Индекс страха

Новые рекорды в Америке на новом позитиве.

- 06 октября 2017, 12:46

- |

Эйфория на американском фондовом рынке продолжает оказывать временную поддержку всем в мире рисковым активам. В рамках вчерашней сессии, основные биржевые индексы в США, вновь дружно обновили исторические максимумы, показав рост на 0.5-0.7%. На этот раз инвесторы за океаном среагировали на позитивную новость, касаемо бюджета США. Стало известно, что палате представителей удалось протащить через конгресс бюджетную резолюцию. Теперь, может немного доработанный план бюджета, в ближайшие две недели должен утвердить Сенат, после чего можно будет приступать к обсуждению уже налоговой реформы. Иными словами, принятие бюджета лишь открывает возможность приступить к жёстким баталиям вокруг налоговых стимулов, принятие которых в текущем плане просто невозможно. Да, инвесторы вчера вновь услышали позитивную новость, и мы опять увидели эмоциональные покупки на фондовых рынках, но кардинально ничего не изменилось. В принятие налоговой реформы пока не верит даже В.Баффет.

Вчерашние новости из США оказали существенное влияние не только на фондовые рынки, но и на рынки долга и валютный. Частичное снижение политических рисков в США привело к резкому укреплению доллара на глобальном валютном рынке, к продаже американских гособлигаций, и к снижению цен на драгоценные металлы. Также, на вчерашних новостях подскочила вероятность повышения ставки в США на декабрьском заседании.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Что лучше терять (кроме своих цепей)? 10 000 $ или 100 $ ?

- 21 мая 2017, 15:21

- |

Вы только гляньте, +9 000 %!!! С комментариями...

Однако, вернемся в прошлое. Начну издалека...

Есть у меня давний, очень хороший партнер, который привык, возможно в силу своего почтенного возраста, а может из-за психологических привычек — до сих инвестировать в рынки с помощью устных распоряжений (телефонное право) своему менеджеру в инвест банке. Это налагает на торговлю кучу ограничений, так как менеджеры имеют привычку уходить на обед, а то и домой… после 18 часов по средне_европейскому времени.

Из добрых побуждений я неоднократно порывался улучшить его инвестиции — интеграцией понимания роли ОПЦИОНОВ в инвесторском подходе (с акциями и etf). Однако, он продолжает жить согласно пословице: "

( Читать дальше )

Совсем страх поотеряли

- 29 января 2017, 14:02

- |

Наша группа по обсуждению торговых идей в контакте vk.com/club134589212

Индекс страха VIX будет только расти

- 13 сентября 2016, 10:31

- |

Индекс страха VIX будет только расти

В мире ожидается слишком много событий, которые могут создать на рынках слишком сильное движение. В частности, отмечаются следующие факторы:.

- «Перегрев» американских рынков активов;

- Проблемы со здоровьем Хиллари Клинтон в преддверии выборов президента уже влияют на рынки;

- Начало конца эры Меркель;

- Проблемы греческого долга вновь станут темой для обсуждения;

- Конституционный референдум в Италии в октябре;

- Неопределенность по процентным ставкам и неясные перспективы кредитного рынка;

- Рост геополитической напряженности в цепочке Китай-Россия-США;

Индекс VIX показал стремительный рост в последние торговые дни. Это было ожидаемо, так как индекс традиционно начинается расти в июле, достигая своего максимума в ноябре. Некоторые хедж-фонды, даже на фоне снижения вероятности повышения ставки ФРС в сентябре, советуют покупать волатильность, и вывести часть средств из фьючерсов на индекс VIX.

( Читать дальше )

Инструментарий под "индекс страха".

- 24 августа 2016, 15:07

- |

Выбор из основных ETF:

UVXI

TVIX

VXX

Или шорт S&P (SDS), Nasdaq (SQQQ)

Если опционы, то какие страйки сейчас лучше брать.

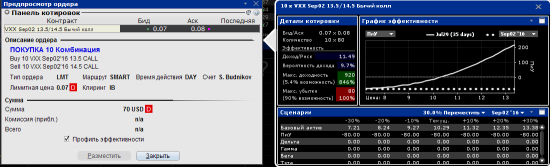

Бычий колл спрэд. Подводные камни и преимущества.

- 31 июля 2016, 18:49

- |

Не так давно я показывал, как реализовать медвежий пут спрэд на примере QQQ. Кому надо освежить память, ДП (Добро Пожаловать) сюда: smart-lab.ru/blog/339419.php. Кстати, тогда все реализовалось шикарно.

На это раз решил, куплю бычий кол спрэд на VXX (индекс страха), экспирацией эдак… 2 сентября, благо мой индивидуальный гороскоп показывает, что в этот день у меня удаются разные планы (Солнце входит в 10 дом). Сказано, сделано.

Спрэд, как начальный setup — коллеги опционщики посоветовали.

Я тщательно подобрал цены страйков, прикинул от БА ширину спрэда, сделал разметку во времени (а как же), и рассчитываю на RR = 11.49, то есть, 10 контрактов по цене $7 = $70… надеюсь отбить в 11.49 раз больше = $804 без учета комиссий. Для этого требуется (в идеале), чтобы не позднее 2 сентября, а еще лучше пораньше… реальная цена достигла 14.5 долларов базового актива, можно и выше, но никак не ниже. Сейчас VXX топчется на уровне 10-ки. Выглядит как фантастика, особенно с учетом, что все это произойдет в течение 35 суток. Размечтался. Ну и пусть.

( Читать дальше )

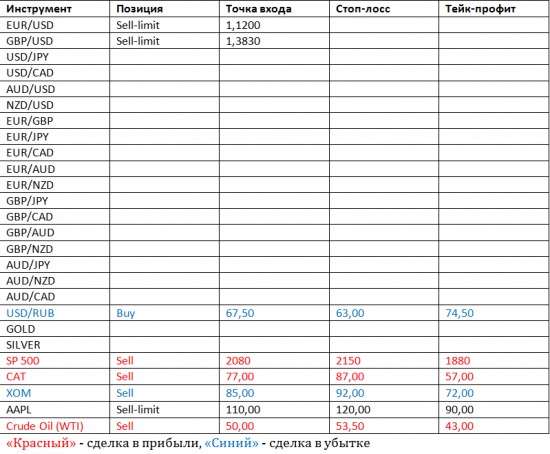

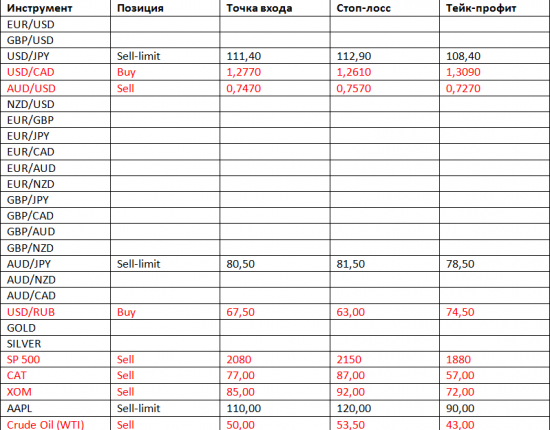

Текущие торговые сигналы и ситуация на рынке

- 29 июня 2016, 14:09

- |

Финансовые рынки сейчас обрели момент спокойствия. Индекс страха снизился на четверть. Фондовые инструменты демонстрируют восстановление. Событие в виде выхода Великобритании с состава ЕС, такое чувство, ушло на второй план.

Вчерашнее заседание Европарламента дало понять, что ни каких специальных условий британцам не предоставят. Цитирую слова Меркель: «Они вишенки на свой праздничный пирог не получат»!

По позициям, предлагаем выставить отложку по GBP/USD на продажу. Цена высокая, но в случае рыночных сигналов, будем шортить ниже.

Подробную информацию о нас ищите в ВК-паблике.

Текущие торговые сигналы и ситуация на рынке

- 14 июня 2016, 10:51

- |

Индекс страха VIX за вчерашний торговый день вырос до 21,00. Спрос инвесторов на безопасные активы падает. Это в свою очередь влияет на снижение котировок нефти, других сырьевых товаров и инструментов фондового рынка. Вероятность выхода Великобритании с состава ЕС растет, по сколько последние опросы показали преимущество сторонников выхода страны с политического союза. Падение нефтяных котировок можно объяснить также новыми данными по количеству работающих буровых установок в США, которые вновь продемонстрировали свой рост на 3 единицы, что дает повод считать это уже тенденцией. Ослабление рубля стоит ожидать и далее, по причине роста вероятности повторного снижения процентных ставок ЦБ РФ.

Также приглашаем Вас в наш ВК-паблик.

( Читать дальше )

Стратегия "Черного Лебедя"

- 20 апреля 2016, 08:28

- |

Первый квартал 2016 года на финансовых рынках был на удивление спокойным и тихим, что спровоцировало рост цен на рынке рисковых активов (сырьевые товары, акции). Только общую тенденцию волновой экономики это не меняет. Если верить средним расчетам разных ученых в области экономики, то каждые 9 лет мир потрясает серьезный экономический и финансовый кризис, последний из которых мы наблюдали еще в 2008 году. Если верить правилу «9 лет», то следующее потрясение не за горами – в 2017 году. Вполне возможно, что в следующем году мы экономический кризис не увидим, либо он будет в 2018 г. или позже, а может, он начнется уже этим летом-осенью. В любом случае, каждому инвестору и даже обычному человеку, далекому от финансовых рынков, не стоит забывать о правиле «Черного Лебедя».

Суть правила в том, что: прогнозируя экономический бум, мы будем ошибаться в своих ожиданиях, но если прогнозировать экономический спад и кризис, который будет для всех неожиданным – мы всегда будем правы. То есть, играя на «Черном Лебеде», в первую очередь, мы ожидаем ухудшения состояния мировой экономики и тем самым прогнозируем кризис. Основная проблема эффективности данного решения – это временной фактор, ведь особенность «Черного Лебедя» в том, что он происходит всегда, когда этого мало кто ожидает. Если большинство умов мира ожидают кризис, например, летом, осенью или зимой, то знайте, скорее всего, он произойдет весной. Так же было и в 2008 году, лишь единицы, а именно Дж. Стиглиц и Р. Шиллер прогнозировали, что осенью 2008 года станет для экономического мира роковым.

( Читать дальше )

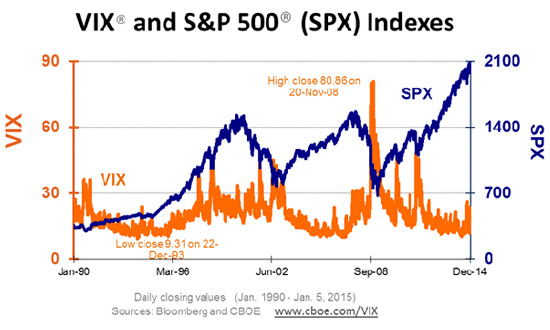

О чем нам говорит «Индекс страха» VIX?

- 14 апреля 2016, 05:08

- |

С середины 90-х годов Чикагская опционная биржа рассчитывает индикатор волатильности — VIX, или так называемый «Индекс страха».

Этот показатель отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

VIX показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается. По этому поводу на рынке есть поговорка: «If the VIX is high, it's time to buy. When the VIX is low, look out below!»

По базовой теории, если значение VIX находится выше 40-45, то это говорит о панике на рынке и бегстве инвесторов из рисковых активов. Такие ситуации складываются тогда, когда цены находятся у минимумов и пора задумываться о долгосрочных покупках. Если же значение опускается к 20 или ниже, то на рынках наблюдается растущий тренд и, кажется, что так будет еще долгое время. В районе долгосрочных минимумов в пору задуматься о закрытии длинных позиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал