Инфляция в России

Наиболее вероятным исходом заседания ЦБ в пятницу видится повышение ставки на 100 б.п. с перспективами такого же шага в октябре - Банк Санкт-Петербург

- 12 сентября 2024, 13:55

- |

Теперь после выхода вчерашних данных наиболее вероятным исходом завтрашнего заседания видится повышение ставки на 100 б.п. с перспективами такого же шага в октябре.

- комментировать

- Комментарии ( 0 )

При текущей динамике к концу сентября инфляция составит 8,4-8,5%, что может позволить ей остаться в рамках прогноза ЦБ на конец года (6,5-7%) - ПСБ

- 12 сентября 2024, 12:31

- |

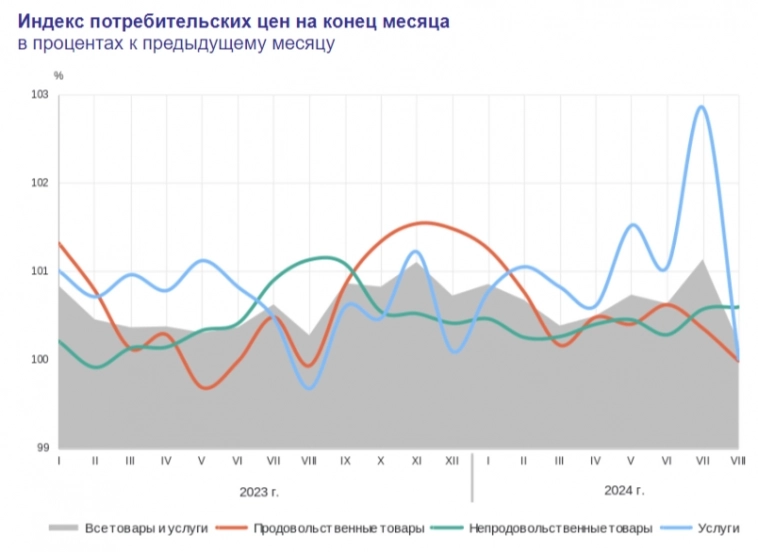

Рост цен за август составил 0,21% м/м, годовой уровень инфляции снизился до 9,05% против 9,13% в июле. Результаты оказались немного хуже ожиданий. Скорректированная на сезонность инфляция, по нашим оценкам, пока лишь стабилизировалась на повышенном уровне.

За неделю 3-9 сентября рост цен ускорился за счет непродовольственных товаров — дорожали бензин, лекарства и электроника. Индекс цен на продукты питания и услуги почти не изменился.

Инфляционные риски, очевидно, сохраняются, что вносит интригу в завтрашнее решение ЦБ по ставке. Тем не менее, мы по-прежнему ожидаем сохранения ставки на уровне 18%.

При текущей динамике к концу сентября инфляция составит 8,4-8,5%, что может позволить ей остаться в рамках прогноза ЦБ на конец года (6,5-7%). При этом продолжают поступать сигналы о дальнейшем охлаждении экономики — индикатор бизнес-климата ЦБ снижается уже 4 месяца подряд, до минимума с февраля 2023 г. Это указывает на снижение перегрева экономики и, вероятно, дальнейшее снижение инфляции.

( Читать дальше )

А можно ли бороться с инфляцией без повышения ставки?

- 12 сентября 2024, 12:02

- |

Вопрос кажется немного странным. Для кого то ответ будет «да, конечно», кто-то найдет аргументы, что нет инструмента более эффективного, чем ставка и все макропруденциальные меры не могут повлиять не инфляцию.

Где же правда?

На самом деле бороться с инфляцией можно разными способами и все они будут работать, если вовремя и грамотно их применять. Пока что меры принимаются с запозданием и ЦБ необходимо начать действовать на опережение.

С 1 сентября ЦБ увеличит надбавки к коэффициентам риска по необеспеченным потребительским кредитам. Ранее с 1 апреля были увеличены размеры резервирования по всем займам.

Снизит ли это инфляцию? Не факт. Должно ли? Да, должно. Если простыми словами: в апреле ЦБ решил помочь ставке 16% выполнять свою функцию, понимая, что простор для повышения уже небольшой и путем увеличения резервов сократил возможности выдавать банкам кредиты. А с 1 сентября выданные потреб займы будут учитываться с большим весом в нормативах достаточности капитала, что ограничит банкам выдачу новых займов.

( Читать дальше )

О рынке РФ и инфляции

- 12 сентября 2024, 11:05

- |

Доброе утро!

Очередная недельная инфляция и вновь разочарование рынка (на вечерней торговой сессии индекс ММВБ упал на 1% к закрытию основных торгов).

С одной стороны, многие заметили замедление темпа роста цен, с другой (что важнее) — траектория инфляции складывается выше прогноза ЦБ на конец 2024 года, на текущий момент идем скорее на 7.5% — 8.0% в пересчете на год, против прогноза Банка России от 26 июля (https://cbr.ru/Content/Document/File/162284/forecast_240726.pdf) 6.5% — 7.0%.

Какое решение по ставке примет центральный банк в пятницу — никто не знает. Мы неоднократно видели неожиданные решения Банка России, которые не совпадали с консенсусом аналитиков. Поэтому мы можем лишь оценивать вероятность роста ключевой ставки на заседании в пятницу, она выросла.

Или очередное напоминание, что помимо продажи нерезидентов (локальный и временный фактор), есть и глобальные в виде ухудшения макроситуации в экономике РФ.

Важно не пытаться играть в рулетку — не открывать спекулятивные позиции под решение по ставке.

( Читать дальше )

Новые недельные данные по инфляции хуже ожиданий. Какое решение примет ЦБ?

- 12 сентября 2024, 10:18

- |

❌ Инфляция с 3 по 9 сентября = 0,09% (неделей ранее была дефляция 0,02%)

❌ ✔️ Годовая инфляция на 9 сентября = 8,85% (неделей ранее 8,87%, по данным Минэкономразвития) Сезонный фактор еще не ушел (снижение цен на фрукты-овощи), поэтому данные умеренно негативные.

Инфляция с 1 января по 9 сентября 2024 года = 5,35% Прогноз ЦБ по инфляции до конца года = 6,5-7%.

Недельных периодов осталось 17 штук. Значит, средняя недельная инфляция должна быть в диапазоне 0,07%-0,09%, чтобы попасть в прогноз.

В целом, в пятницу ЦБ может принять любое решение, как сохранить ставку на уровне 18%, так и поднять вплоть до 20%. В прошлую среду я больше склонялся к тому, что ставку сохранят, сейчас уже уверенность в этом варианте меньше.

Пишите в комментариях ваш прогноз по ставке ЦБ в эту пятницу! Скоро узнаем решение.

Подпишитесь на мой канал, чтобы экономить время на аналитику фондового рынка РФ!

Данные по инфляции не радуют

- 12 сентября 2024, 10:09

- |

Наши данные по инфляции за август тоже не сильно порадовали, прирост цен за месяц составил 0.2% м/м и 9.05% г/г, с начала года 5.27%, месячные данные были снова выше недельных отчетов (0.12% м/м). Недельная инфляция тоже ускорилась до 0.09% н/н и 5.35% с начала года. Годовая инфляция 9% г/г… пока идем выше траектории прогноза ЦБ 6.5-7%.

Сентябрьский мониторинг предприятий показал значимое ухудшение оценок текущей ситуации – индекс упал до -1.61 – первый значимый минус с января 2023 года, причем сильно упали настроения, как в розничной торговле, так и в услугах (что скорее говорит об охлаждении спроса). При этом, ожидания предприятий даже выросли, инерция оптимизма после активного периода роста пока сильна. Ожидаемые темпы прироста отпускных цен 4.94% по экономике в целом и 11.1% — практически без изменений, после роста в предыдущие месяцы.

В целом очевидно замедление экономической/потребительской активности при все еще повышенной динамике инфляции. Разнонаправленные тенденции скорее за то, чтобы продолжать наблюдать, учитывая, что реальная ставка у нас остается около 10%.

( Читать дальше )

СД Банка России сохранит ставку на уровне 18% на заседании 13 сентября, т.к. инфляционное давление начинает ослабевать — депутат Госдумы Аксаков

- 12 сентября 2024, 10:07

- |

«Сейчас ситуация стабилизировалась, и вполне возможно, что в пятницу ЦБ не будет повышать ключевую ставку, поскольку ситуация под контролем», — сказал он в ходе видео-интервью «Парламентской газете».

www.interfax.ru/business/981619

Не долго музыка играла…

- 12 сентября 2024, 09:35

- |

Не долго музыка играла.

Вчера вышли данные по недельной инфляции.

С 3 по 9 сентября рост потребительских цен составил 0,09% после их снижения на 0,02% в предыдущий недельный период, свидетельствуют данные Росстата. Таким образом, дефляция продержалась всего одну неделю.

Годовая инфляция (в сумме за 12 месяцев) к 9 сентября увеличилась до 8,97% с отметки 8,9%, зафиксированной неделей ранее.

Вчера Российский рынок акций после позитивного старта вновь стал сдавать позиции и удержаться в плюсе не сумел, завершив основные торги на уровне 2668,03 с небольшими потерями — 0,13%

Регуляторный фактор усилил давление на российский рынок по меньшей мере до появления итогов заседания ЦБ в ближайшую пятницу. После выхода данных по инфляции, на вечерней сессии снижение Индекса МосБиржи ускорилось.

Котировки ОФЗ продолжили снижаться, однако дневной минус индекса гособлигаций RGBI оказался небольшим 104,8 (-0,13%).

📈Лидеры: СТГ (+12,1%), АМЗ (+5,78%), QIWI (+5,73%), Сургутнефтегаз-ап (+2,77%).

( Читать дальше )

Что не так с инфляцией? К чему готовиться инвестору

- 12 сентября 2024, 09:08

- |

В годовом выражении инфляция в прошлом месяце уменьшилась до 9,05% с отметки 9,13% по итогам июля и 8,59% — июня. Это пожалуй, единственный позитивный момент из вчерашних данных.

Потребительские цены за январь – август 2024 г. выросли на 5,27%. Средняя стоимость автомобильного бензина в июле увеличилась на 1,2%, цены на дизельное топливо повысились на 0,5%.

Также увеличилась годовая инфляция (в сумме за 12 месяцев) к 9 сентября до 8,97% с отметки 8,9%, зафиксированной неделей ранее.

С 3 по 9 сентября рост потребительских цен составил 0,09% после их снижения на 0,02% в предыдущий недельный период, свидетельствуют данные Росстата. Таким образом, дефляция продержалась всего одну неделю.

Для тех, кто до последнего старался верить в позитивный исход, оставшиеся дни до пятничного заседания ЦБ, будут не самыми простыми.

Для остальных же, кто держит на готове кэш, либо просто стоит в стороне от происходящего, снова предоставляется возможность купить акции с дисконтом. Сложно сказать какая уже по счету эта возможность, но вот в такой реальности приходиться выживать современному инвестору.

( Читать дальше )

Инфляция в начале сентября — проблемы всё те же: топливный кризис, устойчивое кредитование и рост цен на бытовые услуги. Ключевая 20%?

- 12 сентября 2024, 07:20

- |

Ⓜ️ По данным Росстата, за период с 3 по 9 сентября ИПЦ вырос на 0,09% (прошлые недели — -0,02%, 0,03%), с начала сентября 0,08%, с начала года — 5,35% (годовая — 8,97%). Дефляционная неделя прошла (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило, 5 неделя показала -0,2%) и наступила реальность, темпы в очередной раз высокие. Главное, что Росстат пересчитал месячную инфляцию августа — 0,2% и она оказалась выше недельной (недельная — 0,11%, я вас предупреждал, т.к. недельная корзина включает мало услуг, а они росли в цене опережающими темпами, то пересчёт неминуемо был бы выше), это подводит нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал