Инфляция в России

Аналитики УК Альфа-Капитал ожидают рост рынка в 2025 г. на 25% даже без роста прибыли компаний (35% с учетом дивидендов) и полагают что пик ключевой ставки уже достигнут

- 22 января 2025, 12:33

- |

Портфельные управляющие «Альфа-Капитала» прогнозируют замедление инфляции в первой половине 2025 года. Это связано с эффектом от повышения ключевой ставки, снижением объемов кредитования и экономической активности. Тем не менее, смягчение риторики ЦБ после декабрьского заседания может создавать проинфляционные риски, особенно если решение не повышать ставку связано с балансом интересов.

Ключевая ставка, вероятно, близка к своему максимальному уровню в текущем цикле, а возможно, уже достигла пика на уровне 21%. Базовый сценарий указывает на несколько причин: резкое замедление темпов корпоративного кредитования в ноябре и начале декабря, эффективность других инструментов (норматив краткосрочной ликвидности, контрциклическая надбавка), достаточный уровень настороженности на рынке и ненулевые риски рецессии, которые могут негативно сказаться на бюджете в 2025 году.

Российский фондовый рынок на конец 2024 года недооценен, с мультипликатором Р/Е в 3,7, что предполагает доходность 27%, в то время как доходность пятилетних ОФЗ составляет 16,6%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Важно. ЦБ РФ. Рост потребительских цен остается высоким. В декабре рост цен с учетом сезонности ускорился.

- 22 января 2025, 04:53

- |

🛒 Рост потребительских цен остается высоким

⚪️ В декабре рост цен с учетом сезонности ускорился. Повысились большинство показателей устойчивого роста цен, включая базовую инфляцию. Это говорит о том, что рост спроса по-прежнему опережает возможности экономики наращивать производство товаров и услуг.

⚪️ Высокая ключевая ставка создает условия для увеличения сбережений и охлаждения избыточного спроса на кредиты. В результате замедлится рост спроса и цен. Банк России прогнозирует, что в 2026 году годовая инфляция вернется к 4%.

Подробнее — в комментарии «Динамика потребительских цен» ↗️

t.me/centralbank_russia/2301

Добавьте пожалуйста посту до 15 плюсов, если он достоин первой страницы. Если сообщение прочитали и поняли, что не стоило, напишите в комментариях слово «минус».

На этот блог лучше подписаться.

Циклы по России на 2025 год от Лари Вильямса.

- 22 января 2025, 00:01

- |

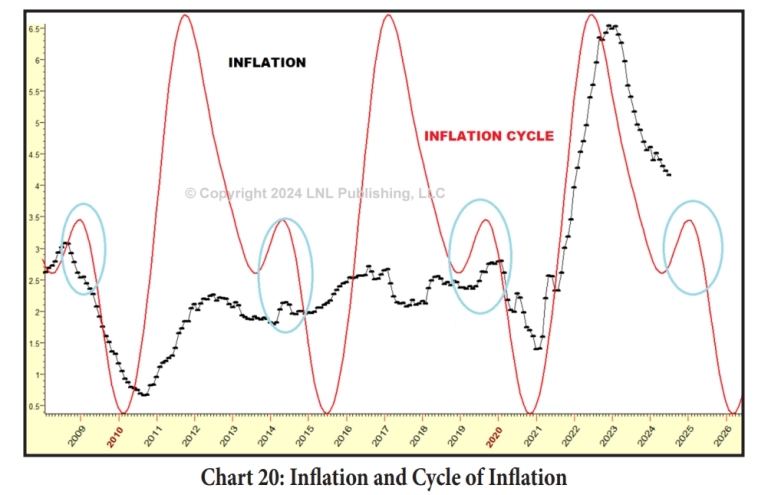

Фундаментальный прогноз на 2025 год: инфляция, промышленное производство и фондовый рынок.

Инфляция: спад с возможным отскоком

В 2022 году инфляция действительно казалась неудержимой. Однако, несмотря на некоторые сомнения и критику, прогнозы о том, что инфляция начнёт снижаться, сбылись. Прогноз на 2025 год продолжает эту тенденцию: ожидается, что инфляция продолжит снижаться до конца 2025 года, хотя краткосрочные скачки всё ещё возможны. Важно отметить, что в начале 2026 года инфляция снова может стать важной темой политических и экономических дебатов, поскольку предполагается рост цен, вызванный цикличностью экономического процесса.

Промышленное производство и его влияние на рынок

В прошлом году было отмечено важное значение промышленного производства для прогнозирования рыночных тенденций. В 2024 году на основе анализа циклов промышленного производства было предсказано, что фондовый рынок покажет хорошие результаты, и это сбылось. Ожидается, что в 2025 году промышленное производство продолжит восстанавливаться, что, в свою очередь, окажет поддержку фондовому рынку.

( Читать дальше )

Пластинка Банка России.

- 21 января 2025, 16:44

- |

💭Банк России рассчитывает, что инфляция в России вернётся к целевому уровню в 4% к середине 2023 года. (22 февраля 2022 г.)

💭После скачка в начале 2022 года инфляция быстро начала снижаться. Её возвращение к целевому уровню 4% ожидается в 2024 году. (18 мая 2023 г.)

💭У Банка России есть цель, и эта цель 4% в год. По нашим прогнозам, мы достигнем этой цели уже в следующем году, в 2025 году. (1 августа 2024 г.)

💭Банк России ждёт, что инфляция вернётся к цели в 4% в 2026 году, будет находиться на этом уровне в дальнейшем… (20 января 2025).

Без комментариев

Как я подсчитал инфляцию через Макдональдс

- 21 января 2025, 13:27

- |

Что? Реально? Да, мне попалась картинка, где есть все цены в МакДаке (у вас тоже так его называют?) за 2007 год. То есть можно проследить, насколько изменились цены за 17 лет и оценить реальный рост цен в России на этом отрезке времени.

Сразу оговорюсь, что здесь будет идти речь, во-первых, о потребительской инфляции (но с ней мы сталкиваемся каждый день), а во-вторых, все-таки это очень примерные цифры, но какое-то реальное понимание получить можно.

Кстати, больше подобных разборов, а также о своих действиях на фондовом рынке я пишу подробно в своем телеграм-канале — t.me/+6spfjkz9gtU0Y2Ji

Так, почему Макдональдс?

— Бизнес, который одинаковый во всех городах не то, что России, а всего мира (по марже, затратам и тд, но, конечно, нужно делать скидки на культуру и прочее)

— Одни и те же стандарты из года в год

— Неизменность маржинальности бизнеса.

Какие есть проблемы в подобном подсчете?

По сути сложности две: во-первых, все-таки сейчас вкусно — и точка, хоть все осталось на одном уровне, но изменения некоторые имеются.

( Читать дальше )

В 2025 году бюджетный стимул ослабеет, что позволяет рассчитывать на снижение инфляции до 6,5% и начало снижения ключевой ставки со 2кв25 до 16% к концу года - Ренессанс Капитал

- 21 января 2025, 13:26

- |

По данным Минфина, доходы федерального бюджета в декабре выросли на 28% г/г (+26% за 2024 год) до 4,1 трлн руб., а расходы – на 27% г/г (+24% за 2024 год), составив 7,2 трлн руб. и вернувшись при этом к сезонной норме.

— Нефтегазовые доходы за 2024 год выросли на 26% до 11,1 трлн руб., оказавшись ниже плановых значений октября на 0,2 трлн руб. Пополнить ФНБ по итогам года, скорее всего, не получится: октябрьский вариант бюджета предполагал нетто-пополнение фонда на сопоставимую сумму.

— Ненефтегазовые доходы за год также выросли на 26% до 25,6 трлн руб., превысив плановые значения на 0,8 трлн руб. Это позволило соразмерно увеличить расходы – до 40,2 трлн руб. по итогам года. Минфин отметил, что «увеличение расходов в конце года за счет дополнительных ненефтегазовых доходов было частично направлено на авансовое перечисление отдельных расходов, предусмотренных на 2025 год».

( Читать дальше )

Инфляция в РФ достигнет пика к весне 2025, после чего замедлится - Freedom Finance Global

- 21 января 2025, 10:10

- |

«В России с ноября наблюдается замедление роста корпоративного кредитования и продолжение той же тенденции в розничном, — пишет эксперт. — Это объясняется повышением стоимости привлечения займов и ужесточения требований к заемщикам со стороны банков. Годовые темпы роста корпоративного кредитного портфеля в ноябре уменьшились с октябрьских 21,8% до 20,3%. Основной причиной этого в Банке России называют увеличение государственных расходов, так как часть полученных стратегически важными предприятиями госсубсидий использовалась на погашение банковской задолженности».

Если согласованные между ЦБ и правительством денежно-кредитная и бюджетно-налоговая политика продолжат быть направлены на борьбу с инфляцией, то, по мнению Мильчаковой, весной она достигнет пика с последующим замедлением, что во втором полугодии может позволить регулятору перейти к снижению ключевой ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал