Инфляция

Дефляция сохраняется в ценах в магазинах Великобритании (перевод с deflation com)

- 05 июля 2021, 19:11

- |

Индексы инфляции потребительских цен широки и разнообразны, что заставляет многих сразу отказываться от них, например, знаменитый менеджер фонда Марк Мобиус в его недавней книге «Миф об инфляции и чудесный мир дефляции». Инфляционная корзина не у всех будет одинаковой, и не будет учитываться повышение качества товаров и услуг. Итак, хотя некоторые цены сейчас растут, многие на самом деле падают (дефлируют). Индекс цен в магазинах Британского консорциума розничной торговли измеряет изменения цен в корзине как продуктов питания, так и непродовольственных товаров, таких как овощи, одежда и обувь, мебель и электротовары оптом. Существует 62 класса продуктов, содержащих 490 наименований, поэтому справедливо сказать, что он измеряет значительную долю изменений цен в британской экономике. Как показано на графике ниже, индекс отражает снижение цен с 2019 года, и, хотя скорость изменения замедляется, цены все еще снижаются. По крайней мере, в Великобритании чрезмерный страх перед ростом потребительских цен может быть преувеличен на данном этапе.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

ОПЕК зашёл в тупик. Новый нефтяной кризис близко

- 04 июля 2021, 16:35

- |

Встречу ОПЕК+ перенесли на понедельник и чтобы каждый из вас вник в ту драму которая развивается в картеле ОПЕК разберём ситуацию на детали:

▫️Причина.

В апреле 2020 при подписании нефтяной сделки чтобы стабилизировать нефтяные цены в мире в момент нефтяного кризиса, страны ОПЕК+ договорились о том, что будут отсчитывать базовый уровень сокращений от уровней октября 2018 года, но Россия и Саудовская Аравия будут отсчитывать сокращения от 11 миллионов баррелей в сутки. Но для того, чтобы вы всё более-менее наглядно поняли, то давайте немного цифр:

- Россия в апреле 2020 добывала 10,66 млн баррелей в сутки.

- Саудовская Аравия в апреле 2020 добывала 11,60 млн баррелей в сутки.

Как мы видим от того, что базовое сокращение выбрано от уровней октября 2018 года при условии, что Саудиты и Россия сокращают от уровня 11 миллионов баррелей, делает Россию в условном плюсе. То есть Россия и Саудовская Аравия должны были сократить добычу на 2.5 миллиона баррелей к маю 2020 и тут не надо быть математиком, чтобы увидеть, что Россия по итогу будет сокращать значительно меньше, чем Саудовская Аравия.

( Читать дальше )

Меня злит инфляция

- 03 июля 2021, 19:24

- |

2020 и 2021 уникальные годы, рынок прет как на дрожжах и естественно у многих трейдеров улучшились результаты, я не исключение, например в 2020 году, у меня рекордно выстрелила Сишка(доллар/рубль). Доллар у меня никогда не был в лидерах, более того я иногда вообще прекращал им торговать на месяцы, без единой сделки, а в 2020 оказался лучшим за 7 лет!

НО!!!!!

У 2020 и 2021 годов есть очень большой минус, даже если вы заработали больше чем обычно, вы все равно маловероятно разбогатели хотя бы немного(это касается большинства, в чем я уверен 100%), потому что всё подорожало, просто всё, ваши доходы в некоторых товарах(особенно в моркови и свекле🤣🤣🤣) я уверен не выросли! Недвижимость выросла в среднем на 30-40% по всем регионам(Сочи на все 100-200-300%), автомобили с марта 2020 года прибавили 20-30%, продукты 30-60% по большинству позиций. И что в итоге стоит наш повышенный заработок? Да ничего! Банкиры ФРС за наш с вами счёт, покормили американцев, европейцы своих граждан, а платим за всё это мы с вами и граждане других стран.

Почему я решил поднять эту тему? Потому что недавно думал что я «красавчик», но когда учел инфляцию, я понял что я заработал меньше обычного, хотя в цифрах вроде бы больше. Меня прямо таки бесит, что я на повышенный доход могу купить меньше условных машин, квартир и тем более моркови!😂

Моё небольшое вью по рынкам

- 02 июля 2021, 15:28

- |

С моей точки зрения, рынки пока будут расти, хотя локально есть перекупленность.

Почему расти? Основные страхи сосредоточены на инфляционных ожиданиях. Так вот, с моей точки зрения, как это не смешно, но я согласен с ФРС. Ценовая инфляция, скорее всего, временна, ибо QE идёт давно и ценовой инфляции до сих пор не вызывало (из-за неравномерного распределения денег, но это отдельная тема). Рост цен вызван тем, что ковидными ограничениями были разрушены производственные цепочки, с их снятием, предложение не успевало за спросом. Потому, скорее всего, если снова не будут вводиься локдауны, производственные цепочки рано или поздно восстановятся и всё вернётся к тому, что было раньше. То есть напечатанные деньги будут идти на рынки активов, не затрагивая потребительский сектор.

Евро пока вниз, ибо идёт волна В в большом треугольнике. Цели пока не определены, но ниже 1.15 должны увидеть.

Но, есть отдельный риск, которого пока никто не понимает. Это возможные бунты, связанные с сегрегацией непривитых. Когда к людям относятся, как с скоту, рано или поздно недовольство этим может вылиться в физическое насилие. В обществе звучат два весьма простых вопроса: «Если (по официальной информации) прививка не даёт гарантий от заражения, а только от тяжёлого течения болезни, почему непривитый представляет для вас опасность, большую, чем привитый? И что вам вообще угрожает, если вы уже защищены вакциной?». Ответ звучит так: «вакцинироваться отказываются верующие в вышки 5g и чипирование, они из-за своей глупости представляют для всех опасность, нужно их дискриминировать!». Так с людьми можно разговаривать? Это уже похоже на дискриминацию по религиозному принципу (инквизиция и всё такое).

( Читать дальше )

У ресторанов нет выбора, кроме как поднять цены в меню в условиях инфляционного давления

- 02 июля 2021, 12:11

- |

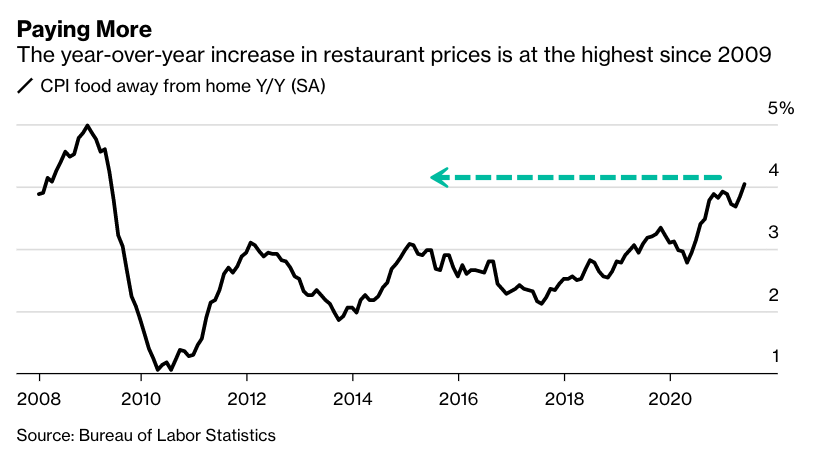

В ресторанах, больших и малых, говорят о росте расходов на товары первой необходимости и рабочую силу. Например, стоимость растительных масел, круп, молочных продуктов, мяса и сахара резко выросла с начала пандемии. Добавьте к этому затраты на рабочую силу, и рестораны, которые уже страдают от потерянного 2020 года, поднимают цены в меню гораздо быстрее, чем исторические показатели, согласно Bloomberg. Рост стоимости меню отражается в правительственных данных, показывающих, что инфляция растет самыми быстрыми темпами с 2009 года.

В этом месяце Министерство труда заявило, что потребительские цены в мае выросли на 0,6%, в результате чего годовой уровень инфляции за последние 12 месяцев составил 5%. Другие правительственные данные показывают, что оптовые цены на различное мясо подскочили на 20% с начала года. Кроме того, в мае цены производителей на переработанное мясо птицы взлетели до рекордного уровня. Согласно дополнительным правительственным данным, в мае цены на продукты питания в ресторанах выросли на 4% год к году, а цены на обеды с ограниченным обслуживанием — на 6,1%. Полный комплекс услуг на 4,1% за последние 12 месяцев, это самый большой скачок с конца 2008 года.

В этом месяце Министерство труда заявило, что потребительские цены в мае выросли на 0,6%, в результате чего годовой уровень инфляции за последние 12 месяцев составил 5%. Другие правительственные данные показывают, что оптовые цены на различное мясо подскочили на 20% с начала года. Кроме того, в мае цены производителей на переработанное мясо птицы взлетели до рекордного уровня. Согласно дополнительным правительственным данным, в мае цены на продукты питания в ресторанах выросли на 4% год к году, а цены на обеды с ограниченным обслуживанием — на 6,1%. Полный комплекс услуг на 4,1% за последние 12 месяцев, это самый большой скачок с конца 2008 года.Bloomberg поговорил с ресторатором Эндрю Коуми, Тампа, Флорида, который увеличил цены в меню от 2% до 4%. Он управляет сетью из шести заведений под названием Green Market Cafe и пытается снизить расходы на еду и бумагу ниже 35% от стоимости его меню. Его компьютер постоянно предупреждает его, что некоторые продукты, например, курица, за последние шесть месяцев выросли вдвое. Коуми не беспокоится о том, чтобы переложить затраты на потребителей, потому что «все» в отрасли «делают это». Он сказал, что некоторые рестораны «резко» поднимают цены в меню». «Могут ли он подняться больше? Это страшно. Я надеюсь, что они выровняются», — добавил он.

Сеть ресторанов Chipotle подняла цены на меню на 4% из-за роста затрат на рабочую силу и цен на продукты. Другая сеть, Cracker Barrel Old Country Store Inc., подняла цены на меню на 3% на фоне постоянного роста заработной платы и расходов на товары.

Пока что потребительское доверие оставалось стабильным в июне на фоне предупреждений о том, что инфляция может испортить их настроение. Сегодня ведутся большие споры о том, является ли инфляция «преходящей», и в последнем отчете Майкла Хартнетта из BofA делается вывод, что инфляция в США будет оставаться высокой в течение двух-четырех лет. Вот и все «преходящее» повествование, набитое нам в глотку чудаками из Федеральной резервной системы. Привыкайте платить дороже… Или просто ешьте дома… или, возможно, некоторые рестораны сохранят цены на стабильном уровне, но уменьшат размер обеда, что называется «сокрафляцией».

перевод отсюда

( Читать дальше )

Инфляция VS Дефляция. Куда загоняют СМИ инвесторов?! И почему Центральные Банки НЕ печатают деньги?

- 01 июля 2021, 14:53

- |

У американцев в заначке $3,5 трлн, в ближайшем будущем это ускорит инфляцию - Bank of America

- 01 июля 2021, 14:47

- |

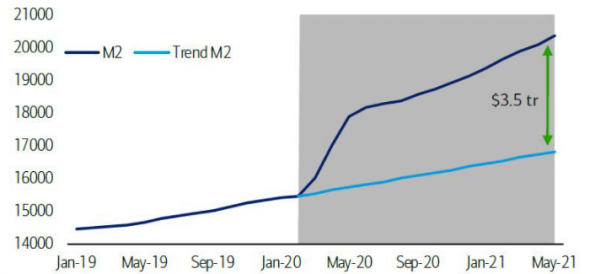

Динамика избыточных сбережений в США (синим) и соответствующего долгосрочного тренда (голубым)

- В сбережениях американцев накопилось $3,5 трлн

- Сегодня расходы жителей США не только вернулись к тренду, существовавшему до пандемии — они почти на 20% превышают показатели двухлетней давности

- Исторически, бедные американские домохозяйства имеют тенденцию тратить до 100% своего дохода, тогда как для среднего и более высокого классов этот показатель составляет около 70%. А «богатство», т. е. уже накопленные сбережения, обычно расходуются очень медленно: примерно на 4% в год.

- Нынешние $3,5 трлн, которые американцы держат «под подушкой», не следует рассматривать в качестве привычного богатства. Скорее, это — деньги, которые станут топливом для компенсации вынужденного ограничения расходов последних месяцев.

- Невозможно быстро наверстать пропущенные походы в ресторан, путешествия и тд. Однако накопленные за время пандемии сбережения, вероятно, сначала пойдут на возвращение к привычному уровню потребления, а затем будут продолжительное время поддерживать более высокий, чем обычно, спрос на товары второй необходимости.

- Снятие локдаунов и бюджетное стимулирование спровоцируют продолжительный период высокого потребления (+8,8% в 2021, +5,1% в 2022 и +2,8% в 2023 годах — прогноз Bank of America) и, следовательно, высокой инфляции.

- Но даже при таком сценарии американцы не успеют в ближайшие годы потратить избыточные сбережения, поэтому инфляция в США может оставаться на уровне 4-5% и в 2024 году, резюмируют аналитики банка.

Темпы роста индекса потребительских цен

- 01 июля 2021, 12:39

- |

За период с 22 по 28 июня 2021 г. индекс потребительских цен, по оценке Росстата, составил 100,23%, с начала июня – 100,63%, с начала года – 104,13% (справочно: июнь 2020 г. – 100,22%, с начала года – 102,63%).

Год к году текущая инфляция составляет 6,76%

Инфляция в США отступает

- 01 июля 2021, 10:53

- |

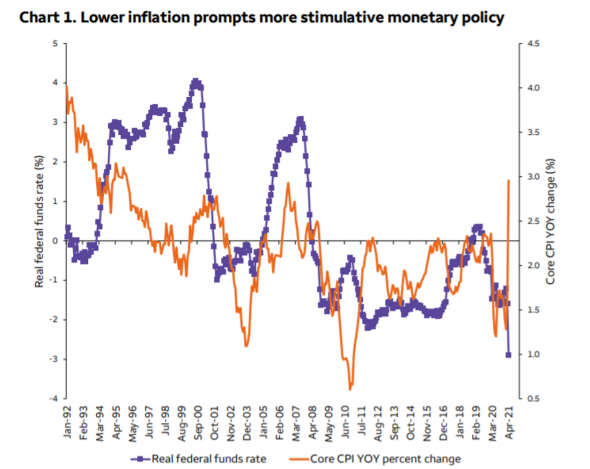

Объемы монетарных стимулов, внедренных за последние полтора года, всерьез обеспокоили ряд экономистов. Растущие цены на стройматериалы и недвижимость только усилили страхи. Однако последние тенденции дают надежду, что текущие темпы инфляции – действительно временное явление.

При оценке инфляционного ожидания ФРС и крупный бизнес ориентируются на доходность казначейских облигаций. Когда начинает маячить девальвация доллара, инвесторы из сберегательных активов перекладываются в более рисковые инструменты, что ведет к росту доходности бондов. В марте доходность 10-летних облигаций достигала 1,7%, но последние три месяца продолжает снижаться.

Доходность 10-летних облигаций, %

Таким образом, долгосрочные инфляционные ожидания по-прежнему находятся ниже 2%, несмотря на текущий всплеск ИПЦ к 5%. Старший портфельный менеджер SVB Asset Management Эрик Соуза отмечает возвращение крупных иностранных покупателей на долговой американский рынок, а также призывает учитывать долгосрочную инфляцию, которая уже 25 лет находится ниже целевого значения.

( Читать дальше )

Новый локдаун стал бы большим негативом для фондового рынка

- 01 июля 2021, 09:11

- |

Вчерашней день не стал сенсацией для нашего рынка. «Мы с Тамарой ходим парой» – фондовый рынок ходит парой с нефтяными котировками. Нефть вчера выросла (против моих ожиданий) и индекс РТС вырос 0,84%. При этом сенсаций не произошло – слабые акции, такие как Магнит остались слабыми, а сильные акции такие как НОВАТЭК остались сильными. Кстати о Магните… Некоторые грейдеры уверенны что котировки Магнита упал из-за отсечки. Я не комментирую это – просто посмотрите на график фьючерса на эту акцию и поймите что, подавая фьючерсы можно было заработать. А открывать «короткие» позиции на споте нерационально. Я, кстати, не призываю открывать «короткие» позиции в акциях «широким фронтом» или продавать фьючерсы потому что как я писал ранее коррекцией на нашем рынке не пахнет. Индекс развивающихся рынков продолжает пребывать в боковом диапазоне, а цены на нефть пребывают в «зоне быков». Коррекцию к долгосрочному росту в виде трех черных свечей на дневном графике подряд по 5% пропустить невозможно. На графике индекса РТС есть знаковая поддержка 1637 и ее пробитие ознаменует начало коррекции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал