КИТай

Китай повысил импорт нефти в январк на 27 %

- 10 февраля 2017, 16:14

- |

nvesting.com – Цены на нефть растут благодаря сокращению добычи в рамках соглашения стран-экспортеров. Другим позитивным фактором для нефтяных цен стала публикация рекордных данных о росте импорта нефти в Китае.

Около 13:30 по московскому времени фьючерс на нефть марки Brent подорожал на 1,13% и торговался около отметки $56,26 за баррель. Североамериканский эталон WTI набрал 0,96%, превысив отметку в $53,50.

Как стало известно, в январе Китай увеличил импорт нефти на 27,5% в годовом выражении.

Нефтяной рынок также поддержало сокращение добычи в рамках достигнутого соглашения между странами-экспортерами нефти, включая членов ОПЕК и Россию.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Китай. Импорт нефти - январь.

- 10 февраля 2017, 06:56

- |

#China | January crude #oil imports 8.01mbd (34.03mm tonnes).-6.45% m/m. general admin of customs friday. #OOTT

6% падение объемов импорта нефти, наряду с впечатляющим ростом импорта и экспорта в целом. Интересно. Где сегодня ждем нефть? Логика говорит, что в понедельник отчет ОПЕК, где будет рассказано, как они «исторически» балансируют рынок своими сокращениями, а так же рекордный объем лонгов, на сегодняшнем отчете МЭА надо сходить вниз, дабы подзаправится. Однако, у нефти своя логика. Будем посмотреть да.

З.Ы. судя по поведению доллара, в ЦБ опять что-то напутали и вместо покупки доллара, его продают, причем активно.

Китай снизил потребление нефти на 0,8% в 2016 г.

- 09 февраля 2017, 12:40

- |

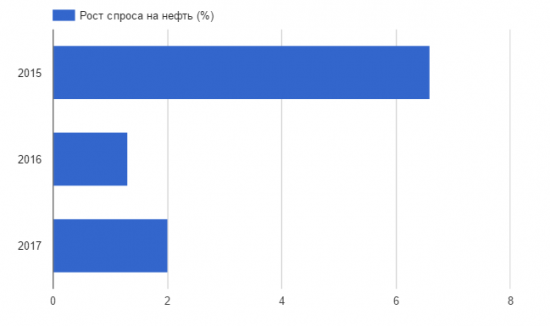

Рост китайской экономики замедляется, а вместе с ней и объем потребления сырья. По итогам 2016 г. общий спрос Поднебесной на нефть упал на 0,8% по сравнению с 2015 г.

За прошедший год Китай увеличил использование сжиженного природного газа на 25%, практически удвоил спрос на нафту и все это вместе привело к снижению потребления сырой нефти на 0,8%, передает S&P Global Platts. Неожиданный результат, если учесть, что в 2015 г. спрос вырос аж на 6,6%.

ВВП Поднебесной в прошлом году прибавил 6,7%, что на 3 базисных пункта ниже уровней 2015 г. Промышленное производство увеличилось на 6% против 6,1% в 2015 г. И как результат — спрос со стороны транспортной и строительной отраслей упал в годовом исчислении на 5,4%, а на эти две сферы приходится до 30% всего потребления нефтепродуктов страны.

Стоит отметить, что в этих расчетах не учтены данные независимых нефтеперерабатывающих заводов. Вместе с ними общий спрос на сырье вырос по итогам 2016 г. на 1,3% до 11.34 млн баррелей в день.

( Читать дальше )

Крупнейшие банки Азии в тревоге. Отток капитала из Китая становится опасным

- 09 февраля 2017, 06:44

- |

У ЦБ Китая заканчиваются инструменты по сдерживанию оттока капитала, и он сталкивается с практически невыполнимой задачей, пытаясь справиться с последствиями экстремального роста кредитов, заявили два наиболее влиятельных банка в Азии.

«Защита валюты Народным банком Китая больше не является реальной опцией», сказал Эрик Робертсон, главный стратег Standard Chartered.

Банк заявил, что мощные силы давят на движение капитала из страны, и картина сейчас гораздо более тревожная, чем в прошлом году во время девальвационной паники. Эта ситуация ставит Народный Банк Китая в незавидное положение, поскольку ему еще одновременно приходится решать серьезные проблемы в банковской системе.

Институт Международных финансов подсчитал, что отток капитала из Китая в прошлом году достиг рекордные $725 млрд, и нет признаков его замедления, несмотря на все более жесткий контроль за его движением.

Эрик Робертсон сказал, что агрессивные интервенции на валютных рынках для замедления падение курса юаня автоматически приводят к истощению ликвидности и ужесточению финансовых условий. “Они рискуют нанести гигантский ущерб банковской системе”, сказал он.

( Читать дальше )

Китай и Россия — стратегическое партнерство в деле

- 07 февраля 2017, 21:20

- |

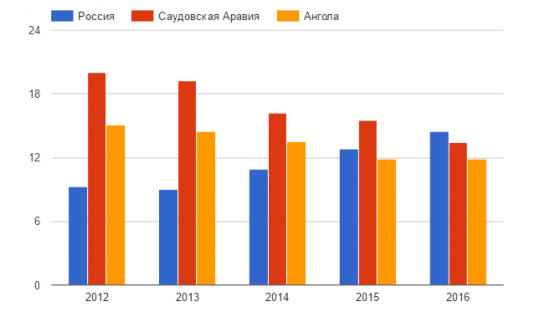

Россия обогнала Саудовскую Аравию по поставкам нефти в Китай. Так, за 2016 г. наша страна продала углеводородов на сумму в 16,7 млрд. долларов, опередив тем самым королевство почти на 1,2 млрд. долларов.

Согласно данным China Customs Statistics доля России в китайском импорте нефти за год подросла на 1 процентный пункт и составила 14%, в то время как доля Саудовской Аравии потеряла 2 процентных пункта, опустившись до 13%.

В 2013 г. наша страна находилась всего лишь на 4-м месте среди импортеров, уступая ближневосточному королевству, Анголе и Оману. Стоит отметить, что из пяти крупнейших поставщиков нефти в Поднебесную российские продажи в 2016 г. снизились меньше всех, всего лишь на 528 млн. долларов, в то время как Эр-Рияд выручил на 5,3 млрд. долларов меньше, Оман на 2,98 млрд., а Ангола на 2,2 млрд.

Попробуем понять, сколько бочек нефти купил Китай в 2016 г., и разделим общую сумму импорта на среднюю цену, получится 2,6 млрд. баррелей. Увеличение по сравнению с 2015 г. на 3%, а с 2012 г. аж на 33,5%. Однако темпы роста упали в разы, к примеру, в 2015 г. объем импорта прибавил 11%, а в 2014 почти 14%. Вполне возможно, что это было вызвано активным пополнением запасов. И теперь, когда склады забиты, как и у США, можно поднимать цены.

( Читать дальше )

Четвёртая сделка в 2017 году!

- 06 февраля 2017, 18:57

- |

Результат — символический профит

Вторая сделка — продажа UJPY-3.17 — закрыта

Результат - профит

Третья сделка — продажа GBPU-3.17 — закрыта

Результат — профит

Четвёртая сделка — продажа AUDU-3.17 — открыта 0.7640 (спот)

Завтра 7 февраля 2017 года

состоится заседание Банка Австралии

на котором будет принято решение

об значительном смягчении ДКП

по факту Банк Австралии даже превысит обещанное!

возможно даже «деньги с вертолёта»

Обоснование сделки

Судя по тому что в Китае назревают серьёзные проблемы с ликвидностью

по причине роста гипера это системный риск!

Так как ФРС понизит ставку в марте 2017 года

( Читать дальше )

Упс! В Китае-то скоро бахнет

- 06 февраля 2017, 16:11

- |

Что-то давно не было негатива из Китая

;) … а тем временем там небольшие проблемы с ликвидностью… а может — и большие.

***SHIBOR 1Y

Фокус Рынка с Дмитрием Лебедем

- 03 февраля 2017, 10:29

- |

— Основная повестка дня: заседание ЦБ РФ, публикация данных по ВВП России и публикация «non-farm» США;

— Трамп сегодня проведет встречу с главами крупних американських компаний;

— В Китае растут ставки на РЕПО;

— Китай повысил ставку овернайт, семидневную и месячную по программе SLF,

— Минфин России сообщил о том, что будет начинать покупку валюты с 7 февраля;

— Банк Англии оставил без изменения свои параметры денежно-кредитной политики;

— Банк Англии дал понять, что денежно-кредитная политика может двигаться в любую сторону;

— Банк Англии повысил прогноз роста экономики на 2017 год с +1,4% до +2%;

— Банк Англии повысил прогнозы по росту ВВП на 2018 и 2019 года, и снизил оценку устойчивого уровня безработицы с 5% до 4,5%;

— Карни видит потенциал для укрепления фунта на новостях о Brexit;

— Карни не исключает повышения ставок перед Brexit;

— Deutsche Bank назвал 5 причин ожидать снижения фунта до 1,10;

— Известный финансист мира Билл Гросс считает, что США нужен слабый доллар;

( Читать дальше )

Кто не понял, тот поймёт или долг платежом красен .

- 03 февраля 2017, 10:21

- |

------------------

Деловая активность в производстве России выросла до рекордного уровня за 70 месяцев:

Саудовская Аравия с 2018 года, впервые в своей истории, вводит НДС. Он будет применяться к ряду товаров и составит 5%.

------------------

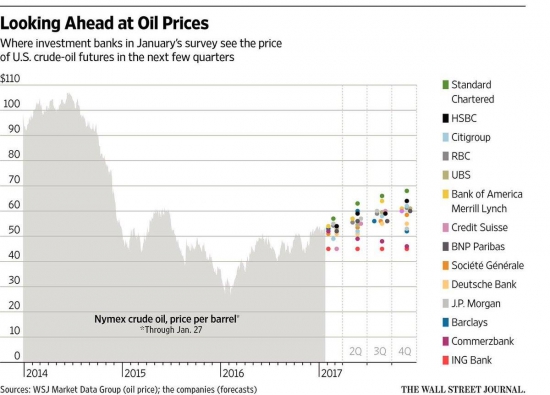

Прогнозы инвест банков по цене на нефть на этот год:

( Читать дальше )

«Проклятие небоскребов» может плохо кончиться

- 02 февраля 2017, 06:42

- |

Несколько лет Китай переживал бум строительства небоскребов, но мы подозреваем, что 2016 год окажется годом, когда эти неэффективные инвестиции все же достигли своего пика.

В следующей диаграмме Goldman Sachs иллюстрирует, как поразительно Китай вырвался вперед с точки зрения ввода в эксплуатацию новых небоскребов в 2016 году…

Может, рекордное строительство небоскребов – это сигнал чрезмерной экспансии в экономике и нерационального использования капитала?

Следующая инфографика “Проклятие небоскребов” от компании EWN Interactive, проводит экскурс в историю шести различных вершин, достигнутых рынками за последние 100 лет, и последующими за ними крахов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал