КИтай

Металлурги в поисках справедливости

- 06 июля 2016, 00:30

- |

Зачастую бывает, что не все удается обсудить в эфире. Вот как по теме о роли Китая предполагалось обсуждение вопроса претензий Еврокомиссии к российским металлургам. Как выясняется, Еврокомиссия в вопросе об импорте в ЕС холодного проката относится более ласково к китайцам, чем к россиянам.

Еврокомиссия в конце мая подсчитала, что демпинговая маржа у ММК составляет 18,7%, у «Северстали» – 63,8%, а у НЛМК и других металлургов – 68,3%. Комиссия рекомендовала установить антидемпинговые пошлины российским металлургам по 18,7, 34,1 и 36,1% соответственно. Финальное решение будет принято 14 августа. Установленные пошлины больше предварительных, которые были введены на 6 месяцев против россиян и китайцев 12 февраля 2016г. Для ММК предварительные пошлины составляли 19,8%, для «Северстали» — 25,4%, для НЛМК и всех остальных российских металлургов — 26,2%.

Предварительные пошлины для китайцев были установлены в ЕС в размере всего 16%, что контрастирует с поведением американцев, которые в мае повысили пошлины с 266% до 522% на китайский холоднокатанный прокат, ссылаясь на отсутствие сотрудничества с антидемпинговыми органами. ЕС уже подвергся критике за такую мягкость в оценке поднебесных ребят со стороны в т.ч. британских организаций. Создается впечатление, что для США главный торговый соперник — это Китай, а для Евросоюза — Россия.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Китай столкнулся с существенным оттоком капитала

- 05 июля 2016, 10:16

- |

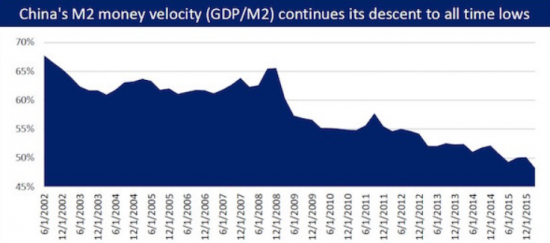

Ситуация в экономике Китая до сих пор остается неоднозначной. Согласно данным Crescat Capital уже в июле 2014 года сложился огромный дисбаланс между денежной массой М2 и номинальным ВВП страны. В то же самое время китайский М2 был на 71% больше, чем американский, в то время как ВВП страны был меньше на 56%, что говорило о переоцененности юаня. С тех пор национальная валюта поднебесной упала всего на 6,8% по отношению к доллару.

Сегодня обстоятельства изменились в худшую сторону — денежная масса продолжает расти быстрее ВВП. С активами банковской системы в 30 триллионов долларов Китай сталкивается с двойным кризисом: банковским и валютным. Скорость оборота денежной наличности достигло исторического минимума, что имеет непосредственное влияние на способность страны генерировать дальнейший рост ВВП, считают в Crescat Capital.

Источник: theautomaticearth.com

Согласно данным State

( Читать дальше )

Китайцы за полгода одолжили друг другу половину бюджета РФ.

- 05 июля 2016, 00:16

- |

… объем сделок, заключенных в первой половине этого года, достиг 842,285 млрд юаней. По прогнозу данного института к концу 2016 года показатель превысит 3 трлн юаней.

/1 долл США — 6,65 юаня/

842,285 млрд/6,65=126,659 млрд долларов США

126,659 млрд*64=8106,176 млрд рублей.

Восемь триллионов. Как правило, без обеспечения. Под честное слово. Без участия банков.

Вот и я думаю:«А так ли они нужны?»

Особенно, такие как у нас?

Депозит 8%, фактический кредит-32%, да и тот не получить.

С уважением, V.

РФ получила госкредит от Китая

- 03 июля 2016, 23:22

- |

Также Минфин сообщил, что стороны рассчитались по кредитам полученным в начале 90-х годов. 29 июня Китай досрочно погасил 624,3 млн. долл. США по государственному кредиту, предоставленному Россией на строительство атомной станции. В октябре 2015 г. Россия рассчиталась с Китаем по товарному кредиту, полученному СССР в начале 90-х годов, платеж составил 401 млн. швейцарских франков.

Китай досрочно вернул России 624 млн.$

- 29 июня 2016, 18:11

- |

www.rbc.ru/rbcfreenews/5773dfb39a79479f754485e1?from=newsfeed

Число банкротств в Китае подскочило на 50%

- 27 июня 2016, 05:03

- |

В последнее время фондовый рынок КНР несколько притих, уровень тревожности снизился. Тем не менее, проблемы китайской экономики никуда не делись.

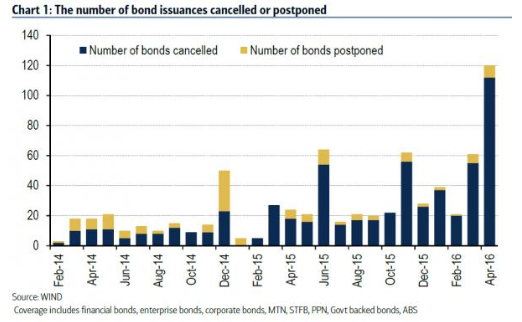

Пару месяцев назад уже звучала информация о растущем числе отмененных и отложенных размещений облигаций.

Теперь возникла новая тема. Речь идет корпоративных банкротствах, количество которых в 1-м кв. выросло на 52,5% и составило 1028 случаев. Интересно, что за период с 2008 по 2015 год было зарегистрировано лишь 20 тыс. подобных случаев.

Долгое время регуляторы КНР пытались предотвратить банкротства как социально- и экономически дестабилизирующие явления. Однако в текущих условиях, когда многие компании не могут обслуживать задолженность посредством операционных денежных потоков, государство пошло на попятные.

При этом при реализации процедур банкротства приоритет отдается сделкам по слияниям или реструктуризации, а не ликвидации. Тем не менее, возможно, более полезной была бы ликвидация. Тем самым решилась бы проблема «компаний-зомби», а ресурсы были бы направлены в более эффективное русло.

БКС Экспресс

Зачем Главный летал в Китай? Новый поворот в старом направлении?

- 26 июня 2016, 16:51

- |

После встречи с Главным Китайцем, наш Главный встретился с руководителем китайского правительства.

Ли Кэцян встретился с президентом РФ В.Путиным

Что нового я отмечаю в данном визите:

1. Дворковичу (некоторые его считают лоббистом голдманов) места в самолете не нашлось.

2. Главный после встречи с Первым встречается со Вторым. Этот Второй-"… в сфере своих полномочий определяет административные мероприятия, формулирует административно-правовые акты, издаёт постановления и распоряжения."

3. В риторике, кроме общепринятых и привычных слов появилось новое:

-«Ли Кэцян… указал, что в настоящее время… увеличиваются факторы неопределенности и нестабильности в мировой экономике. Для восстановления глобальной экономики и экономического роста всех стран необходимы стабильные политические условия. Китай намерен… развертывать финансовое сотрудничество, в том числе

( Читать дальше )

Золото может «взорвать» Китай

- 22 июня 2016, 12:43

- |

Пекин усиленно скупает золото, необходимое для продвижения юаня на международной арене. Однако, когда золото в подвалах китайского Центробанка достигнет критической величины, надувающийся золотой пузырь может лопнуть с очень серьезными для глобальной экономики последствиями.

В КНР очень умело пользуются чужими достижениями, технологиями и наработками. Китай следует примеру США, пишет сайт Daily Reckoning (DR), которые в свое время сделали мировой валютой бумажный доллар. В Пекине хотят сделать точно такой же мировой валютой свой юань. Для этого необходимо резко увеличить количество голосов в МВФ и официально внести юань в корзину резервных валют МВФ, по которой каждый день рассчитывается стоимость эмвээфовской валюты SDR. Эти две задачи Пекин успешно выполнил в конце прошлого года. МВФ сделал юань пятой валютой корзины в ноябре 2015 года и тем самым открыл для него дверь на международную арену.

( Читать дальше )

На что реагирует экспорт Саудовской Аравии и что ждет Китай по нефти - в студии РБК

- 22 июня 2016, 00:47

- |

Выступал во вторник на РБК в программе Богданов в курсе по теме спроса на нефть. К сожалению, сам телевизионный сюжет эксперт в студии Арарат Парк Хаятт не слышит и отвечает на вопросы, которые готовят ведущие.

Прослушав уже после передачи предлагаемый зрителям сюжет по ТВ, могу добавить следующее. Речь идет о данных по сокращению экспорта нефти в апреле (по сравнению с мартом) ряда стран. На мой взгляд информация ниже меняет картину того, что подает сюжет РБК как снижение спроса, указывая на данные о поставках, собираемые JODI.

Говорится о снижении экспорта в Саудовской Аравии (в апреле 7.44млн барр, а в марте 7.54 млн барр., — это комментирую в ролике), Катара, Ирака, Кувейта.

Сокращение экспорта Катара — в апреле Катар на ту же величину сокращения экспорта сократил и добычу нефти.

Сокращение экспорта Ирака — в апреле на самом деле Ирак нарастил экспорт из южных районов. Однако в приведенных данных JODI втесался статистический пробел. В марте в иракский экспорт включался экспорт из Курдистана, а в апреле экспорт из Курдистана был исключен из данных по Ираку, поскольку Багдад ссорится с курдской автономией и перестал подавать нефть в нефтепровод, идущий через Турцию из Курдистана. Сам же Курдистан свою нефть качает.

( Читать дальше )

Путин едет в Китай

- 21 июня 2016, 19:31

- |

Может что-то подпишут на выходных, проснёмся в понедельник, а там гэп

СМИ однозначно не всё рассказывают

Может под эту тему попробовать лонгов набрать? или ещё рано? или всё же лебедь прилетит?

Кто что думает?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал