КРИЗИС

Как выборы в США повлияли на рынки

- 09 ноября 2016, 18:02

- |

Прошедшие накануне президентские выборы в США, стали просто спасением для экспертов и экономистов, особенно в свете победы Д. Трампа. Теперь любое движение рынков в будущие несколько месяцев будут объясняться этим событием, дополняемым «непредсказуемостью» нового президента.

Действительно ли это повлияло на рынки? Отчасти, только лишь ускорив выполнение прогнозируемых целей. Как говорилось ранее на нашем сайте, события и новости, даже самые значимые мало влияют на рынок, который живет своей жизнью. Итак, были ли выборы тем событием, которое стало огромной неожиданностью? Для нас нет.

Данный график из нашего платного обзора за 18 сентября (тогда цели давались 2070-2050).

30 октября, мы сделали такой прогноз :

S&P 500

Прогноз остается неизменным. В данный момент мы ожидаем продолжение коррекции к уровням 2040-2060. При прохождении 2025, будет изменение краткосрочной разметки в сторону продолжения коррекции. Среднесрочно ожидаем рост и новые максимумы. Сентимент 36% говорит, что уровни 2040-2060 являются предпочтительными.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Россию ждет великое будущее! РТС повторил DowJohnes 1915-1942 ?

- 05 ноября 2016, 22:45

- |

Посмотрим на график ниже. Как вы думаете, это РТС (1995-2016)?

Набрали воздух в грудь (как говорит Задорнов)… последние ряды уже поняли о чем я...

Вот не угадали! Это Dow Johnes 1915 — 1942. Тогда в 1929 — 1932 индекс упал в 8 раз, и то падение до сих пор не побито и называется Великой депрессией.

Вот наш любимый РТСушка:

( Читать дальше )

Что такое кризис/И фундаментальный анализ

- 03 ноября 2016, 15:57

- |

По поводу фундаментального анализа :Cмотрим на акции Deutsche Bank-Падение на -74% всего за четыре месяца.

Это же круто! Представляете сколько можно было заработать на понимании всех происходящих процессов.

( Читать дальше )

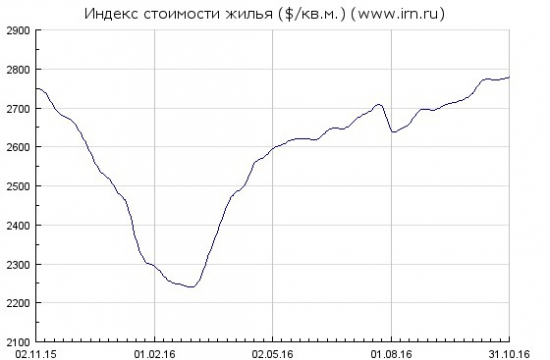

Перспективы инвестиций в недвижимость

- 02 ноября 2016, 18:37

- |

( Читать дальше )

История одного кризиса

- 02 ноября 2016, 09:14

- |

Сразу же накрылся весь аграрный сектор, против страны ввели санкции, началась инфляция.

В этом году инфляция составила рекордные 231 миллиона процентов в год.

Вы поняли эту цифру? 231 000 000% в год. Безработица — 80%, треть населения покинуло страну.

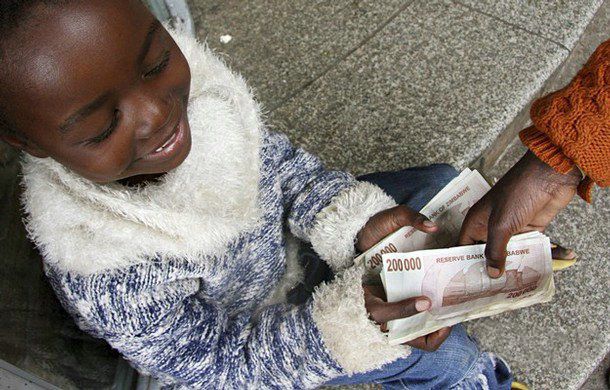

Теперь давайте посмотрим фотографии, которые вы вряд ли увидите в других странах мира.

Вот мальчик попрошайка получает в декабре прошлого года мелочь. Купюры по 200 000 зимбабвийских долларов.

Маленький миллионер.

Одна такая купюра — это около 10 центов. Официальный курс в разы выше, но по нему никто не меняет.

( Читать дальше )

Киров первый уходит на Дно (облигации погашены)....

- 31 октября 2016, 22:19

- |

Киров дно.

Работников бюджетной сферы региона предупреждают, чтобы не тратили деньги. Сейчас выплачиваются авансы и зарплаты.4-5 ноября возможно будут заблокированы счета в коммерческих банках...

Кировская область стала единственным субъектом Российской Федерации, которая не рассчиталась по бюджетным – беспроцентным! – кредитам. За последнии 3 года регион получил 14 миллиарда рублей а теперь не может отдать на данный момент регион пытается получить 10 миллиардов в коммерческих банках (4 отдали)

Облигации у кирова нет так, что вы там держитесь....

USD/RUB

USD/RUB пробили 63,20 закрепились теперь только вам решать кто вы...smart-lab.ru/blog/359331.php

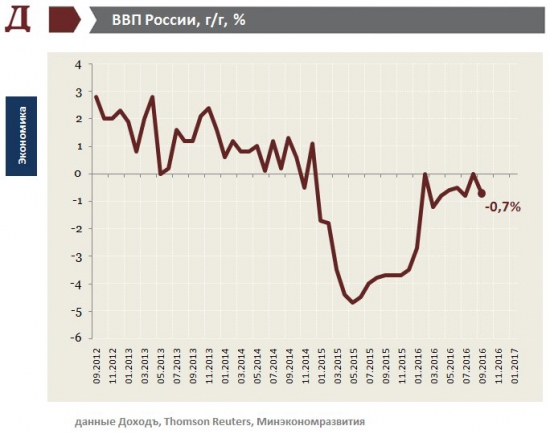

ВВП

Так же понравилась картинка по ВВП страны делюсь с вами закрепились ниже 0 очень хорошей тренд :D

PS Ваши деньги уходят не только на Сирию

zakupki.gov.ru/223/purchase/public/purchase/info/common-info.html?noticeId=4336009&epz=true&style44=false

( Читать дальше )

Ребята, скоро мы все озолотимся.

- 31 октября 2016, 17:14

- |

Поэтому уважаемые трейдеры. Скоро если начнут лопаться пузыри и рынки полетят в тартарары, РАДУЙТЕСЬ! Вставайте по тренду. Пусть и в лонг золота. Не всё же падает при кризисах. Богатейте, а на дне снова закупайте бумаг в лонг и снова утраивайтесь.

Да будет вам счастье!

Финансовый кризис или как лопнет весь мир.

- 31 октября 2016, 16:05

- |

Друзья, сегодня я бы хотел озвучить свои мысли по этому поводу.

Надвигается очень сильная буря. И как бы там не говорили, что Россия поднимается с колен, но это только для того, чтобы лечь на спину.

Потому что если посмотреть глубже, то весь мир просто раздут как большой шарик из мультика Винни-пух. И скоро этот шарик схлопнется.

Посудите самиамерика долго время печатала уйму бабла. Англия печатате уйму бабла, вместе с Японией. Сейчас к ним присоеденились Европа и Китай. Они это называют борьбой с дефляцией. И что мы наблюдаем раст индексов и все такое. Остановка инфляции.

Но по факту то. Реальный сектор особо не восстанавливается. Взять Америку. Их индекс вырос чуть ли не в два раза. А если посмотреть по компаниям на их реальную обстановку дел. То там наоборот прибыли еще и сократились. И на лицо явный пузырь. Который дуется, дуется, дуется и БАБАХ!!!

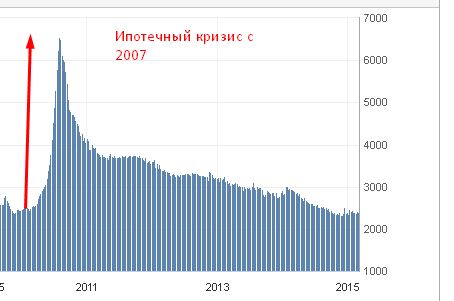

При чем этот кризис будет не как в 2008. Когда только Америку встрясло. Потому что у нее пузырь был на рынке недвижки. Сейчас этот пузырь вызовет масштабную ударную волну, которая все схлопнет по всему миру. Англий-пузырь на рынке недвидимости.

( Читать дальше )

Активы банковского сектора Китая достигли пугающих масштабов

- 26 октября 2016, 21:20

- |

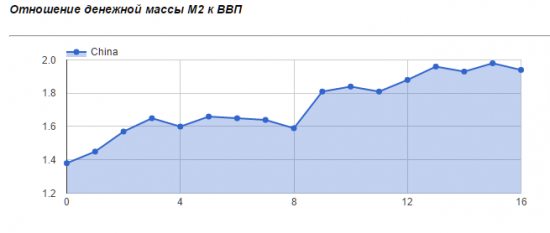

На сегодняшний день основной кредитный риск исходит не от европейских банков, которые в последние годы были под пристальным контролем, а от Китая. Уровень закредитованности экономики поднебесной по разным подсчетам превышает 300% ВВП.

Основные опасения вызывает не столько суверенный или корпоративный долг Китая, сколько непрозрачность или даже мутность финансовой системы страны.

Фактов, известных о банковской системе Китая, не много. Вчера китайская Комиссия по банковскому регулированию сообщила, что активы кредитных организаций в сентябре превысили 217 триллионов юаней, или 32 триллионов долларов. За год они выросли на 14,7%, опережая темпы роста экономики страны в 2 раза. Это наталкивает на мысль, что китайский кредитный механизм дает сбой.

Пассивы кредитных организаций прибавили еще больше — 15,5%, впервые превысив уровень в 300 трлн. юаней. Для сравнения, общий объем пассивов банковской системы США в 2 раза меньше, чем в Китае.

По итогам сентября денежная масса М2 достигла 151,6 трлн. юаней или 22,4 трлн. долларов, что практически в 2 раза выше ВВП страны. В Соединенных Штатах данный уровень не превышает 70%, а в Евросоюзе 81%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал