Капитал

Мой финансовый план на 10 лет. Начал его вести с 2017 года.

- 31 июля 2021, 08:14

- |

Решил поделиться своим финансовым планом.

Конечно в одном посте рассказать о нем просто не реально, но буду стараться.

Вот он:

На момент составления у меня было только 100.000 в капитале (как я посчитал капитал записал отдельно видос).

Как такое возможно, что через 10 лет мы получили 65 млн рублей? Все очень просто! Сложный процент!

Конечно без него не имеет смысла стоить фин план, но есть еще некоторые сложности при его выполнении — это доходность капитала.

В своем фин плане она составляет 20% (конечно кто-то скажет что это много или мало, но это реально сделать).

Есть еще одна проблема — сколько сможете отложить.

Есть такое правило: расходы всегда превышают доходы.

Мне было очень сложно откладывать деньги, т.к как раз в 2017 году у меня был кризис в финансах. Конечно сейчас я это время вспоминаю с улыбкой, то тогда мне было не смешно(((

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 53 )

Выбрал 8 правил для формирования Капитала. Какие правила использует Smart-Lab?

- 28 июля 2021, 12:37

- |

Решил написать пост про свои правила капитала.

На эту тему я прочел много книг и решил выбрать 8 основных правил.

Конечно многие коллеги со Smart-Lab напишут в комментах что они взяты из книг — естественно!

Если вспомнить историю, то суть рынка не меняется 200 лет! И правила взялись не просто так!

Каждое правило- это потеря капитала других инвесторов.

Конечно можно их не придерживаться, но лично я с судьбой играть не собираюсь.

Итак, вот вкратце эти правила:

1. Не формируйте капитал из заемных средств.

2. Не формируйте капитал пока у вас нет резервов и сбережений.

3. Не бросать работу на первых этапах инвестирования.

4. Диверсифицируйте все источники пассивного дохода.

5. Инвестируйте большую часть в активы с низким уровнем риска, а меньшую в высоко рисковые активы.

6. Сохранить капитал важнее чем заработать на нем.

7. Следить за капиталом постоянно.

( Читать дальше )

Золотые правила Инвестора. А какими правилами пользуетесь Вы?

- 24 июля 2021, 17:50

- |

Решил написать очередной пост на тему правил инвестирования.

В далеком 2007 году я понятия не имел что существуют правила, но как и многие думал что я возьму «быка за рога» и озолочусь на рынке.

Тут думаю объяснять что случилось дальше смысла нет))) Первая сделка была -60(70)% от счета (примерно, точно уже не вспомню).

Я зашел в сделку и думал что мой счет просто разорвет от прибыли (с плечом еще).

В итоге счет разорвало, но только от потерь(((

Я сразу начал заказывать литературу на тему инвестиций. Спустя много времени я отобрал 10 правил для начинающего Инвестора (думаю профессиональным Инвесторам будет тоже интересно ознакомиться с ними.

Я записал небольшое видео.

Если в вкратце, то вот эти 10 (как я считаю золотых) правил:

1. Сформируйте инвестиционный банк.

2. Не вкладывайте больше, чем «можете себе позволить».

3. Платите сначала себе.

( Читать дальше )

Моя формула Инвестора. Как я ее вывел и почему? Думаю Smart-Lab оценит.

- 18 июля 2021, 12:34

- |

Решил написать пост о своей формуле Инвестора к которой я стремлюсь. На первый взгляд она выглядет очень просто, но придти к такому так чтоб жить на % от капитала очень сложно!

Итак, вот сама формула:

Что в ней интересного?

Все доходы которые инвестор получает от зарплаты или бизнеса — направляет в капитал!

В самом капитале 80% мы реинвестируем, а 20% мы забираем на наши расходы!

С каждым годом капитал будет все мощнее и мощнее, т.к мы его постоянно пополняем и сам капитал постоянно реинвестирует!

Нужно отметить, что капитал должен содержать желательно консервативные инвестиции и желательно в разных валютах (да бы капитал защитить от разницы курсов валют).

Записал видос на эту тема, думаю начинающим будет интересно его посмотреть.

Что скажете по данной формуле? и по какой живете Вы? Очень будет интересно почитать Ваше мнение. Спасибо за внимание! Увидимся в следующем посте.

Откуда взять деньги для инвестирования? вопрос к Smart-Lab

- 11 июля 2021, 16:18

- |

Решил написать на тему доходов и расходов.

Я начал вести свои личные финансы с 2017 года (примерно). Использую простую программу «Журнал расходов».

Она простая и думаю что как ей пользоваться объяснять смысла нет, единственно, что я в строку РАСХОДЫ забиваю КАПИТАЛ, т.к я плачу в первую очередь себе (прошлый мой пост).

Так же я веду ежемесячно таблицу

( Читать дальше )

Нафига эти ваши инвестиции?

- 09 июля 2021, 15:57

- |

Согласитесь, что в семьях нашей необъятной существует довольно мало хороших примеров того, как накопить и, главное, приумножить капитал.

Вряд ли вы, будучи ребенком или подростком, сидели дома и слышали, как ваши родители звонили брокеру и докупали акции на очередной просадке. А обсуждали ли вы за семейным столом ваш семейный бюджет, планируемые доходы и расходы? Вряд ли.

Как следствие, это сказалось на нашей финансовой грамотности и понимании важности капитала в жизни человека. До сих пор люди несут свои последние сбережения в конторы, обещающие от 50% годовых, а потом говорят, что инвестиции — это сплошной обман и мошенничество, при этом не имея и малейшего представления о том, как грамотно создать капитал.

Именно поэтому, с сегодняшнего дня мы бы хотели запустить еще одну рубрику, посвященную финансовой грамотности.

И начнем, пожалуй, с того, как на наш взгляд стоит подойти к формированию капитала.

Сперва, как ни странно, необходимо поработать над возможностью комфортно откладывать часть своих трудовых доходов.

( Читать дальше )

Инструкция к схеме Капитала Инвестора. Продолжение вчерашнего блога.

- 04 июля 2021, 13:42

- |

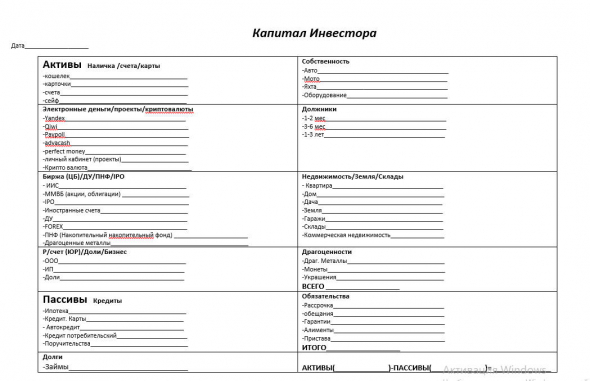

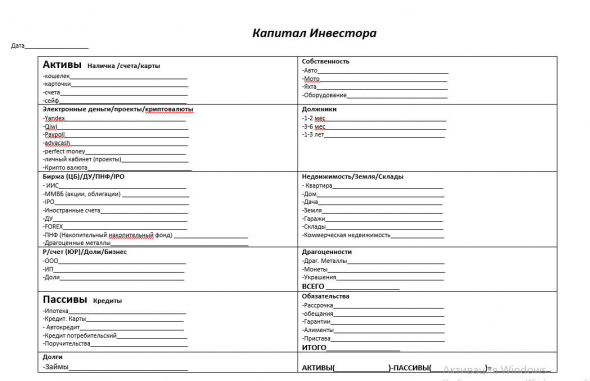

Решил продолжить вчерашний блог, т.к считаю что схему Капитала нужно раскрыть в полном объеме.

Вчера я записал видео о Капитале и схеме (Рекомендую посмотреть).

Но сейчас я хотел остановиться именно на схеме.

Итак, вот она

Когда я первый раз увидел такую схему (смысл тот же), я сразу понял, что я должен изучить тему Капитала.

Долго писать не буду, сразу выводы:

1. Капитал имеет Инвестор;

2. Капитал имеют компании;

3. Капитал имеют страны.

Т.е сейчас наступил век Капитала, и та страна сильней, где есть огромные компании с большим Капиталом который формируют, в том числе инвесторы.

Если мы добьемся больших капиталов у инвесторов и сможем сделать огромные компании, то сможем опередить другие страны по капиталу! Но это конечно будет очень сложно сделать. К чему я вообще...

Если начинающий инвестор будет вкладывать свои деньги и не будет знать что такое капитал, то я считаю, что у него большие проблемы, т.к он должен полностью держать свои деньги под контролем.

( Читать дальше )

Капитал. Что должен знать и делать каждый Инвестор.

- 03 июля 2021, 20:09

- |

Сегодня решил рассказать о капитале.

Очень много книг я изучил перед тем как сделать данный вывод.

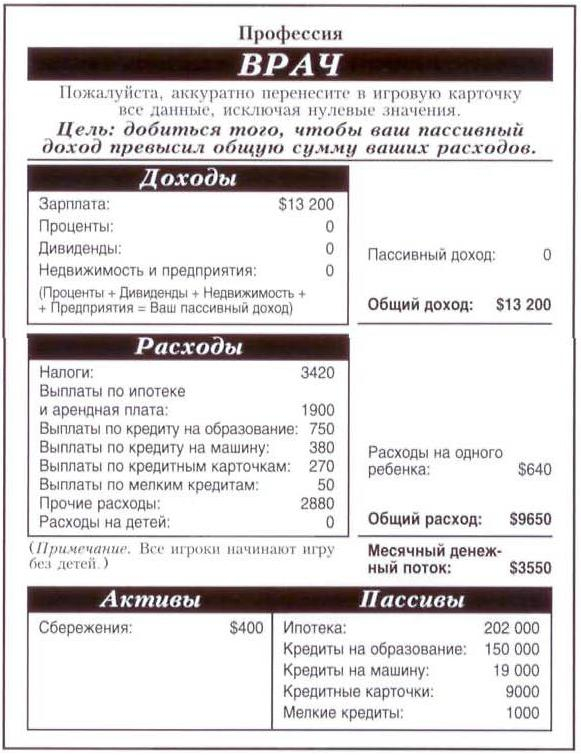

В начале я изучил Роберта Кийосаки. В его игре денежный поток я увидел таблицу, в которой был капитал.

Я сразу обратил внимание на активы и пассивы.

Оказалось что многие инвесторы о которых я прочел прекрасно знали об этом.

После чего я сам сделал свою таблицу активов и пассивов.

( Читать дальше )

Идея в портфель

- 27 июня 2021, 08:27

- |

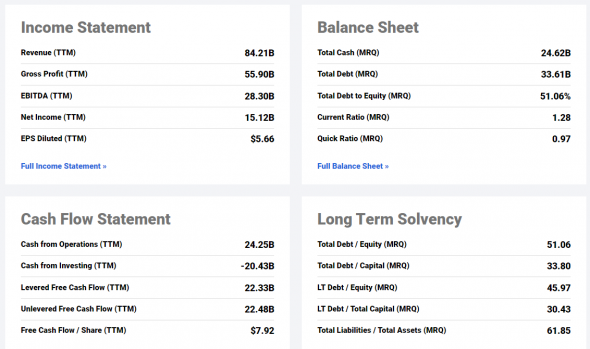

Генеральный прокурор Нью-Йорка Джеймс заявила о согласии компании Johnson & Johnson выплатить $230 млн в рамках судебных разбирательств в штате вокруг так называемого опиоидного кризиса. Компания также обязана прекратить производство и продажу лекарств с содержанием опиоидов по всей стране. Как отмечает телеканал CNBC, в Johnson & Johnson уже заявили о выполнении этого требования.

( Читать дальше )

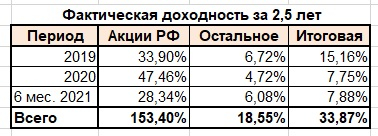

Предварительные итоги 1 полугодия 2021 или мастерами Кунг-фу не рождаются

- 26 июня 2021, 08:19

- |

Как этот принцип реализуется благодаря Смарт-лабу? Каждую субботу я пытаюсь что-то написать в личный блог желательно про деньги и трейдинг. Я уж и сваливать несколько раз собирался, ибо от этого не всегда положительные эмоции. Но общение на Смарт-лабе вовсе не бестолково, а хороший тренажер. Заставляю работать свой сопротивляющийся организм. Мне приходится где-то в душе находить чувства или события волнующие маленького внутреннего трейдера, осмыслить их и сформулировать письменно. Благодаря этому трейдинг постепенно с дела десятого начал увеличивать свою долю значимости, и сейчас точно находится в Топ-5 личностных приоритетов.

Подведем предварительные итоги 1 полугодия 2021 года.

«Акции РФ» это операции с акциями РФ. «Остальное» это операции с облигациями, рублевые и валютные депозиты, ETF на Америку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал