Капитал

Как сохранить капитал?

- 08 мая 2020, 16:38

- |

Как и обещал, начинаю серию статей посвященных этому вопросу. Конечно, надо уточнить, что чтобы полноценно ответить на этот вопрос, нужно иметь множество «вводных»: горизонт, цели, риски, имеющиеся активы, страна проживания и т.д. Поэтому речь пойдет про основные правила и принципы, которыми стоит руководствоваться.

Какая главная проблема на сегодняшний день? Это финансовая инфляция. Все финансовые активы стоят дорого, и если вы трансформируете их в деньги, вы получаете покупательскую способность Х. Но что будет завтра? Сколько покупательской способности вы сможете получить завтра за те активы, которые у вас есть? И происходит так по причине действий центральных банков, которые печатали и продолжают печатать очень много денег, большая часть которых идет не в реальную экономику (там то, как раз мы видим очень умеренную инфляцию), а идет на финансовые рынки, что и создает финансовую инфляцию. Из этого процесса вытекают два основных риска:

• Риск снижения стоимости активов

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Эмитенты с отрицательным капиталом. Насколько плохи у них дела?

- 26 апреля 2020, 18:10

- |

Акции с отрицательным значением цены на Мосбирже.

И провести более детальный анализ.

Вот эти эмитенты с аномалией. (ссылка и картинка из предыдущей статьи)

smart-lab.ru/q/shares_fundamental2/?field=bv_share&type=MSFO

+

( Читать дальше )

Акции с отрицательным значением цены на Мосбирже.

- 23 апреля 2020, 14:52

- |

smart-lab.ru/q/shares_fundamental2/?field=bv_share&type=MSFO

Смотрим на нижнюю часть таблицы.

Видим Это

( Читать дальше )

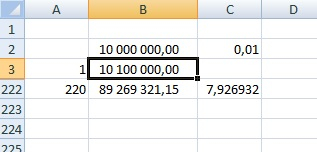

Если зарабатывать 1% каждый день, то через год вы увеличите свой капитал в 8 раз!

- 14 апреля 2020, 19:09

- |

ТОП-5 дивидендных аристократов с растущими котировками

- 25 марта 2020, 16:48

- |

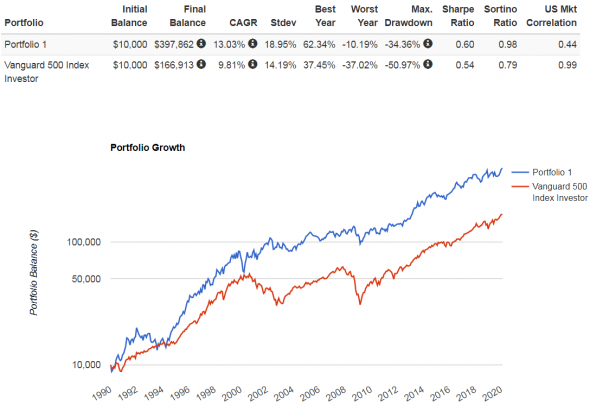

Мне иногда говорят, что дивидендные аристократы (крупные компании, которые регулярно платят дивиденды и увеличивают их из года в год) – растут хуже рынка. Либо вообще не растут. А только ради дивидендов 2-5% в долларах нет смысла их покупать.

⠀

Поэтому сегодня я приведу пример из 5 компаний США, котировки которых растут в течение 30 лет лучше индекса S&P 500. Они стабильно платят и увеличивают дивиденды более 25 лет подряд, являясь дивидендными аристократами.

⠀

На изображениях в карусели можно посмотреть полную доходность каждой акции (рост котировки + дивиденды) в сравнении с индексом S&P 500 (тоже с учетом дивидендов).

⠀

Даты 01.01.1990 – 01.01.2020

Единоразовое инвестирование: $10 000

⠀

JOHNSON & JOHNSON

JNJ

⠀

Лекарства, фармацевтика, потребительские товары.

* Темп роста дивидендов за 20 лет 10%

* ДД 2,8%

* P/E 16

* Прибыль и выручка растут за последние 7 лет

( Читать дальше )

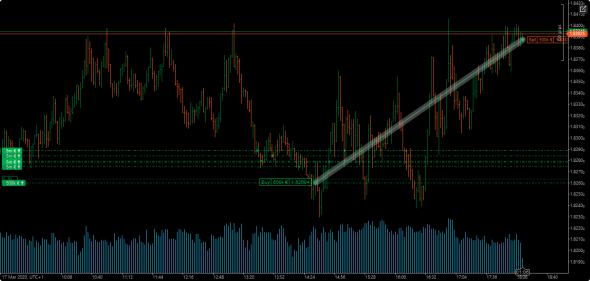

euraud- выжимаю все соки!

- 18 марта 2020, 19:19

- |

( Читать дальше )

Помогают ли инвестиции - немного философии

- 17 марта 2020, 15:01

- |

Допустим, некий Вася, предпенсионер, живущий в РФ, сколотил капиталец 1 млн. руб.

Если учесть, что потребительская инфляция составляет по разным оценкам около 10%, то получается, что в год нужно 100 тыс только для устранения инфляции.

К примеру есть вариант вложения средств как 30% на акции и 70 на облигации (депозиты тут не смотрим).

1. Доходность диверсифицированного портфеля акций/ЕТФ в неплохом варианте составит, например, 20% или 60 000 руб

2. Облигации дадут к примеру 6% годовых или 42 000 руб.

То есть, общая сумма дохода получается 104 000 руб или чуть превысит инфляцию.

При этом мы считаем, что рынки не лихорадит, и все деньги вложены; если какая-то часть лежит в наличных, то доход будет еще меньше.

Конечно, у всех разный приемлемый уровень риска и длительность вложений, но в целом картинка, думаю, не сильно отличаться от описанной выше.

Можно добавить сложный процент, но насколько он изменит ситуацию?

Как-то так получилось...

У кого какое мнение?

Капитал или недвига?

- 12 марта 2020, 16:22

- |

Вопрос, стоит ли обналичивать именно сейчас с учетом падения рынка?

Вопрос, а есть смысл вообще покупать недвигу если дивы, в полтора раза перекрывают аренду? Поясню, аренда 100%, а дивы 150%.

Я прямо весь в смятении.

Брокер Сбербанк(как всегда)..и немного о счёте

- 10 марта 2020, 12:25

- |

… Курочка по зернышку клюет… лучше синица в руках чем журавль в небе… и т.д..)Всем спасибо

Распродажа акций и покупка опционов Сбербанка PUT

- 04 марта 2020, 16:31

- |

Пишу данную статью по поводу того, как я поступил со своим портфелем и хотелось бы выслушать полезные комментарии от профессиональных Инвесторов (только от профи, а не от новичков и кричал).

Как говорил Роберт Кийосаки: Кризис наступает при 20/10/5 летнем периоде. А и правда, если посмотреть на рынок, то можно увидеть его «предсказания!». 1998, 2008, 2014 год - кризис! Все его ждали в 2019 году, но обошлось!

Глядя на последние данные, думаю что он пришел! (это лично мое мнение!).

Что я уже сделал ?

-распродал все акции которые были в наличии;

— облигации оставил без изменений;

-распродал некоторые недвижимые активы и перевел все в срочный рынок-это не рекомендация и не инвестиционная стратегия!!!

Далее я планирую скупать фьючерсы (спекулировать), ведь как мы видим волатильность гоняет изо дня в день!

Так же подкупил опционов мартовских на сбербанк (вне деньгах), думаю стрельнут, но там увидим, отпишусь)))

Еще раз хочу сказать тем инвесторам-новичкам которые недавно пришли на рынок - это не рекомендации и не стратегии!

Конечно понимаю, что многие инвесторы не скажут что делают они, но все же интересно что думаете по поводу моего перемещения капитала. Спасибо друзья!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал