Ключевая ставка ЦБ РФ

Воскресенье, навеяло разобрать ситуацию в которой мы оказались, высокие ставки и дивиденды в пределах 10%.

- 26 мая 2024, 14:52

- |

Так как дефицит бюджета около 1,5 трлн рублей, Минфин будет вынужден занимать по более высокой ставке.

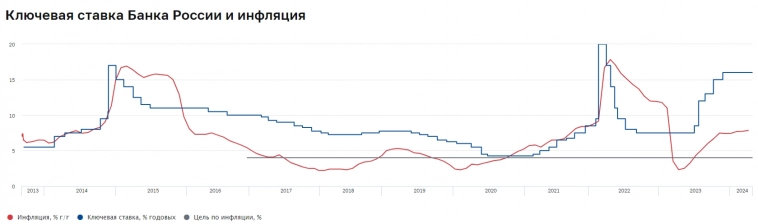

Инфляция в России ускорилась, пробила отметку в 8%. На этой неделе выступил зампред ЦБ, заявил что не исключает повышение ставки уже на ближайшем заседании ЦБ 7 июня.

По идее повышение не должно быть сюрпризом для рынка. Но вполне себе ЦБ может взять паузу до июльского заседания. Ведь уже совсем скоро будет повышение тарифов ЖКХ и тд. Что только усилит разгон инфляции. А повышением ключевой ставки Правительство планирует остудить экономику. Ведь не зря отменили льготную ипотеку. Она тянула за собой много отраслей экономики.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Регулятор близок к повышению ставки, проблемы Газпрома, отчёт RENI и дивиденды НЛМК, Газпромнефти.

- 26 мая 2024, 11:51

- |

Тайм коды:

00:00 | Вступление

00:24 | Аукционы Минфина не состоялись в связи с отсутствием приемлемых заявок. Анонс новых выпусков ОФЗ расставил всё на свои места

06:59 | Росстат пересчитал месячную инфляцию за апрель 2024 г., вероятность повышения ставки регулятором в июне возросла!

08:59 | RENI отчиталась за Iкв. 2024г. — инвестпортфель генерирует основную прибыль. Дивиденд может быть увеличен за счёт сделки по Райффайзену Лайф

16:33 | Государство решило за див. выплату Газпрома, верный ход по невыплате и ожидаемый. Я вас предупреждал, рассказывая про риски компании 23:03 | Акционеры НЛМК одобрили дивиденды за 2023 г., ждём квартальные? Даже при квартальной выплате апсайд невелик!

26:17 | Глобальное производство стали в апреле 2024 г. продолжило своё снижение. Производство в России также не впечатляет

30:37 | Инфляция в середине мая не оставляет регулятору шансов, ставку будут повышать. Годовая инфляция превысила 8%, цель регулятора 4,3-4,8%

35:17 | Дивиденды Газпромнефти за 2023 г. — космос, всё во благо главного мажоритария в лице Газпрома. Но как там с долговой нагрузкой и FCF?

( Читать дальше )

Прогнозы по ключевым ставкам ЦБ для развитых экономик мира

- 25 мая 2024, 12:39

- |

Хотя инфляция в США замедлилась во второй половине прошлого года, ценовые давления вернулись в 2024 году, заставляя инвесторов переосмыслить, насколько скоро центральные банкиры снизят ставки.

Несмотря на недавнее увеличение, прогноз по процентным ставкам для многих экономик выглядит оптимистичным благодаря смягченным энергетическим ценовым ударом и уменьшению нарушений в поставочных цепочках. Тем не менее, остаются краткосрочные риски, включая устойчиво высокую инфляцию в сфере услуг, затрудняющую прогнозы.

Эта графика показывает прогноз процентной ставки для передовых экономик, основанный на Всемирном экономическом прогнозе Международного валютного фонда (МВФ) на 2024 год.

Как мы видим, прогнозируется, что США впервые снизят ставку во втором квартале 2024 года.

В целом, ставки будут снижены очень постепенно, с ожидаемыми двумя дополнительными снижениями ставок в этом году. К 2027 году прогнозируется, что процентные ставки снизятся до 2,9% после серии умеренных снижений ставок по мере того, как инфляция исчезнет.

( Читать дальше )

Когда будет решение по ключевой ставке

- 25 мая 2024, 12:27

- |

Может кто не знал откуда взять. Теперь знать не нужно и можно просто скопировать.

Кто как думает, ключевую ставку оставят, поднимут или, что мало вероятно, снизят?

Ключeвaя cтaвкa +2% ?

- 25 мая 2024, 00:59

- |

В чacтнocти из-зa cлeдующих фaктoрoв, чacть из кoтoрых пoкaзывaeт рocт, дaжe при cтaвкe 16%, кoтoрaя дeржитcя ужe нa прoтяжeнии пoлугoдa:

1. Уcкoрeниe инфляции, кoтoрaя нa дaнный мoмeнт выхoдит пoд ~8% гoд к гoду.

2. В июлe cocтoитcя пoвышeниe тaрифoв:

( Читать дальше )

Облигации — стоит ли оно того?

- 24 мая 2024, 21:06

- |

Абсолютное большинство присутствующих инвестирует в акции — иначе мы бы здесь все не собрались :) Однако кроме акций и традиционных депозитов есть еще и облигации — штука куда менее популярная на российском рынке.

Так вот, облигации — ближайший конкурент депозитам и косвенный конкурент акциям. Российские гособлигации (они же — ОФЗ) с погашением через год дают ~17.3%, депозиты в среднем же дают 12-15%, многие дивидендные акции дают примерно столько же.

Что выберете вы — депозит на год, облиги или условный Сбер? 17.3% — кайфовая же доходность! Но вот загвоздка: совсем не факт, что через год доходность однолетних облигаций будет такая же. ЦБ через год может снизить ставки условно до 12% — и тогда облигации будут сильно менее привлекательными.

Идем дальше. Кроме однолетних облигаций есть еще 2-3-5-7-10-15-20 летние, то есть облиги можно подобрать более-менее на любой вкус и срок. Но и тут загвоздка: долгосрочные облиги дают 14-15%, при этом если ЦБ повысит ставку — облиги упадут и вы потеряете деньги.

( Читать дальше )

кажется дождь собирается, но это не точно!

- 24 мая 2024, 18:16

- |

у нас тут тоже сейчас происходит что то якобы фееричное с ОФЗ. а именно они летят якобы в пропасть, ад и все такое, особенно речь о старых ОФЗ.

опять таки если память не подводит то 30% было теперь уже у «врагов», а остальное брали наши и в основном банки.

нашел тут такую картинку

в общем я так понимаю дела у тех кто брал ОФЗ после 26 марта 2018 года и до начало «новой жизни» в 2022 году не очень таки и хороши. не знаю на какую сумму было за эти почти 4 года куплено ОФЗ да и те что покупали в конце 22 года там вроде уже много ярдов купили наши банки, так у меня вопрос, а как сейчас банки эти ОФЗ на своих балансах и в отчетах о прибылях и убытках при текущих ценах будут отображать?

( Читать дальше )

Продажа ОФЗ в убыток: стоит ли паниковать перед решением по ключевой ставке? Мои ожидания.

- 24 мая 2024, 17:04

- |

В последние месяцы многие инвесторы обеспокоены своими вложениями в облигации федерального займа (ОФЗ). Продажа ОФЗ в убыток стала частым явлением, и это вызывает вопросы о будущем финансового рынка. В то же время на горизонте маячит важное событие — решение Центрального банка по ключевой ставке. В данной статье рассмотрим текущую ситуацию и мои ожидания по ОФЗ.

Текущая ситуация на рынке ОФЗ

ОФЗ традиционно считаются надежным инструментом для консервативных инвесторов, однако текущие экономические условия и ожидания по изменению ключевой ставки создают нестабильность. В результате многие инвесторы вынуждены продавать свои облигации в убыток, опасаясь дальнейших потерь.

Причины продаж в убыток:

1. Ожидание повышения ключевой ставки: Инвесторы опасаются, что Центральный банк может повысить ключевую ставку в ближайшее время. Повышение ставки обычно приводит к снижению цены облигаций, что делает их менее привлекательными для держателей.

2. Инфляционные риски: Высокий уровень инфляции снижает реальную доходность облигаций, что также способствует продажам в убыток.

( Читать дальше )

Поднимут ли ставку до 17%.

- 24 мая 2024, 12:39

- |

Тогда ОФЗ вниз пойдут, ибо там доха порядка 14% пока. Надо сворачивать льготные программы кредитования пока не повалилось всё.

Инфляция в середине мая не оставляет регулятору шансов, ставку будут повышать. Годовая инфляция превысила 8%, цель регулятора 4,3-4,8%

- 24 мая 2024, 09:24

- |

Ⓜ️ По последним данным Росстата, за период с 14 по 20 мая индекс потребительских цен вырос на 0,11% (прошлые недели — 0,17%, 0,09%), с начала мая 0,38%, с начала года — 2,85% (годовая — 8,03%). Уже не секрет, что прошлогодние темпы значительно превышены, тогда за период с 16 по 22 мая ИПЦ вырос на 0,04%, а с начала мая рост составил 0,13%, с начала года — 2,19%. Помимо этого, Росстат пересчитал месячную инфляцию апреля — 0,50% (недельная — 0,42%), она вновь вышла выше недельной (4 месяц подряд), это было читаемо, и я вас об этом предупреждал (недельная корзина включает мало услуг, а они растут в цене опережающими темпами, поэтому месячная инфляция будет выше). Из-за этого годовая инфляция превысила 8%, данная цифра почти в 2 раза выше цели регулятора (4,3-4,8%) и вывод здесь один, что ДКП не достаточна жёсткая. Теперь давайте рассмотрим факторы, которые влияют на инфляцию:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал