Коррекция

Отставить панику

- 09 марта 2020, 20:54

- |

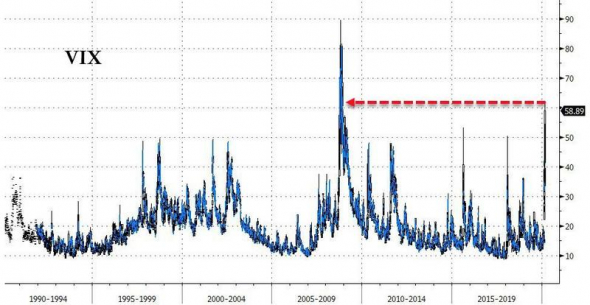

Накал страстей на мировых финансовых рынках стремительно нарастает. Инвесторы, столкнувшись последовательно с расползающейся по миру эпидемией коронавируса и нефтяным шоком, теряют последние остатки разума, взвинчивая волатильность до максимальных значений со времен финансового кризиса 2008–2009 годов:

(Индекс волатильности американского фондового рынка VIX достиг максимальных значений со времен финансового кризиса 2008–2009 годов.)

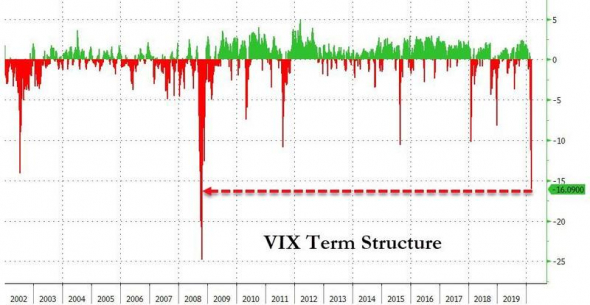

При этом кривая фьючерсных цен на индекс VIX уходит в глубокую бэквордацию, отражая ожидания значительного роста неопределенности в краткосрочной перспективе:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 6 )

Портфели ИИС + иностранный QQQ. Февраль 2020

- 07 марта 2020, 19:26

- |

1.Порфтель на ИИС

1.Порфтель на ИИСПортфелю на ИИС 4 года 10 мес. За прошедший месяц российский рынок показал естественную коррекцию к росту, триггером которой стал выход иностранных инвесторов в доллары, простимулированный слухами о коронавирусе и ростом напряженности на ближнем Востоке. Мой портфель также просел, но не очень сильно. Что я делаю на падении, рассмотрим далее.

( Читать дальше )

КОРРЕКЦИЯ АКЦИЙ ИЗ ИНДЕКСА МОСБИРЖИ (обновление)

- 06 марта 2020, 19:50

- |

Сегодня движение продолжилось, поэтому выкладываю актуальную картинку.

Акции Индекса МосБиржи.

Розовым — максимальная коррекция с 20.02.2019 от максимума за 2019-2020.

Красным — максимальная коррекция с 20.02.2019 от максимума за 2020.

Зеленым — текущий отскок от локального минимума коррекции.

Данные очищены от спайков, пред- и после- торгового периода.

p.s. подписывайтесь на мой телеграм t.me/aifinmarkets_ru

Коррекция акций из индекса Мосбиржи

- 06 марта 2020, 09:12

- |

Думаете, что прикупить на коррекции?)

Вот вам текущая статистика падения для анализа.

Акции из Индекса МосБиржи.

Розовым — текущая коррекция (минимум с 20.02.2019) от максимума за 2019-2020.

Красным — текущая коррекция (минимум с 20.02.2019) от максимума за 2020.

Зеленым — текущий отскок от минимума коррекции.

Данные очищены от спайков, пред- и после- торгового периода.

p.s. подписывайтесь на мой телеграм t.me/aifinmarkets_ru

Индекс SP500 - сравниваем текущую коррекцию с предыдущими

- 03 марта 2020, 11:45

- |

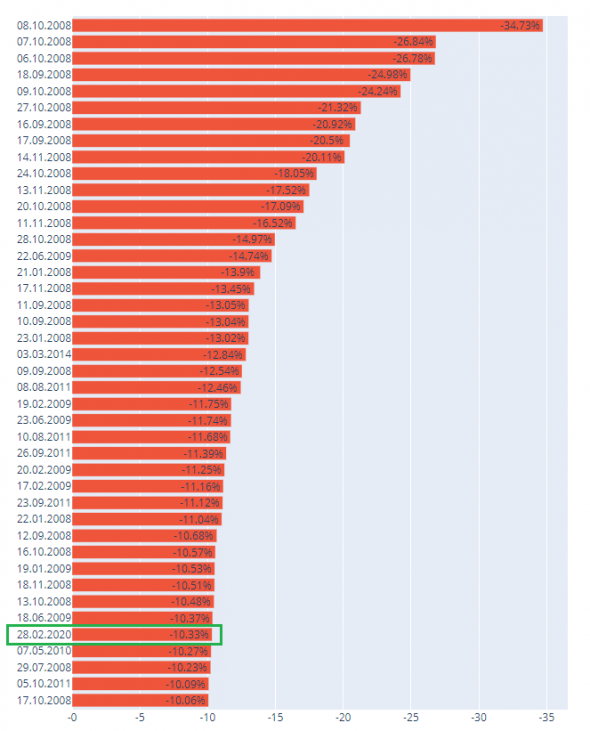

24.02 не был выходным днем на биржах США, поэтому будем сравнивать 5-дневные падения. Анализ с 1993 года.

Как видим, падение прошлой недели было достаточно значимым по историческим меркам.

Коррекции от исторического хая. Бывало и хуже, но тем не менее одна из самых мощных коррекций от хая:

( Читать дальше )

Индекс ММВБ - сравниваем текущую коррекцию с предыдущими

- 02 марта 2020, 14:18

- |

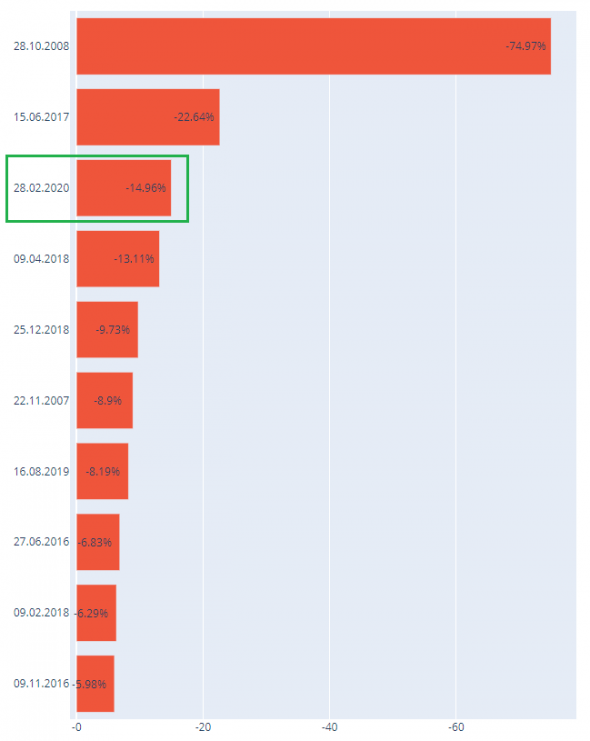

Если сравнивать с предыдущими максимальными падениями за 4 дня, то в целом текущее падение не такое уж и сильное:

При этом это на настоящий момент 3 по глубине падение от текущего исторического хая с 2007 года. Посмотрим, как дальше будут развиваться события. Надеюсь, на первое место по глубине не выйдет :)

( Читать дальше )

Обвал! Мой портфель акций больше 20 млн руб. На сколько он снизился за прошлую неделю? Что я купил?

- 02 марта 2020, 13:25

- |

На прошлой неделе началась масштабная коррекция на фондовых рынках: американские индексы, устремившись вниз увлекли за собой практически все фондовые рынки мира.

Это произошло на панике, вызванной ускоренным распространением коронавируса за пределами Китая и совпало с откачкой ликвидности из фондовой системы США. Последний фактор сыграл реально важную роль, хотя принято считать, что основной вклад в падение американского рынка внес коронавирус.

Также уверен, что не последнюю роль играли разнообразные средства массовой информации, которые активно фокусировались на коронавирусной проблеме.

Я наблюдал вечером в пятницу за американским рынком, видел, как к концу торговой сессии начался выкуп подешевевших активов.

Коррекция пока получилась довольно глубокой. И я даже купил некоторые активы в основной свой инвестиционный портфель.

Вот на картинке видны логотипы компаний, которые я купил. Также подкупил некоторые ETF.

( Читать дальше )

Начало кризиса?

- 28 февраля 2020, 02:06

- |

В данной статьей мы решили обратиться к нашим читателям и узнать, что они думают над сложившейся ситуацией на мировых фондовых рынках. Как вы считаете, это начало кризиса или мы просто отвыкли от коррекции рынка?

Не ловите ножи

- 27 февраля 2020, 21:40

- |

Остальным, особенно тем кто начинал в 2005, помните какой дибильный триггер падения был в 2007 и как все потом обернулось, вирус это всего лишь триггер, что последует за ним — вот главный вопрос.

Всем удачи братва и чтоб тейков было в 5 раз больше лосей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал