Кредит

Заявление ФРС о политике и перспектива Elliott Wave International (перевод с deflation com)

- 22 сентября 2020, 19:13

- |

ФРС сохраняет ставки на уровне около нуля и указывает, что будет оставаться на этом уровне в течение многих лет

Федеральная резервная система сдержала свое обещание поддерживать процентные ставки на уровне около нуля и пообещала удерживать ставки на этом уровне до тех пор, пока инфляция не будет постоянно расти.

Когда центральный банк завершил свое двухдневное совещание по вопросам политики в среду [сен. 16], говорится, что краткосрочные ставки останутся на уровне 0% -0,25%. Чиновники также изменили свои экономические прогнозы, чтобы отразить меньшее снижение ВВП и более низкий уровень безработицы в 2020 году.

Прогнозы отдельных членов также показали, что ставки могут оставаться близкими к нулю до 2023 года. Все, кроме четырех членов, указали, что они видят нулевые ставки до тех пор. Это был первый прогноз комитета на 2023 год.

Кроме того, официальные лица рассмотрели новый режим политики, в котором ФРС позволит инфляции несколько выше целевой ставки в 2%, прежде чем повышать ставки для контроля над инфляцией.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

Да, QE (количественное смягчение) создает эффект богатства

- 22 сентября 2020, 16:05

- |

QE (количественное смягчение) является основным средством, которое использует ФРС, чтобы вызвать инфляцию цен на активы. “The Ben Bernank” в то время член правления, а позже и председатель ФРС в октябре 2003 года в своей речи одобрил использование денежно-кредитной политики для создания эффекта богатства.

смягчение денежно-кредитной политики не только повышает цены на акции; как мы видели, это также снижает премии за риск, предположительно отражая как снижение экономической и финансовой волатильности, так и повышение способности финансовых инвесторов нести риски. Таким образом, наши результаты показывают, что смягчение денежно-кредитной политики не только позволяет потребителям сегодня получать прибыль от прироста капитала в их портфелях акций, но также снижает эффективную величину экономического и финансового риска, с которым они могут столкнуться. Это снижение риска может побудить потребителей урезать свои предохранительные сбережения, то есть уменьшить сумму дохода, которую они откладывают, чтобы защитить себя от непредвиденных обстоятельств. Снижение предохранительных сбережений, в свою очередь, означает увеличение расходов домашних хозяйств.

( Читать дальше )

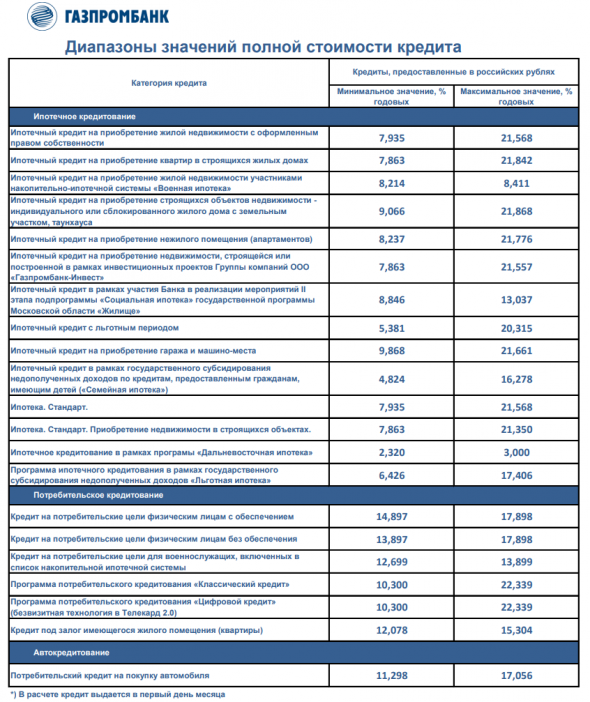

Бэнкинг по-русски: Полная стоимость кредита. Ликбез.

- 19 сентября 2020, 12:07

- |

Закон «О потребительском кредите (займе)» требует от банка указывать полную стоимость кредита и порядок ее расчета в договоре. Также банк обязан сообщать клиенту примерные диапазоны ПСК.

При оформлении кредита обращайте внимание на его полную стоимость.

Учтите, что кроме процентной ставки, на нее влияет много различных параметров.

Иногда у кредита с низким процентом ПСК может быть больше, чем у кредита с большой ставкой – например, из-за страховки.

Если хорошо поискать по сайту, то практически у каждого банка вы найдете эти цифры для всех кредитных продуктов,

( Читать дальше )

Ревущие моторы дефляции долга (перевод с deflation com)

- 17 сентября 2020, 11:16

- |

«Есть только три вида спорта, — сказал однажды Эрнест Хемингуэй. «Альпинизм, бой быков и автоспорт. Все остальное — просто игры». Другими словами, «спортом» следует считать только то, от чего у вас есть высокая вероятность умереть. Что ж, автоспорт, возможно, и не умирает, но он испытывает серьезную нагрузку.

Согласно отчету Bloomberg, McLaren Automotive, производитель роскошных спортивных автомобилей и команда Формулы-1, рассматривает возможность продажи своей легендарной штаб-квартиры, изображенной ниже, в отчаянной попытке собрать деньги для выплаты долга. После резкого падения выручки в этом году компания изо всех сил старается укрепить свой баланс.

Это классическая долговая дефляция. Когда общественное настроение становится отрицательным и экономика падает, обремененные долгами корпорации пытаются продать любые активы, которые у них есть (включая семейное серебро), чтобы получить наличные. В спирали долговой дефляции покупатели не могут быть найдены, и поэтому цена продаваемых активов снижается, что ведет к еще большему долговому бремени.

( Читать дальше )

Обзор недели

- 14 сентября 2020, 12:44

- |

Российский рынок акций завершал предыдущую неделю в попытке развернуть нисходящую тенденцию предыдущих дней. Индекс МосБиржи вернулся выше 2900 п. При этом внешний фон в пятницу никак не помогал. Цены на нефть Brent снизились и вновь опустились ниже $40. Американский рынок акций демонстрировал нейтральную динамику. Оформить отскок по S&P 500 пока не получается. Вероятно, попытку роста увидим уже в начале текущей недели.

В последние сессии отмечаем опережающую динамику российских голубых фишек над вторым эшелоном. Спрос в конце прошлой недели формировался преимущественно в наиболее ликвидных инструментах.

По индексу МосБиржи в качестве сильной области поддержки можно выделить район 2835–2850 п. В качестве технического препятствия выступает район 2955–2975 п. Сегодня ожидается позитивная динамика на старте дня. Индекс как раз может направиться в сторону обозначенных целей.

На рынке нефти общая картина пока не меняется. Фьючерсы Brent нащупали промежуточную поддержку в районе $39,5.⚠️ Этот уровень отделяет котировки от более глубокой коррекции в сторону $36,3–37,2. Что касается перспектив рынка нефти на более длинном горизонте, то в целом ожидания положительные. На горизонте года в базовом сценарии цены могут быть устойчиво выше $40. Буровая активность в мире практически не растет. Складывается ситуация недоинвестирования, которая на длинной дистанции чревата локальным дефицитом на рынке нефти по мере восстановления глобального спроса.

Прогноз повышен на 2020 год

- 10 сентября 2020, 12:15

- |

Основные американские индексы восстановились в среду после резкого снижения. Dow Jones поднялся на 1,6% – до 27 940,47 пунктов, S&P 500 прибавил 2,01% – до 3 398,96 пунктов, Nasdaq укрепился на 2,71% – до 11 141,56 пунктов.

Минэнерго США повысило прогноз средней цены нефти Brent на 2020 год с $41,4 за барр – до $41,9 на фоне возобновления буровой активности, при этом прогноз на 2021 год понизило с $49,53 за барр – до $49,07.

По оценкам Energy Intelligence, в августе уровень соответствия между 19 странами, участвующими в сокращении добычи нефти ОПЕК+, вырос с 96% – до 103%.

Среди макростатистики выделим индекс цен производителей в США за август, первичные заявки на пособие в США и данные по запасам сырой нефти, бензина и дистиллятов от минэнерго этой страны. Также сегодня состоится заседание ЕЦБ, за которым следует пресс-конференция президента Кристин Лагард

Ожидайте «волны дефолтов», - заявляет S&P Global (перевод с deflation com)

- 09 сентября 2020, 16:16

- |

Согласно анализу S&P Global, опубликованному в понедельник, существует растущий разрыв между ожиданиями рынков и вероятной волной дефолтов среди испытывающих трудности компаний до лета 2021 года. В отчете главы S&P Global Ratings Performance Analytics говорится, что тяжелое состояние экономики США предполагает более высокий уровень дефолтов для так называемых компаний спекулятивного уровня. Его анализ пришел к выводу, что в период с июня этого года по тот же месяц следующего года дефолты в этом секторе вырастут с 5,4 процента до 12,5 процента. Базовый сценарий, согласно которому 229 компаний спекулятивного уровня может объявить дефолт, предполагал ряд возможных результатов — от 74 дефолтов до 284.

( Читать дальше )

Спасибо тебе, нелюбимый сбербанк

- 07 сентября 2020, 21:35

- |

На днях сбер выкатил мне новое «соблазнительное» предложение. Пришло смс, где предлагается получить кредит под 18.9%(до сентября было 10,9%) годовых, и сумму уменьшили в три раза. Я так понимаю, в сбере быстренько среагировали на новшевство в законодательстве о возврате страховки при досрочном погашении кредита. Сбер, оставь эти деньги себе, пригодятся ещё.

Дефляция цен в Австралии может войти в спираль (перевод с deflation com)

- 02 сентября 2020, 13:41

- |

Австралия известна как «счастливая страна» благодаря названию книги, написанной о ней в 1964 году. Этот термин обычно используется в положительном смысле, чтобы описать изобилие природных ресурсов Австралии, в частности, несмотря на намерение книги изображать страну как везение обрести такое богатство и власть.

Потребительские цены в Австралии только что снизились самыми быстрыми темпами с 1931 года в разгар Великой депрессии, снизившись на 1,9% в июньском квартале. Это означает, что годовой уровень дефляции составляет 0,3%, и это первый раз, когда индекс потребительских цен снизился в годовом исчислении с 1998 года. Как показано на графике ниже, потребительские цены в Австралии десятилетиями демонстрируют долгосрочную тенденцию к снижению инфляции. Этот нынешний крен ценовой дефляции вполне может сохраниться.

Ряд аспектов, связанных с Covid, способствовал снижению, в частности, обвал цен на услуги по уходу за детьми, поскольку люди оставались дома. Однако одним из аспектов, привлекающих внимание, является то, что цены на аренду снова снизились. На национальном уровне арендная плата снизилась впервые на квартальной основе с 1972 года, в то время как в Сиднее она сокращалась уже четыре квартала подряд.

( Читать дальше )

Про рынок нефти

- 27 августа 2020, 15:05

- |

Ключевым риском для рынка нефти на текущий момент является вероятность более медленного, чем ожидается, восстановление спроса на нефть. Актуальные прогнозы не предполагают возобновления существенных ограничений из-за второй волны коронавируса.

Значительное замедление роста добычи наблюдалось в июле. Потребление во многих регионах мира оставалось слабым, в частности, просел спрос в Индии — третьем по величине импортере мира.

Но есть и другие угрозы, которые нависают над рынком нефти и могут привести к снижению цен. Геополитический сдвиг может произойти в начале следующего года, если в США кандидат от демократической партии Джо Байден победит на президентских выборах в ноябре. Новая администрация Белого дома может склониться в сторону пересмотра условий ядерной сделки с Ираном и ослабить санкции против экспорта нефти из Исламской республики. Иранская нефть, беспрепятственно поступающая на внешние рынки, может превратиться из бычьего в медвежий драйвер для цен на нефть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал