Кризис

Только 2 графика. Падение еще впереди.

- 28 октября 2020, 21:07

- |

ДОУ 1930-е кризис и наши дни.

Ой чуть не забыл. ДОПОЛНЮ.

У нас же на сайте куча волновиков которые видят будущее, там третья в 5-й АВС и выходит на Е. Или потом будет как у Степана «разволновка поменялась цели сдвинулись»

Сделайте прогноз на ближайшие пару лет.

Ну и кризис 1987 года.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 42 )

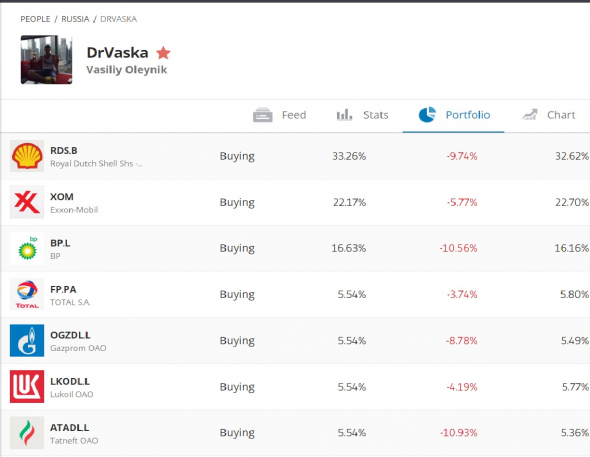

Хочу напомнить что Василий Олейник всё еще в лонгах по нефтяным компаниям

- 28 октября 2020, 20:05

- |

Обвал Intel / Когда покупать Акции? / Что делать с Netflix / AT&T - защитный актив в кризис? / Блиц №4

- 27 октября 2020, 17:58

- |

Цены на новостройки в Китае: самые низкие темпы роста с 2016 года (перевод с deflation com)

- 27 октября 2020, 15:25

- |

Цены на новое жилье в Китае росли самыми медленными темпами за более чем 4-1/2 года, поскольку ужесточение мер в некоторых крупных городах помогло охладить рынок недвижимости, несмотря на более широкое восстановление экономики.

Как показали официальные данные во вторник, цены на новое жилье в Китае в сентябре также росли несколько медленнее в месяц, в то время как количество городов, сообщающих о ежемесячном росте цен на новые дома, упало ....

«Широкое ужесточение жилищной политики с июля повлияло на данные о ценах на жилье», — сказал… аналитик из пекинского агентства недвижимости Centaline ...

В годовом исчислении цены на жилье выросли на 4,6% в сентябре, что является самым медленным темпом с февраля 2016 года, против роста на 4,8% в августе.

( Читать дальше )

Нефть Обвал цены на Новостях / Нефть из Ливии хлынула на рынок / Прогноз цены на Нефть

- 26 октября 2020, 17:45

- |

Ожидающим роста мировой экономики посвящается. Летом 2021 года туризма не будет..

- 25 октября 2020, 21:41

- |

Мда. В последние дни раздаются голоса и прогнозы, выступающие за рост фондового рынка, ну и нашего РТС также.

Но хозяева денег (термин Катасонова В.Ю., весьма уважаемого мною экономиста), они же команда Р и Р, обладают более полной информацией на тему пандемии и перспектив развития фондового рынка. Независимо от результата выборов в Америке, хотя Трамп весьма спокойно сидит в кресле и никуда не собирается, будет падение фондового рынка. И возможно весьма приличное...

Первую часть «Марлезонского балета» мы видели в феврале-марте этого года, но там было все спонтанно и неподготовлено.

Сейчас все будет спланировано и отработано. Возможно Насдак упадет меньше, чем Доу в процентах, но тут много вариантов.

Сроки от 1 до 6 месяцев, насколько быстро все покатится...

Одним из косвенных подтверждений данной гипотезы является следующая информация:

В летнем сезоне 2021 года также не будет «летних каникул к которым мы привыкли». Такой прогноз озвучил председатель Всемирной медицинской ассоциации Фрэнк Ульрих Монтгомери. По его словам, для возврата к «нормальным путешествиям» необходимо, чтобы население перестало жить с ограничениями, а этого нереально достичь до следующего летнего туристического сезона, даже при условии появления в большинстве стран вакцины от коронавируса.

( Читать дальше )

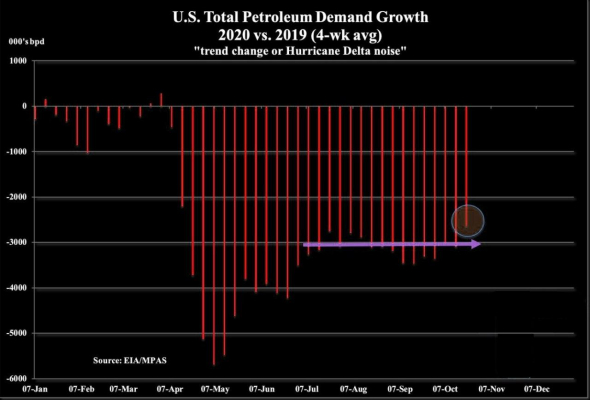

США, спрос на бензин.

- 21 октября 2020, 19:01

- |

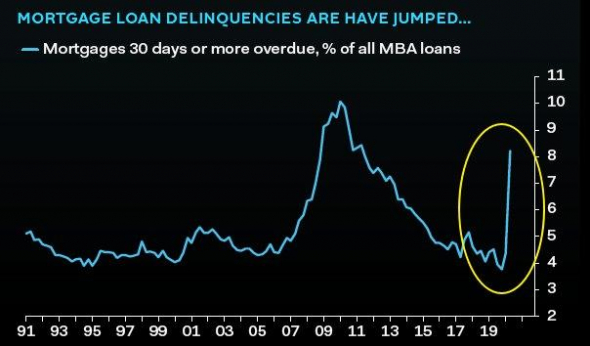

США и резкий, вертикальный рост невозвратки по ипотеке.

- 21 октября 2020, 18:11

- |

А ведь вроде как и «ветолетные» деньги на каждого члена семьи раздали...

Стоит ли сейчас покупать Акции? Выборы президента США / Победа Байдена обвалит Рынок? / Блиц №3

- 21 октября 2020, 18:06

- |

Выборы в США 2020 / Чего ждать от Выборов президента США? Фондовый Рынок / Фрагмент Вебинара

- 20 октября 2020, 18:00

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал