Кризис

Дотационнное предприятие как символ российской экономики

- 16 сентября 2020, 20:48

- |

Дотационнное предприятие как символ российской экономики

#ALRS АЛРОСА

Много откликов получил по итогам недели на Смартлабе по поводу моего негативного взгляда на рост котировок АЛРОСА.

Правительство РФ внесло в Госдуму поправки в Бюджетный кодекс (БК) РФ, которые позволяют увеличить закупки алмазов в Гохран в 2020 году,

сообщил на заседании думского комитета по бюджету замминистра финансов Алексей Моисеев.

«Данная поправка связана с необходимостью исполнить поручение президента РФ по обращению президента Республики Саха-Якутия Николаева по увеличению объема закупок алмазов в Гохран России в связи с тяжелым положением на международных алмазных рынках и с необходимостью поддержать производство в республике.

Данная поправка наделяет правительство правом увеличить данные закупки в рамках внесения изменений в бюджетную роспись», — сказал Моисеев.

👉Даже уникальный в мире актив не может существовать без помощи государства.

( Читать дальше )

- комментировать

- Комментарии ( 51 )

Будет ли инфляция в США: что такое инфляция и откуда она берется

- 16 сентября 2020, 18:24

- |

Еще раз напомню, это моя гипотеза о том, что нужно сделать США для экономического роста и, главное, что моя гипотеза начала подтверждаться сменой вектора монетарной политики ФРС.

Также в видео короткий ликбез на тему инфляции.

( Читать дальше )

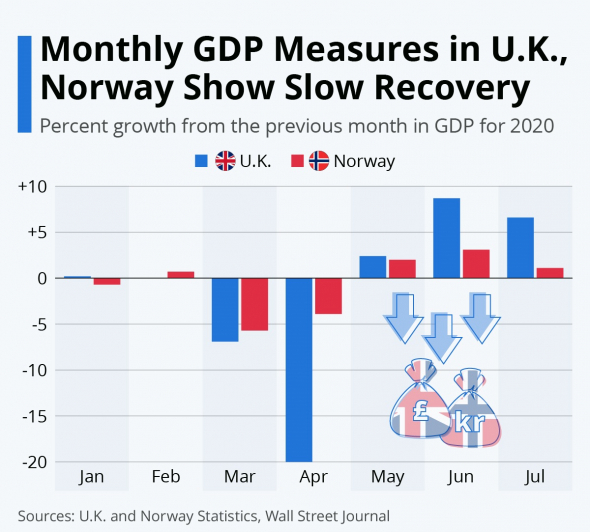

ВВП Великобритании и Норвегии за первые два месяцы после снятия карантина, в июне и в июле, + и небольшой +, +1,1% и + 6,6%... В фунт и крону?

- 15 сентября 2020, 16:18

- |

Восстановление экономики Китая набирает обороты.

- 15 сентября 2020, 15:53

- |

Другие основные показатели, в том числе отражающие состояние производства в обрабатывающей промышленности, инвестиций и активности на рынке недвижимости, продолжали расти с ускорением, сигнализируя об уверенном восстановлении второй по величине экономики мира. Об этом сообщило во вторник 15 сентября Национальное бюро статистики Китая.

Поддержку экономике Китая оказывает восстановление мирового спроса на китайскую продукцию, а также меры, принимаемые властями страны для стимулирования роста. Во 2-м квартале ВВП Китая вырос на 3,2% по сравнению с тем же периодом предыдущего года после рекордного сокращения на 6,8% кварталом ранее.

Согласно данным Национального бюро статистики Китая, рост промышленного производства в стране в августе составил 5,6% по сравнению с августом предыдущего года, превысив показатель июля 4,8%.

( Читать дальше )

Новый Рост Рынка / Мысли по индексу Nasdaq / Прогноз по Фондовому Рынку на Сентябрь

- 14 сентября 2020, 20:16

- |

Билл Гросс предрекает кризис… Снова

- 14 сентября 2020, 18:50

- |

Многие, кто недавно пришли на рынок, вероятно даже не знают, кто такой Билл Гросс. На секундочку это бывший глава PIMCO (инвестиционная компания), под управлением которых $1.5 триллиона. Когда он был у руля, его часто цитировали СМИ и в целом рынок считал его значимой фигурой. Затем он ушел со своего поста, и пропал с информационных радаров. Но после кризиса 2008 года, когда он все еще возглавлял PIMCO, он повсеместно вещал о «новой нормальности», о затяжном периоде падения экономики, и советовал инвесторам занимать защитные позиции.

Что мы получили в итоге? Более 10 лет экономического роста и повсеместного роста цен на финансовые активы. И вот сейчас, спустят 10 лет, Билл Гросс снова вышел в информационное пространство с той же риторикой – длительный кризис, инвестировать опасно.

Отчасти Гросс все же оказался прав, мы получили «новую нормальность», но только вместо затяжной депрессии, мы получили период «царствования» центральных банков. Сейчас все идет к тому, что следующие 10 лет будут годами фискального стимулирования и изменением структуры распределения благосостояния, и если это так, то прогноз Гросса вновь не оправдается.

КАКИЕ АКТИВЫ СТОИТ ПОКУПАТЬ В КРИЗИС?

- 14 сентября 2020, 15:53

- |

Когда фондовые рынки переходят в фазу рецессии, зачастую инвесторы начинают страховать или балансировать свои портфели. Какие действия они предпринимают? Чаще всего происходит закрытие большей части позиций (более 60-70%), и покупка компаний из разряда Defensive stocks.

ОБРАТИТЕ ВНИМАНИЕ! Содержание данной статьи является исключительно частным мнением автора — Шевченко Никиты — и может не совпадать с официальной позицией редакции FXtraders.

Defensive stocks («Защитные акции», не путайте с компаниями военно промышленного комплекса) ̶ это относительно низкорисковые и низкодоходные компании, биржевой курс которых более стабилен и менее зависим от экономических потрясений и нестабильности на финансовых рынках.

( Читать дальше )

«ВНИМАНИЕ! У полиции Остина урезано финансирование. Въезд в город – на ваш страх и риск!». Гостеприимно! Остин основан в 1839 г., население 965 000.

- 12 сентября 2020, 20:54

- |

Первое банкротство частного банка в России

- 12 сентября 2020, 15:10

- |

В конце 1875 года в Москве произошло первое в России банкротство частного Московского коммерческого ссудного банка. Эта темная история вдохновила художника Владимира Маковского на создание картины «Крах банка».

Почти до середины XIX века в России существовали лишь казенные банки. С отменой крепостного права в 1861 году в стране начался стремительный рост всех отраслей экономики, испытывавших большие потребности в дешевых кредитных ресурсах. И российские власти санкционировали создание акционерных банков.

Этот крах имел далекоидущие последствия для банковской системы страны. Государство перестало выдавать новые банковские лицензии, и на следующие 35 лет количество акционерных коммерческих банков остановилось на цифре 40.

Если банки всё же разорялись, их тайно санировали за казённый счёт, ничего не объявляя вкладчикам, а иногда казна секретно выкупала их и продавала новым хозяевам. В итоге следующий крах крупного банка случился лишь через 27 лет.

( Читать дальше )

Дефицит бюджета в $3 трлн в августе 2020 против дефицита бюджета в $1,4 трлн в кризис 2009 года. Напечатают!

- 12 сентября 2020, 13:19

- |

В итоге, образовался дефицит бюджета, который уже достиг $3 трлн.

Дефицит федерального бюджета США в августе 2020 года уже перевалил за отметку в $3 трлн, а к концу сентября, когда заканчивается налоговый год, как ожидается, он достигнет отметки $3,3 трлн и видимо, эти показатели станут самыми высокими за всю финансовую историю страны. Общий долг превысит объём всей экономики США и побьёт рекорд времён Второй Мировой войны...

При этом, в прошлый финансовый кризис 2009 года дефицит бюджета США был всего $1,4 трлн.

Правительство США уже потратило в этом году больше $6 трлн и это очень большой скачок по сравнению с прошлым годом, когда было потрачено $4,4 трлн. В США связывают такой рост, прежде всего, с выделением срочной помощи для борьбы с пандемией коронавируса, которой пока не видно конца и её экономическими последствиями.

thehill.com/policy/finance/516057-us-deficit-officially-hits-3-trillion-amid-pandemic

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал