ЛСР

ЛСР получит значительные денежные средства и снизит долговую нагрузку - Атон

- 25 июня 2019, 11:48

- |

Лидер-Инвест (дочерняя компания Эталона) приобретет оставшиеся 50% акций ЗИЛ-Юг у Группы ЛСР и получит полный контроль (100%) над проектом. Цена сделки пока не разглашается. ЗИЛ-Юг — участок площадью 106 га около 3-го транспортного кольца, где будет построено около 1.5 млн кв м жилой и коммерческой недвижимости.

После того как Эталон приобрел компанию Лидер-Инвест, кто из девелоперов — ЛСР или Лидер-Инвест — получит полный контроль над проектом, было вопросом времени. Мы считаем эту новость очень позитивной для Группы ЛСР, поскольку компания получит значительные денежные средства и снизит долговую нагрузку, но не для Эталона. По информации СМИ, Лидер Инвест / Эталон может заплатить около 17-18 млрд руб., что является значительным оттоком денежных средств для Эталона. Более того, реализация такого крупного проекта потребует от Эталона значительных инвестиций с потенциально отрицательным денежным потоком на начальных этапах, что также может способствовать росту его долговой нагрузки. Группа ЛСР столкнулась с аналогичной проблемой при реализации проекта ЗИЛ-Арт. В то же время мы считаем, что сделка может также приостановить продажу оставшихся 49% Лидер-Инвеста Эталону, чтобы ограничить долговую нагрузку.Атон

- комментировать

- Комментарии ( 0 )

ЛСР - дивидендный аристократ

- 18 июня 2019, 10:42

- |

Теплые воспоминания охватывают меня, когда я открываю котировки акций ЛСР. В апреле 2016 года я впервые познакомился с рынком ценных бумаг, после нескольких провальных спекуляций на акциях QIWI и префах Сургута я купил акции ЛСР по 650 рублей под большие дивиденды. Через 3,5 месяца я лесенкой фиксировал свою первую прибыль на отметке 780 – 900 рублей за акцию.

Мой подход тогда претерпел серьезные изменения:

- Акции покупал только на свои деньги.

- Никаких спекуляций, купил – держи.

- Фундаментальный анализ стоит в основе движения цен на акции.

- Думать своей головой, а не читать чье-то мнение с форумов.

- Покупать акции под большие дивиденды.

Затем я познакомился с книгой от компании Арсагера «Заметки в инвестировании». Увидел выступление Элвиса на конференции Смартлаба, прочитал ряд книг по фундаментальному анализу. Все это помогло мне подтвердить свои изначальные выводы и сформировать со временем свой подход к инвестициям.

И вот, спустя уже 3 года я снова купил акции ЛСР под большие дивиденды и индексную переоценку.

( Читать дальше )

Причины кризиса на рынке недвижимости в 2019-2020

- 12 июня 2019, 11:12

- |

… то что ты экономишь на ставке — сожрали все цены...

( Читать дальше )

Итоги мая. Газпром: мечты сбываются!)

- 03 июня 2019, 10:13

- |

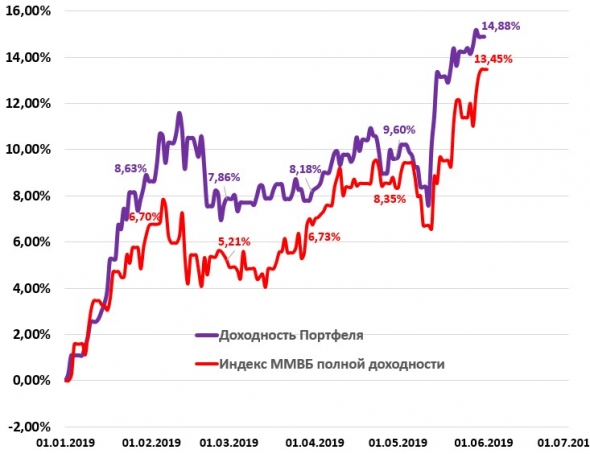

Здравствуйте, уважаемые читатели, завершился самый жаркий месяц в этом году – май. Пришло время подвести промежуточные итоги. Мой портфель за этот месяц вырос на 5,28%, против роста индекса на 5,1%.

На столь сильную динамику моего портфеля и индекса в целом оказали акции Газпрома, которые сильно выросли на новости о том, что правление рекомендовало новый размер дивидендов по итогам 2018 года – 16,61 руб. на акцию, против 10,43 руб. предложенных ранее.

Увидев данную новость, я немедленно купил акции на 25% своего портфеля по 177 руб., продав ОФЗ, акции РусГидро и взяв небольшое плечо под спекулятивную позицию.

После роста до 195 рублей я продал спекулятивную часть оставив инвесторскую позу, которая для меня комфортна в этих акциях.

Значение данной новости для акций Газпрома колоссальное, повышение выплат дивидендов означает, что Газпром готов в будущем платить дивиденды в размере 50% чистой прибыли, а это сулит огромную дивидендную доходность. Потому рынок сразу переставил котировки на более справедливый уровень.

( Читать дальше )

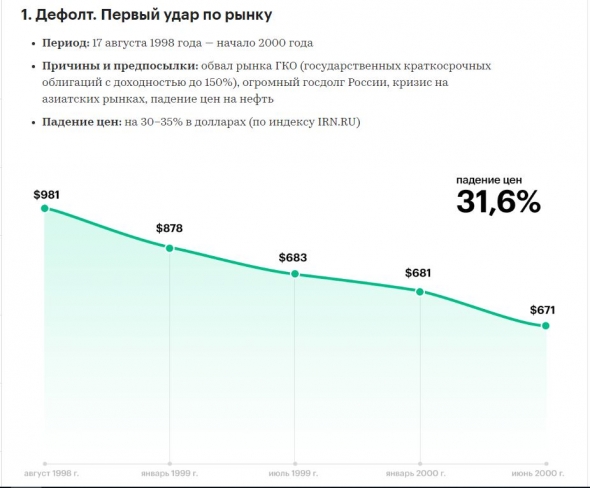

Как падал рынок жилья в 1998, 2008 и 2014 годах

- 02 июня 2019, 20:46

- |

Вообщем как минимум можно ориентироваться на следующее падение цен на недвижку на ± 30% в баксах и 15-20% в рублях!

( Читать дальше )

ЛСР - Андрей Молчанов намерен сохранить контроль над компанией, не планирует менять див политику

- 29 мая 2019, 14:44

- |

Когда стоимость компании уменьшилась, мы решили: разумно продать определенный пакет для увеличения free float. Рост free float в нашем понимании должен был увеличить ликвидность акций и дать нам возможность вернуться в основной индекс Московской Биржи и FTSE

Я не рассматриваю возможность снижения своей доли дальше — контрольный пакет остается за мной… Все понимают, что большой free float делает компанию чувствительной к рыночной

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 28 мая 2019, 09:23

- |

Льготодобывающая отрасль. Нефтяникам придется субсидировать переработку за счет добычи

Как выяснил “Ъ”, Минфин и Минэнерго почти полностью согласовали остававшийся неурегулированным вопрос с размером компенсаций нефтекомпаниям за поставку топлива на внутренний рынок. Предполагается, что платежи (так называемая демпферная составляющая) увеличатся в 2020–2021 годах на 30% к уровню, заложенному в бюджете, но все-таки будут ниже, чем в 2019 году. Дополнительные расходы бюджета полностью покроют увеличением НДПИ — то есть, по сути, нефтяникам придется самим субсидировать переработку за счет добычи.

https://www.kommersant.ru/doc/3982878

Двигатели внутреннего. Регуляторы требуют от нефтяников урезать экспорт

Рост оптовых цен на топливо вынудил регуляторов прибегнуть к административным мерам сдерживания котировок. Так, по данным “Ъ”, на совещании 24 мая нефтекомпаниям было настойчиво рекомендовано сократить экспорт топлива и перенаправить поставки на внутренний рынок, который сейчас менее привлекателен, чем продажа за рубеж. Одновременно в правительстве работают над увеличением субсидий для внутреннего рынка, которые помогли бы сдерживать экспорт.

( Читать дальше )

ЛСР - стабильность радует

- 16 мая 2019, 05:39

- |

— принять решение о выплате дивидендов по итогам 2018 года в размере 78 (Семьдесят восемь) рублей на одну обыкновенную акцию. Определить дату, на которую определяются лица, имеющие право на получение дивидендов — 10 июля 2019 г.

Дата, место, время проведения общего собрания акционеров Общества: 28 июня 2019 года.

Санкт-Петербург, ул. Почтамтская, дом 4, лит. А, гостиница «Ренессанс Санкт-Петербург Балтик Отель», конференц-зал «Рим», в 11:00. Начало регистрации лиц, имеющих право на участие в общем собрании акционеров: 10:00. Дата определения (фиксации) лиц, имеющих право на участие в общем собрании акционеров: 04 июня 2019 года.

ЛСР - дивиденды 78 руб/ао

- 15 мая 2019, 19:44

- |

3.1. Рекомендовать годовому общему собранию акционеров распределить прибыль Общества по результатам отчетного 2018 года следующим образом:

– выплатить дивиденды по обыкновенным именным акциям по результатам отчетного 2018 года в размере 78 (Семьдесят восемь) рублей на одну обыкновенную именную акцию на общую сумму 8 036 356 770 (Восемь миллиардов тридцать шесть миллионов триста пятьдесят шесть тысяч семьсот семьдесят) рублей. Форма выплаты дивидендов – денежными средствами. Определить дату, на которую определяются лица, имеющие право на получение дивидендов – 10.07.2019 г.

10.1. Созвать годовое общее собрание акционеров Общества.

Форму проведения общего собрания акционеров определить как собрание.

Дата проведения: 28 июня 2019 года.

Дата определения (фиксации) лиц, имеющих право на участие в собрании: 04 июня 2019 года.

www.e-disclosure.ru/portal/event.aspx?EventId=FKWVG-AISJkOW4OpkWk47yQ-B-B

Итоги апреля. Обзор портфеля.

- 06 мая 2019, 10:25

- |

Текущий месяц прошел спокойно, мой портфель вырос на 1,81% против роста индекса на 1,62%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал