Ламбумиз

Отрасль картонной упаковки вырастет на 20% в 2025 году

- 13 декабря 2024, 14:19

- |

Эксперты спрогнозировали рост рынка упаковки на фоне активного импортозамещения до 1,7 трлн рублей, сообщают «Известия». Лидером роста в 2025 году может стать отрасль картонной пищевой упаковки для жидких продуктов, показав увеличение объёмов на уровне 20%.

По итогам 2024 года этот сектор рынка показывает прирост на уровне 5,5%. Увеличение темпов роста в 2025 году связано с отложенным эффектом от растущей инфляции, развитием экспортного направления на самом рынке и реализацией инвестиционных и других проектов компаний.

Эксперты отмечают развитие основных рынков сбыта картонной пищевой упаковки: производство товарного молока в январе-сентябре 2024 года выросло к аналогичному периоду прошлого года на 2% — до 20 млн тонн, отмечается увеличение производства соков на 44%.

Коммерческий директор ПАО «Ламбумиз» Андрей Гниловтакже прогнозирует рост:

«В тренде 5-7 лет можно уверенно говорить об увеличении доли картонной упаковки в общей массе упаковки для молочных продуктов и соков. При этом её маркетинговый потенциал в разы выше ПЭТ, за счет того, что выше красочность, больше количество рекламной поверхности.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

LMBZ: Торгуемся в плюсе на фоне падающего рынка

- 10 декабря 2024, 12:34

- |

Попали в интересную подборку от коллег с «Финверсии» под таким заголовком: «Акции 30% эмитентов IPO «новой волны» торгуются в плюсе на фоне падающего рынка»:

«Начиная с 26 июля, отечественный фондовый рынок находится в крутом пике, часть которого была отыграна после избрания Трампа президентом США.

Однако затем произошла эскалация геополитической напряженности – обстрелы американскими и европейскими дальнобойными ракетами дальних территорий России, в ответ на которые Россия применила новейшую ракетную разработку в безъядерном оснащении. Кроме того, был введен новый пакет санкций, который перекрыл канал поступления валюты в Россию – сегодня от валютной системы отключены практически все отечественные банки, которые технически могли выполнять эти расчеты.

На этом фоне фондовый рынок потерял около 25% своей капитализации, большие продажи прошли и у новичков IPO, но не у всех – бумаги 7 из 23 эмитентов последних двух лет торгуются в плюсе.

( Читать дальше )

ПАО «Ламбумиз» стал финалистом Премии «Компания будущего-2024» в номинации «Технологический суверенитет»

- 09 декабря 2024, 11:38

- |

Компания представила успешный кейс импортозамещения — ролевую упаковку для молочных продуктов ТОПРОЛЛ, аналог Tetra Top. Для её производства ПАО «Ламбумиз» использует только отечественные материалы.

До 2022 года упаковки упаковка подобного типа в России не производилась, а завозилась из-за рубежа. Сегодня завод производит два типоразмера упаковки ТОПРОЛЛ — 1 и 0,75 л. Объём рынка около 10 млн упаковок в месяц.

Производственные мощности предприятия позволяют полностью обеспечить рынок ролевой упаковкой ТОПРОЛЛ.

В торжественной церемонии подведения итогов премии приняли участие исполнительный директор ПАО «Ламбумиз» Андрей Дьяков и председатель совета директоров Сергей Ботвин.

ПАО «Ламбумиз» получило диплом финалиста Премии и благодарственное письмо:

«Редакция делового журнала «Компания» благодарит вас за участие в премии «Компания будущего-2024».

В этом году премия проводилась при поддержке Министерства экономического развития РФ.

( Читать дальше )

Гид по новым акциям: декабрь 2024

- 04 декабря 2024, 15:37

- |

Мы продолжаем собирать статистику, чтобы выяснить, стоит ли приобретать акции российских компаний в момент IPO на срок до полугода. Ноябрь 2024 г. обошелся без новых первоначальных размещений, поэтому список отслеживаемых бумаг за месяц не изменился. Отклонение стоимости конкретных акций с момента IPO приведено в таблице.

Как видно, 9 из 12 новых бумаг в разной степени подешевели с момента IPO. Падение их стоимости составило от -19% до -58%. Рост цены 3 из 12 акций укладывается в диапазон от +1% до +22%. Среднее изменение цены отслеживаемых бумаг после первоначального размещения составило -27%.

Это один из худших результатов за девять месяцев. В целом за указанный период новые акции в среднем торговались ниже цены IPO в 6 из 9 случаев. Статистика начала ухудшаться с июня и оставалась негативной все последующие месяцы.

Устойчивая среднесрочная слабость новых бумаг объясняется серьезным ухудшением настроений на рынке. За период с 17 мая по 2 декабря 2024 г. Индекс МосБиржи просел на 27%.

( Читать дальше )

ПАО «Ламбумиз» сообщает о завершении стабилизационного периода по акциям в рамках проведенного IPO

- 02 декабря 2024, 13:05

- |

30 ноября завершился период, в рамках которого действовал механизм стабилизации цен на акции ПАО «Ламбумиз».

Ведущий производитель упаковки для молока и молочных продуктов ПАО «Ламбумиз» успешно провел первичное публичное размещение акций на Московской бирже 30 октября. В рамках механизма стабилизации цены был предусмотрен договор с маркет-мейкером на поддержание котировки на уровне цены размещения. Механизм стабилизации предусматривал использование капитала на сумму, эквивалентную 100 000 акций компании (более 5% от суммы привлеченных средств).

В итоге для поддержания котировки на уровне цены размещения было использовано не более 6% от заявленного объема поддержки, несмотря на падение фондового рынка за этот период, что говорит о хорошей сбалансированной книге инвесторов при размещении и правильной индикации капитализации компании.

Средний объем торгов в течение первого месяца составил около 40 млн руб. или в среднем около 2 млн руб. в день.

Напомним, средняя цена поданных заявок в рамках сбора книги при IPO достигла 454,9 руб. за акцию, а средневзвешенная по объему цена — 426,3 руб. за акцию. Компания приняла решение о размещении по цене 425 рублей за акцию. Общий размер IPO составил 802 млн рублей.

( Читать дальше )

Кто обул инвесторов и какие акции не покупать в портфель

- 14 ноября 2024, 16:47

- |

К сожалению, часть эмитентов некорректно ведет себя с частными инвесторами. Методы разные: кто-то сдает недостоверную отчетность, кто-то создает ложные обещания, кто-то ущемляет права через несправедливые корпоративные действия. Инвестору необходимо знать подобные кейсы.

Во-первых, чтобы видеть эти ошибки в будущем.

Во-вторых, чтобы не быть в розовых очках и критически мыслить.

На днях посмотрела видео Вредного инвестора про манипуляции эмитентов, где раскрывались последние кейсы, из-за которых инвестор терял капитал. Героев надо знать в лицо.

- Глобалтранс. Обещал дивиденды после перерегистрации. Но после переезда из Кипра в ОАЭ не выплатил, в итоге был делистинг с Московской биржи по цене 520 руб. — ниже среднерыночной цены за 6 мес.

❓Почему верили инвесторы? Рост денег на счетах, аналитики повышали таргет, операционный бизнес весь в России, технически была возможность выплатить дивиденды.

я писала, что надо быть аккуратными и удачно вышла из позиции

- Ламбумиз. Оферта по облигации. Инвесторы подали на оферту, но компания не приняла заявления и отказалась выкупать под надуманным предлогом недостатка данных в заявлениях. Части инвесторов удалось урегулировать выплаты. IPO у компании выкупили 500 физ. лиц, на 800 млн.руб. — есть предположение, что техническая сделка, самое незаметное IPO.

( Читать дальше )

Рост продаж основной продукции ПАО «Ламбумиз» за 9 месяцев составил 15%

- 08 ноября 2024, 14:04

- |

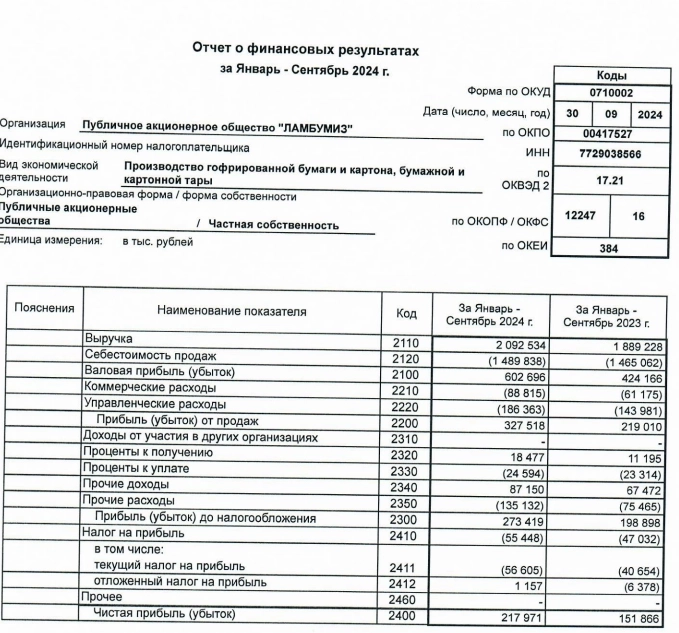

ПАО «Ламбумиз», лидер рынка картонной неасептической упаковки для молока и молочной продукции, объявляет итоги за 9 месяцев 2024 года по РСБУ.

Общая выручка компании за 9 месяцев 2024 года составила 2,1 млрд руб., что на 10,8% больше значений за аналогичный период прошлого года (АППГ). Чистая прибыль за рассматриваемый период составила 218 млн руб., что на 44% выше показателя АППГ, EBITDA показала рост в 32,8%, увеличившись до 322,4 млн руб.

Основной вклад в рост продаж обеспечило направление основной продукции — неасептической упаковки для молока и молочной продукции, продажи которой увеличились за 9 месяцев на 15% до 1,7 млрд руб. Снижение прочих продаж обусловлено в том числе уменьшением внешних продаж ламинированного картона: при росте продаж более маржинальной основной продукции мощности ламинации используются для внутреннего потребления.

В результате компания показала значимый рост рентабельности: валовая рентабельность к 30.09.24 LTM выросла к значениям за 2023 год на 4,4 п.п., составив рекордные 32,3%, рентабельность по чистой прибыли составила 13,7%, EBITDA – 19,7%.

( Читать дальше )

Рост продаж основной продукции ПАО «Ламбумиз» за 9 месяцев составил 15%

- 06 ноября 2024, 14:49

- |

ПАО «Ламбумиз», лидер рынка картонной неасептической упаковки для молока и молочной продукции, объявляет итоги за 9 месяцев 2024 года по РСБУ.

Общая выручка компании за 9 месяцев 2024 года составила 2,1 млрд руб., что на 10,8% больше значений за аналогичный период прошлого года (АППГ). Чистая прибыль за рассматриваемый период составила 218 млн руб., что на 44% выше показателя АППГ, EBITDA показала рост в 32,8%, увеличившись до 322,4 млн руб.

Основной вклад в рост продаж обеспечило направление основной продукции — неасептической упаковки для молока и молочной продукции, продажи которой увеличились за 9 месяцев на 15% до 1,7 млрд руб. Снижение прочих продаж обусловлено в том числе уменьшением внешних продаж ламинированного картона: при росте продаж более маржинальной основной продукции мощности ламинации используются для внутреннего потребления.

В результате компания показала значимый рост рентабельности: валовая рентабельность к 30.09.24 LTM выросла к значениям за 2023 год на 4,4 п.п., составив рекордные 32,3%, рентабельность по чистой прибыли составила 13,7%, EBITDA – 19,7%.

( Читать дальше )

Ламбумиз РСБУ 9 мес 2024г: выручка Р2,09 млрд (+10,7% г/г), чистая прибыль Р,021 млрд (+43,5% г/г)

- 06 ноября 2024, 14:16

- |

www.e-disclosure.ru/portal/files.aspx?id=36391&type=3

Гид по новым акциям: Ноябрь 2024

- 05 ноября 2024, 10:40

- |

На российском фондовом рынке продолжают появляться новые акции. Речь идет о бумагах, которые начали торговаться на Московской бирже после успешной процедуры IPO. В октябре список пополнился акциями компаний Озон Фармацевтика и Ламбумиз.

Мы продолжаем собирать статистику, чтобы выяснить, стоит ли приобретать акции российских компаний в момент IPO на срок до полугода. Бумаги с достаточно давним сроком размещения исключаются из списка по мере добавления новых. Изменение стоимости конкретных акций с момента первоначального размещения приведено в таблице.

Как видим, 9 из 12 новых бумаг в разной степени подешевели с момента IPO. Падение стоимости составило от -15% до -56%. Рост цены 2 из 12 акций укладывается в диапазон от +5% до +30%. Бумаги компании Ламбумиз за три первых торговых дня почти не изменили своей стоимости.

Это один из худших результатов за восемь минувших месяцев. В целом за указанный период новые акции в среднем торговались ниже цены IPO в 5 из 8 случаев. Статистика начала ухудшаться с июня и была негативной все последующие месяцы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал