Лукойл

Лукойл - СД рекомендовал выплатить дивиденды по итогам 9 месяцев 2018 года в размере 95 рублей на акцию

- 19 октября 2018, 17:45

- |

Реестр акционеров для получения дивидендов рекомендуется закрыть 21 декабря.

Внеочередное собрание акционеров, на котором будем решаться вопрос о выплате дивидентов, планируется провести 3 декабря, закрытие реестра для участия в нем намечено на 8 ноября. Собрание пройдет в форме заочного голосования.

http://www.e-disclosure.ru/portal/event.aspx?EventId=yNPQsYkbTU6Eb2V-AHz1gVQ-B-B

- комментировать

- Комментарии ( 0 )

Аналитика рынков на 19.10.2018г.

- 19 октября 2018, 16:19

- |

#КРИПТО

И спустя 4 дня рынок продолжает корректироваться обратно к ценам, с которых начался ПАМП в понедельник.

BTCUSD. Диапазон торговли расширился, как ранее и предполгалось.

https://www.tradingview.com/x/hNZhwmGM/

#ФОРЕКС

EURUSD. Разметка изменилась, процесс падения ускорился, но на этом движение практически завершено.

https://www.tradingview.com/x/BxiMgmP4/

USDJPY. Формируется коррекция. Если будет еще одно снижение в рамках © можно открыть небольшой ЛОНГ.

https://www.tradingview.com/x/UOcrNt28/

AUDNZD. Вероятно, первый импульс вниз завершен. Ждем коррекцию и продолжаем падение.

https://www.tradingview.com/x/nkaZiG2q/

USDCAD. Из-за новостей из Канады, коррекция была совсем короткая – нам только на руку.

( Читать дальше )

Лукойл - пока не планирует продавать свои электростанции в РФ - Алекперов

- 19 октября 2018, 12:56

- |

По информации агентства, Алекперов заявил об этом во время своего визита в Узбекистан.

В четверг газета «Коммерсант» со ссылкой на источники сообщила, что «Лукойл» в очередной раз ищет покупателя на свои электростанции на юге России, в частности, пытается вести переговоры с «Интер РАО».

https://emitent.1prime.ru/News/NewsView.aspx?GUID={2B3BDE8D-C539-4D51-AC7F-8438BA1224A0}

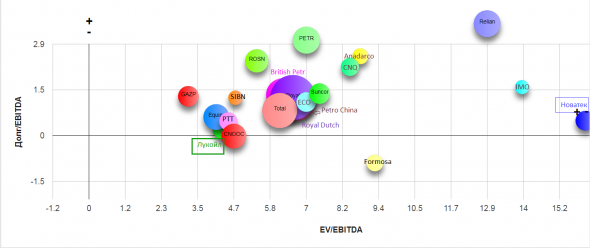

Мультипликатор на злобу дня

- 19 октября 2018, 12:00

- |

Только крупные компании.(Америка, Китай, Европа, Азия)

Лукойл остается одним из лидеров по мультипликаторам. Соседи:

Китайский CNOOC

( Читать дальше )

Лук (onion, не Лукойл)

- 19 октября 2018, 00:32

- |

… о странных законах в США.

Чикагская Товарная Биржа (Chigago Mercantile Exchange — далее ЧТБ), центр капитализма. Там продаются фьючерсы (гугл в помощь, если не знаете что это) на всё и на огромные суммы. Пожалуйста слева, вот фьючерсы на свинину, серебро, сахар, золото. Справа медь, мексиканские песо, правительственные облигации. Вот концентрат апельсинового сока, там бобы, а вот пшеница.

И только один товар вы не найдёте там никогда — это лук. Да, да, да, простой лук, цыбуля, zwiebel, onion. Сам Конгресс США запретил фьючерсы на лук. Простой лук? Tот что используем для супа, салата, и готовки плова, переспросите Вы? Да, отвечу я.

Слушайте и я расскажу Вам про лук.

Новая История Чипполино.

Была Российская империя и жили в ней разные люди. И некоторые из них решили покинуть её по разным причинам. В том числе и две абсолютно незнакомых меж собою семьи. Глава одной приехал в Нью Йорк и решил сменить вместе со страной и религию и профессию и стал католиком и фермером. Много работал в своей новой стране и своим тяжким трудом заработал на фермочку размером в 2000 гектаров в штате тоже под именем Нью Йорк. Ну а другой решил религию и профессию всё таки не менять и остался простым раввином. И у обоих были дети-луковички которые очень далеко откатились от отцовских яблонь, то бишь луковиц.

Сын раввина, со временем стал владельцем больших складов в Чикаго и стали его звать мистер Сэм Сигель (далее Сёма). А сын фермера стал… сначала фермером и выращивал лук и его стали звать мистер Винсент Косуга (далее Винс).

Винс был личностью интересной. Был он размером метр с кепкой, но компенсировал свой малый рост, принадлежность к миноритарной конфессии, и внешний облик револьвером 38ого калибра и дубинкой которые всегда носил с собой. А ещё он любил водить спортивные машины, управлять самолётом и жить насыщенной половой жизнью с представительницами прекрасного пола. Так что быть простым фермером в небольшом городке для него было тяжеловато.

И вот наш Винс решил что фермерство конечно очень хорошо, но гораздо веселее померяться силёнками с акулами капитализма на ЧТБ. Он уехал со своей фермы и он полез торговать фьючерсами на пшеницу. И очень скоро акулы чуть-чуть не схарчили мелкую рыбешку, оторвали хвост, обглодали мясо до костей, и чуть не откусили дурную голову. Ещё чуток, Винс остался бы вообще без ничего, кроме амбиций, но друг выручил деньгами и Винс сохранил свою ферму. Жена, Паулина, плакала и заклинала его завязать с такими экспериментами и он обещал прекратить… на время. Но мыслишку отомстить буржуинам он не бросил.

Несколько лет Винс жил тихо-спокойно, фермерствовал и растил свой лук. Заполучил хороший контракт с армией и суповой компанией Кампбел, расплатился с долгами и начал богатеть. Потихоньку он стал одним из самых больших производителей лука в стране, но ему этого было мало. И он снова направился в Чигако торговать, но на этот раз именно луковыми фьючерсами. Что у него получалось гораздо лучше, ведь в луке он разбирался. Хотя и у него бывали накладки, но он их решал радикально. Например когда цена на лук начала падать, а он играл на повышение, он просто-напросто подкупил людей которые оглашали прогноз погоды и они объявили что грядут заморозки и весь урожай лука под угрозой. Цена тут же выросла и Винс продал свои фьючерсы с прибылью. И хотя история стала известной, ему как-то это сошло с рук.

И вот в один прекрасный день наш Винс раззнакомился со Семой, которому тоже было скучно управлять своими складами и который тоже чуток торговал луковыми фьючерсами. И к концу 1955ого года они подкопили деньжат, силёнок, привлекли вкладчиков, набрaли долгов, сделали рассчёты и начали массово покупать лук.

Они покупали крупные оптовые партии по всей стране. Более того, они скупили все возможные «длинные» (т.е. право на покупку по определённой цене) фьючерсные сделки на лук (т.е. на лук которыей даже ещё не собрали из земли). Они платили и щедро переплачивали. Цена на лук резко пошла в верх. Если когда-то 50 фунтовый мешок стоил чуть больше доллара, то последние контракты Сёма и Винс брали чуть ли не по $2.50.

Они скрипели зубами, но в конце концов у наших знакомцев оказалос 98% процентов всего лука Северо-Востока и Среднего Запада в США. Более 14 МИЛЛИОНОВ килограмм лука хранилось в Сёмкиных складах и на ферме у Винса. Они были на грани банкротства, но на момент они стали луковыми королями Америки. И что же вы думаете они сделали дальше?

Они вызвали самых больших торговцев и производителей лука и поставили им ультиматум. Они сказали «Ребята. Вы знаете что мы скупали лук. И вы знаете что мы на грани банкротства. И вот расклад… или вы немедленно начинаете у нас покупать лук по нашей цене или мы объявляем банкротство и выбрасываем лук на рынок по таким бросовым ценам что вы даже не сможете продать одну луковицу из урожая что вот вот будет. Да и с ваших складов, если у вас что и осталось тоже.» Получилась уникальнейшая ситуация где люди на грани банкротства могут диктовать свои условия и все обязаны их принять, иначе банкротами окажутся они сами.

И вот тут-то сеньоры Помидоры поняли КАК их поимели гадские Чипполины и начали плакать. Но деваться было некуда и они со стоном согласились выкупить одну треть накопленного лука у Сёмы и Винса. Но поставили условие, оставшийся лук злобные Чипполины не могут продавать ниже определённой цены. «Хорошо» сказали Винс и Сема и как подтверждение своих намерений начали скупать и выписывать «короткие позиции» (т.е. право на продажу по определённой цене). Думаете это всё… Ха-ха, как бы не так.

Сеньоры Помидоры с Принцами Лимонами думали мы ещё этих Чипполин проучим. Мы придержим купленный лук чуток и цена пойдёт в верх и мы стребуем с них лук по дешевке по их же контрактам. Да конечно мы много не заработаем, но потери возместим. Но они, акулы капитализма, забыли одну простую вещь – лук такой капризный продукт, портится со временем. Даже если он на складах у Винса и Семы. Но это входило в рассчёты Чипполин.

Сёма и Винс тайком вывезли лук со своих складов на сортировочные, перебрали его, почистили, помыли, перепаковали, и направили эшелоны (более 1000 вагонов) и тягачи с луком (лук со складов Винса в Нью Йорке) обратно в Чикаго. Торговцы на бирже не сообразили сразу что это тот же самый лук что и был ранeе на складах. Они подумали что это выбрасывается ещё не известные им запасы лука на рынок. И началась паника, цена лука провалилась в тартарары.

Винс и Сёма рассчитали время идеально, и одновременно стали и продавать сам лук (далее демпингуя цену) и начали в соответствии со своими «короткими» позициями продавать лук по контрактным ценам когда рыночная цена превратилась в копейки в течении нескольких дней. Игра на понижение получилось идеальной. Чем больше цена на лук падала тем больше зарабатывали Винс и Сёма.

Луком был заполонён рынок и пропитан воздух. Дошло до того что его просто некуда было девать. Фермеры растившие лук просто не могли его продать. Сама доставка была дороже чем лук. Более того, цена на 50 фунтовый мешок лука упала с $2.75 до $0.10 при том сам мешок стоил $0.20. Бедняги торговцы фьючерсами которым вот вот должны были доставить лук и луковые оптовики что вынуждены были купить лук у Чипполин начали судорожно обзванивать церкви, госпиталя, школы, благотворительные центры и просто умоляли забрать лук у них по любой цене.

Лука было не просто много, он ещё начал портится прямо на глазах. Лук сжигали, зарывали обратно в землю, а некоторые отчаявшиеся торговцы просто выбросили десятки тонн лука в реку и в озеро Мичиган. Старожилы Чикаго помнят как по озеру плавали целые острова лука.

И только Сёма и Винс смеясь «грузили апельсины бочками» и прикуривали от $100 бумажек. Герцоги Мандарины и Графья Вишни были были выброшены из своих дворцов весёлыми Чипполинами которые стали мультимиллионерами за несколько дней.

Вы думаете это ягодки? Нет это только цветочки. Фермеры и торговцы луком взвыли и плакали так как тысяча сеньоров Помидоров. Причем слёзы шли не только от лука, но и от бессилия (оба в прямом смысле). Они кричали что ими овладели в неожиданно нетрадиционной форме и во щели куда они привыкли засовывать доллары, им суют луковую шелуху. И они плакали настолько сильно что их услышали даже их конгрессмены и сенаторы.

Конгресс организовал специальную следственную коммиссию и решил подвергнуть зажравшихся Чипполин показательной порке. Их вызвали перед светлые очи коммиссии.

«Вы торгуете луком, Чипполинки?» рявкнул пес Мастино.

«Ну, да бывает иногда.» ухмылялся Сёма.

«А вы знаете сколько банкротсв вокруг вас» рычали сенаторы.

«Здрасте, а мы тут причем? удивился Винс.

»Вы сволочи, банкротите буржуинов" хрипел глава комиссии.

“Ну и что?" снова удивился Винс.

«Да вы знаете что мы с вами сделаем?» истошно вопили конгрессмены.

«Ой Винсик, мне уже страшно. Кажется что эти поцы хотят нам сделать немножечко неприятно» хохотал им в лицо Сема.

«Вы нас ещё узнаете с плохой стороны. Мы вам покажем каку-бяку.» бессильно выла комиссия.

«И что вы нам сделаете? Мы не нарушили ни одного закона. Ну а если зарабатывать деньги по закону преступление, ну что-же, судите нас. Тогда мы виноваты» издевался Винс.

И могучий Сенат и не менее могучая Палата Представителей и сам великий Президент Эйзенхауер… вынуждены были заткнуться. ИБО ЗАКОН ЕСТь ЗАКОН. А так как Сёма и Винс его НИЧЕМ не нарушили — ЗАКОН НА ИХ СТОРОНЕ. А вообще «BUSINESS OF AMERICA IS BUSINESS» (бизнесс Америки — это бизнес).

В ответ Джеральд Форд (будущий Вице и Президент США, а тогда простой конгрессмен) предложил закон который раз и на всегда запрещал торговать луковыми фьючерсами на рынке и его приняли ибо просто больше нечего было делать.

Вы думаете это всё? Как бы не так. После такого закона и торговцы и фермеры выпали в осадок и заплакали ещё больше. У торговцев на бирже забрали их хлеб, а фермеры по сути потеряли возможность страховать свой урожай. Они вместе объединились и подали иск на Конгресс. И дело дошло до Высшего Суда США (Supreme Court), который… подтвердил запрет.

И посему раз и навсегда запрещено торговать луковыми фьючерсами.

А Чипполины рассовали толстые пачки долларов по карманам и жили долго и счастливо.

Сёма отошёл от дел и жил в своё удовольствие. Правда в конце 70х ему пришлось потратить много денег что бы вызволить брата который тоже заигрался со фьючерсами, но то другая история.

Винс же вернулся на свою ферму богатым человеком. Он пофермерстовал несколько лет, а потом продал ферму и открыл ресторан где сам работал шеф-поваром. И назвал ресторан… «Весёлая Луковица.»

Он тратил на благотворительность огромные суммы, был признан почётным гражданином года в своём городе, считался примером для подражания, имел личную аудиенцию от трёх Римских пап, и умер в почтенном возрасте 86 лет.

Простой лук говорите Вы? Ну что же, теперь Вы знаете про лук...

Аналитика рынков на 18.10.2018г.

- 18 октября 2018, 15:53

- |

#КРИПТО

Добавьте +1 день к стоящему рынку.

#ФОРЕКС

EURUSD. Отличная зона для открытия позиций ЛОНГ.

https://www.tradingview.com/x/VrgJcz4O/

USDJPY. Плавно движемся к зоне коррекции.

https://www.tradingview.com/x/bVWFYiGv/

AUDNZD. Консолидация на линии шеи.

https://www.tradingview.com/x/Sb0M0dUq/

USDCAD. Рост подтвержден, можно входить.

https://www.tradingview.com/x/KnmrAXeh/

GBPJPY. Пробой локальной поддержки приведет к новому LOW.

https://www.tradingview.com/x/Xhd7yXhI/

GBPUSD. Пока беру паузу в разметке. Разметка указывает на падение, но движение больше похоже на коррекционное.

https://www.tradingview.com/x/m7zyBNAq/

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 18 октября 2018, 08:42

- |

Сбербанк и ВТБ создадут авиакомпанию для региональных перевозок

О поручении правительства Сбербанку и ВТБ создать авиакомпанию для региональных перевозок рассказали два человека, близких к одному из этих госбанков, и еще два человека, знающих об этом от участников проекта. Поручение дано еще в начале года, сейчас создается бизнес-план, определяется облик будущей авиакомпании и варианты по составу акционеров, говорят два собеседника «Ведомостей». Какова будет доля обоих банков и кто еще может стать акционером новой компании, пока не известно. Создана авиакомпания будет не ранее 2019 г. Ее пассажиропоток планируется на уровне 6–10 млн человек в год, продолжают собеседники «Ведомостей».

https://www.vedomosti.ru/business/articles/2018/10/17/783974-sberbank-vtb

https://www.kommersant.ru/doc/3773113

( Читать дальше )

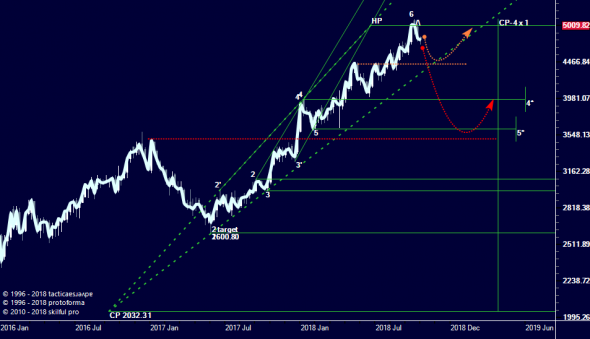

Лукойл...

- 16 октября 2018, 21:02

- |

Ждём промежуточных выборов в сенат 6 ноября 2018 года и… если обойдётся дело без санкций то после коррекции на тест уровня НР. Будут введены «жёсткие», - «сыпимся» в район т.5:

Дневной план, реакция на уровень НР 5009 недельного плана. Уровень НР даун МР (модели расширения) пробит, на пути к 100% НР «плотная зона»:

( Читать дальше )

Роснефть - ставка на рост чистой прибыли - АТОН

- 16 октября 2018, 19:16

- |

Ставка на рост чистой прибыли

Наш последний апдейт по Роснефти в феврале 2018 делал акцент на самом высоком ожидаемом росте чистой прибыли среди нефтяных компаний РФ в 2018 году. Однако дальнейший рост цен на нефть и ослабление рубля оправдывает наши ожидания гораздо более сильного роста – в 2.5x раза г/г до $9.5 млрд (+32% против нашего предыдущего прогноза) в 2018. Это превращает Роснефть в привлекательную дивидендную историю, обеспечивающую дивидендную доходность около 6% по итогам 2018. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ для Роснефти и повышаем нашу целевую цену до $8.5 за GDR (с $6.8 ранее) после обновления нашей модели с учетом новых макропараметров и параметров налогового маневра, а также ускоренного восстановления объемов добычи нефти компанией.

Модель пересмотрена с учетом новой цены на нефть и налоговых параметров

Мы обновили нашу модель Роснефти с учетом новых прогнозов Brent и рубля, которые существенно отличаются от тех, которые мы использовали ранее – $70/барр. Brent и 60 руб. за $ в долгосрочной перспективе. Кроме того, мы учли большой налоговый маневр (БНМ), одобренный Госдумой в июле этого года. Мы подробно проанализировали БНМ месяц назад в нашем отчете «Российские нефтяные компании: Налоговый маневр: такой, какой есть» (свяжитесь с нами, если Вы хотите получить этот интересный и полезный отчет, в котором мы излагаем механику БНМ). БНМ предполагает постепенную отмену экспортной пошлины как на нефть, так и на нефтепродукты за счет повышения НДПИ на нефть, а также введение так называемого отрицательного акциза на нефть, предназначенного для поддержания рентабельности в сегменте нефтепереработки.

Повышаем целевую цену до $8.5 за GDR, подтверждаем рейтинг ПОКУПАТЬ

( Читать дальше )

Аналитика рынков на 16.10.2018г.

- 16 октября 2018, 18:19

- |

#КРИПТО

Я думаю в ближайшие 2-3 дня рынок будет снова консолидироваться на месте, пока нет смысла выкладывать графики и говорить об одном и том же.

#ФОРЕКС

EURUSD. Пара не отработала фигуру ГиП и просто ушла в боковик. Тем не менее ожидаю обновление вверх в ближайшее время.

https://www.tradingview.com/x/Fx8Of9RA/

USDJPY. Цена вышла из нисходящего диапазона, что позволяет рассматривать варианты на ЛОНГ. Для подтверждения стоит найти дополнительную фигуру – разворотную, которая подтвердит смену тенденции. Обратите внимание, что цена не дошла до важного уровня поддержки – есть вероятность еще одного снижения котировок.

https://www.tradingview.com/x/fd0vPmGC/

AUDNZD. Пара пока консолидируется. План по снижению сохраняю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал