SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Макроэкономика

Тимофей Мартынов vs Хазин в графиках.

- 14 июня 2016, 11:13

- |

В общем в чём суть. В последнем своём антикризисе Тимофей вылил ушат говна нехороших субстанций на Хазина с Глазьевым. На самом деле много из того что говорил Тимофей я поддерживаю. Но… Он постоянно говорил о полном не профессионализме озвученных товарищей и т.д. Но как определить кто же прав? Я всегда пытаюсь сравнивать не бла бла бла, а какие то реальные основания. Так что я начал думать а чего бы можно было бы выложить реального для подумать читайте по порядку, до конца и всё узнаете. В конце будут графики :)

1. Итак в паре последних блогов я писал, что вредно делать выводы о ком либо по какому то одному выступлению и писал почему. Я прослушал очень много выступлений и Хазина и Глазьева и Кудрина и Мовчана, мало Титова (он не особо интересен). Просто для того чтобы понимать что это за люди и каких взглядов они придерживаются.

2. Что же я знаю из множества этих выступлений того же Хазина? Я знаю о том что он часто принимает участие в экономических форумах в Казахстане, его там уважают, часто является там модератором. Вообще в экономической политике Казастана применяется много из рекомендаций Глазьева того же, даже ограничения на движения капитала такие страшные по мнению Тимофея :)

( Читать дальше )

1. Итак в паре последних блогов я писал, что вредно делать выводы о ком либо по какому то одному выступлению и писал почему. Я прослушал очень много выступлений и Хазина и Глазьева и Кудрина и Мовчана, мало Титова (он не особо интересен). Просто для того чтобы понимать что это за люди и каких взглядов они придерживаются.

2. Что же я знаю из множества этих выступлений того же Хазина? Я знаю о том что он часто принимает участие в экономических форумах в Казахстане, его там уважают, часто является там модератором. Вообще в экономической политике Казастана применяется много из рекомендаций Глазьева того же, даже ограничения на движения капитала такие страшные по мнению Тимофея :)

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 122 )

Ри, Си, ММВБ, Нефть мысли по рынку.

- 14 июня 2016, 10:42

- |

Пока, по рынку всё достаточно очевидно. Начиная с 96 по ри я начал писать что торговать нужно только от шорта и я жду снижения. Продолжаю ждать рынок пока вниз. Но. С текущих уровней формально вероятен высокий отскок поскольку мы «слишком быстро ушли». На мой взгляд падение идёт пока немного более высокими темпами нежели необходимо.

Сам я на длинные выходные уходил в кеше. Интрадейно пошортил с опена. Но у уровня 90 я закрылся. Пока подожду сделаем ли мы отскок куда то в район 92, где снова начну смотреть на рынок, определяя уровни для шорта. Без отскока переоткрываться сегодня уже не буду.

Итак по рынку:

1. По Ри — В целом продолжается медвежье движение. Далее всё как описано выше. В настоящий момент я подожду будет ли отскок в пару тысяч пунктов после чего снова попробую искать точки входа. Возможно что отскок случится уже на ставках, так что до ставок я буду интрадеить в основном с забора.

( Читать дальше )

Сам я на длинные выходные уходил в кеше. Интрадейно пошортил с опена. Но у уровня 90 я закрылся. Пока подожду сделаем ли мы отскок куда то в район 92, где снова начну смотреть на рынок, определяя уровни для шорта. Без отскока переоткрываться сегодня уже не буду.

Итак по рынку:

1. По Ри — В целом продолжается медвежье движение. Далее всё как описано выше. В настоящий момент я подожду будет ли отскок в пару тысяч пунктов после чего снова попробую искать точки входа. Возможно что отскок случится уже на ставках, так что до ставок я буду интрадеить в основном с забора.

( Читать дальше )

Глазьевцы vs Кудринцы. Битва религий.

- 13 июня 2016, 15:40

- |

В последнем блоге Тимофея о Хазине высказалось достаточно людей. Они все в основном разделились на два лагеря условные «Глазьевцы/Хазинцы» и условные «Кудринцы». Мнений было много и разных. Но что самое интересное практически всех этих людей можно было объединить по одному признаку, а именно — условные «Глазьевцы» не смотрели выступлений Кудрина и не вникали в его тезисы, условные Кудринцы же в основном не смотрели того же Хазина/Глазьева и не особо в курсе о чём говорят те.

Т.е. что я фактически увидел. Я увидел некоторую битву религий. Где одни люди слепо верят в одни штампы, другие люди верят в другие штампы. И почти никто не пытается думать. Это вгоняет в тоску.

В какой то момент задался вопросом, я вообще что единственный кто посмотрел десятки выступлений и Кудрина и Глазьева и Хазина? Есть ещё такие люди? А есть люди которые бы увидели какие то положительные мысли и доводы и у Кудрина и у Хазина? Если есть отпишитесь в комментариях хотя бы.

( Читать дальше )

Т.е. что я фактически увидел. Я увидел некоторую битву религий. Где одни люди слепо верят в одни штампы, другие люди верят в другие штампы. И почти никто не пытается думать. Это вгоняет в тоску.

В какой то момент задался вопросом, я вообще что единственный кто посмотрел десятки выступлений и Кудрина и Глазьева и Хазина? Есть ещё такие люди? А есть люди которые бы увидели какие то положительные мысли и доводы и у Кудрина и у Хазина? Если есть отпишитесь в комментариях хотя бы.

( Читать дальше )

Тема дня # 36. О Китае

- 07 июня 2016, 15:54

- |

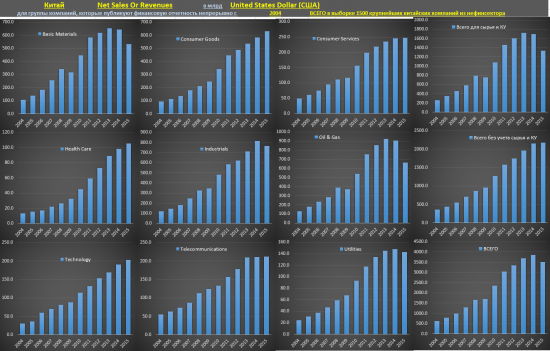

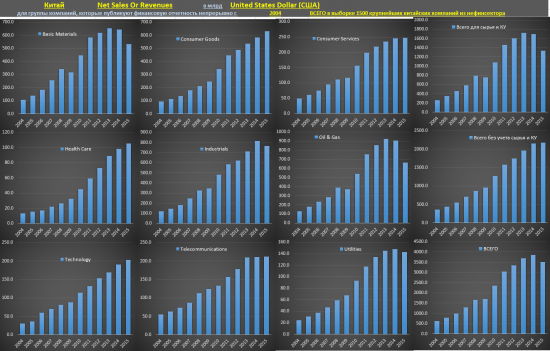

Сегодня натолкнулся на такую вот интересную картинку:

Рисунок Совокупная чистая выручка 1500 компаний нефинансовго сектора Китая за 10 лет © Spydell

я честно сказать поражён!

в связи с этим ряд вопросов:

Рисунок Совокупная чистая выручка 1500 компаний нефинансовго сектора Китая за 10 лет © Spydell

я честно сказать поражён!

в связи с этим ряд вопросов:

- есть ли риски дальнейшего роста экономики Китая?

- какова будет природа следующего кризиса в экономике Китая: структурная или классическая? (например кризис перепроизводства)

- Почему Китай не инвестирует свои резервы (как на уровне ЗВР так и на уровне резервов банков) в российские долговые бумаги?

- Какова доля Китая в прямых инвестициях в России?

- Какие были решения на уровне макроэкономической политики, которые позволили дать такой рост китайским компаниям?

- Что из китайского опыта применимо в России, а что нет?

- Почему Китай не поддерживает Россию в политическом плане?

- Почему при таком взрывном росте Китай не заявляет об исключительности своей нации?

- Почему Китай при таком росте не заявляет имперских амбиций?

Рост ВВП США, что нужно о нём понимать.

- 06 июня 2016, 12:04

- |

Итак, главное что нужно понимать — рост ВВП США это не миф, это не «рисованная» статистика и т.д. Это реальность. Но у этой реальности есть одна очень неприятная сторона — это качество данного роста. Я не буду здесь расписывать на целую книгу, но скину основные мысли изначально тезисами, потом приведу некоторые графики, основной целью будет показать разницу между некоторыми казалось бы простыми вещами и тем как они воспринимаются основной массой людей, не учитывающих множество дополнительных факторов.

Что мы слышим о росте экономике США последние годы? Мы слышим что она растёт, несмотря ни на что, что она растёт пока у европы проблемы и т.д. Попробуем разобраться у кого настоящие проблемы. Итак, основные тезисы которые многие не учитывают:

1. Рост ВВП — это общий колличественный показатель, который не отражает качество роста экономики, а именно рост благосостояния людей и общую макроэкономическую стабильность. Так вот текущий рост экономики штатов не говорит о макроэкономической стабильности, скорее наоборот.

( Читать дальше )

Что мы слышим о росте экономике США последние годы? Мы слышим что она растёт, несмотря ни на что, что она растёт пока у европы проблемы и т.д. Попробуем разобраться у кого настоящие проблемы. Итак, основные тезисы которые многие не учитывают:

1. Рост ВВП — это общий колличественный показатель, который не отражает качество роста экономики, а именно рост благосостояния людей и общую макроэкономическую стабильность. Так вот текущий рост экономики штатов не говорит о макроэкономической стабильности, скорее наоборот.

( Читать дальше )

Макро подкаст для серьезных трейдеров

- 19 мая 2016, 14:41

- |

В общем рекомендую. Эпизод по макроэкономике и монетарной политике. Дает понять многое о том, что нас ожидает.

http://www.macrovoices.com/166-richard-duncan

( Читать дальше )

http://www.macrovoices.com/166-richard-duncan

( Читать дальше )

Самая лучшая книга по оценке макроэкономических данных.

- 12 мая 2016, 11:18

- |

Рецензия на книгу «Секреты экономических показателей» — Бернард Баумоль (Купить)

Пафосное название, слабое, с большими огрехами оформление (перевод?), но оказалось очень полезно. Я был сильно неправ, когда заявлял, что эта книга мне ни к чему, что я уже и так владею на практике всеми секретами макроэкономических показателей. Во-первых, книга оказалась на удивление сильна, несмотря на простоватое изложение. Во-вторых, кране полезна системность, с которой она построена, как для усвоения материала, так и для использования книги в качестве справочника. В-третьих, узнал кое-что новое, посмотрел с другой стороны на кое-что старое, пересмотрел свой подход к экономической статистике, он стал более системным и целостным, фактичестки приобрел новый, свежий, более чистый взгляд на показатели, экономику, многое стало понятнее, возникли новые идеи.ВНИМАНИЕ! ДАЛЬШЕ МОЖНО НЕ ЧИТАТЬ.

(Писал давно, сейчас сам не смог осилить)

Было бы очень полезным, если бы в книге давались англоязычные названия всех показателей. Местами что-то уж больно примитивно написано. Едете со скростью 65 миль/час, прогноз погоды… Детский сад какой-то. Довольно бестолковое описание необходимости в изучении иностранных (неамериканских) экономических показателей. Их, конечно, изучать нужно, но они никак не влияют на желание иностранцев инвестировать в США. Перевод полная дрянь: «Шутят, что LEI предсказал 6 из 9 депрессий.» facepalm

( Читать дальше )

Это нужно изучать.

- 11 мая 2016, 22:17

- |

Рецензия на книгу «Макроэкономика» — Бен Бернанке, Эндрю Абель

Полным полно ошибок русского издания, просто мрак. Спасался внимательностью и английским вариантом книги.Потрясающее качество учебника. Разжевано так, что любой поймет. Ссылки на работы, подтверждающие доводы, вставки, посвященные практике, максимальная простота изложения, отличные резюме, вопросы и задания в конце каждой главы. Постоянная связь между теорией и практикой. Обзор альтернативных взгядов и мнений. Авторы предугадывают вопросы учащихся, давая ответ в моменты, когда у читателя может сложится неверное представление о противоречивости материала, изложенного в разных частях учебника.

По сути самого предмета. Все держится на одних многочисленных допущениях. Сделаем такие допущения, чтобы получить результат тут, сделаем другие допущения, чтобы получить результат там. В итоге одни допущения противоречат другим, в реальности, когда не действуют ни те, ни другие допущения, не будут работать ни те, ни другие результаты. Все очень спорно. К чести авторов следует заметить, что многие неоднозначные вопросы они так и оставляют без ответа.

( Читать дальше )

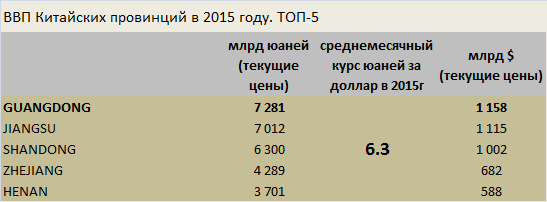

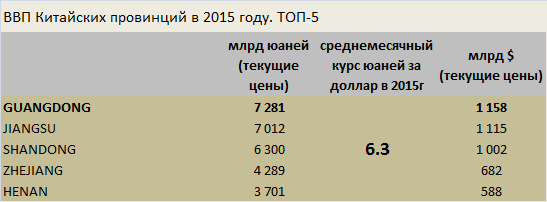

Правда ли, что ВВП крупнейшей китайской провинции больше ВВП России?

- 06 мая 2016, 13:55

- |

Пытаемся поставить точку в обсуждении

ВВП китайских провинций с сайта Бюро статистики Китая до 2014 года, темпы роста в 2015г из терминала Thomson Reuters, сравнить можно с данными Deutsche Bank. Различия есть, но они незначительные.

( Читать дальше )

ВВП китайских провинций с сайта Бюро статистики Китая до 2014 года, темпы роста в 2015г из терминала Thomson Reuters, сравнить можно с данными Deutsche Bank. Различия есть, но они незначительные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал