Макроэкономика

Влияние платёжного баланса на курс рубля. Весна 2015

- 29 мая 2015, 13:35

- |

- Рост нефтяных котировок, сокращение импорта и уменьшение объёмов выплат внешнего долга помогли курсу рубля подняться до максимума с ноября 2014 года

- В конце 2015 года объём выплат по внешнему долгу вновь возрастёт, что может привести к падению курса рубля и увеличению процентных ставок

- При средней стоимости барреля на уровне $65, сохранении санкций и среднем курсе EUR/USD на уровне 1,05, доллар к концу 2015 года будет стоить около 58,2 рубля, евро – 61,1 рубля

- Отмена санкций при сохранении остальных условий позволит даже при стоимости нефти около 65$ за баррель до конца года курсу доллара снизиться до уровня 45,9 рублей, евро — 48,2 рубля

- Слабый рубль будет сдерживать рост валютного индекса РТС, индекс ММВБ за счёт высокой доли экспортёров способен показать новые четырёхлетние максимумы

- В марте 2015 года инфляция достигла максимума, в базовом прогнозе рост цен составит 12% в декабре 2015 года, 8% — в середине 2016 года

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Реакция финансовой сферы на санкции, логика действий ЦБ, перспективы инфляции, кредитования, экономического роста - Весна 2015

- 30 апреля 2015, 11:31

- |

- В условиях финансовых санкций российская экономика нуждается в дополнительном капитале, который может быть обеспечен возвращением вкладов населения

- Высокие ставки от ЦБ помогли вернуть средства граждан в финансовую систему после паники конца прошлого года

- Укрепление рубля и стабилизация банковской системы позволит ЦБ постепенно снижать ставку в течение года

- На апрельском заседании ключевая ставка может быть снижена до 13%

- Вынужденная необходимость погашать внешний долг не позволят осуществить резкое смягчение денежной политики во второй половине года

- Монетарные процессы формируют условия для снижения инфляции до 6-7% в следующем году

- Девальвация рубля и высокие ставки могут привести к падению инвестиций на 8-10%, потребления — на 2-3% в реальном выражении. Падение ВВП может составить около 4%

- Отмена санкций позволила бы выйти российской экономике из рецессии в первой половине 2016 года, в противном случае спад может продлиться около двух лет

( Читать дальше )

Рецепт экономического бума

- 29 апреля 2015, 09:43

- |

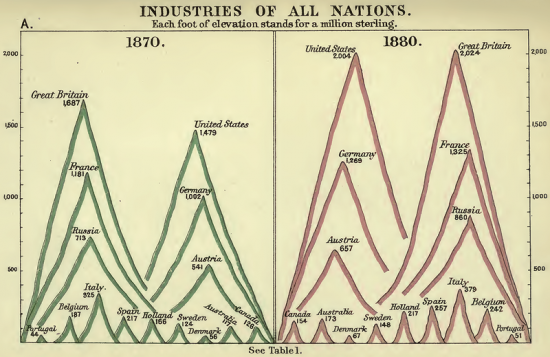

При касании тем азиатских тигров или шведской экономики — на поверхности лежат маркетинговые достижения: рост продаж например, или качество продукта. Но причины таких изменений более глубоки. Они обеспечили или обеспечивают кому-то сейчас — экономические преимущества. Безусловное разделение производственных сил на капитал, землю и труд — объективно. Это инвестиции, географические возможности, рабочая сила. Как обеспечить приток капитала? Людей? Как использовать свое местоположение?

На мой взгляд историческое описание рывка США после Гражданской войны (рывок 1870-1914) более глубоко и в корень описывает причины роста экономик чем современные представления о Японии или Корее.

Итак, что сделали США?

( Читать дальше )

Рубрика ключевые индикаторы - Авторынок мира в разрезе стран

- 24 апреля 2015, 08:12

- |

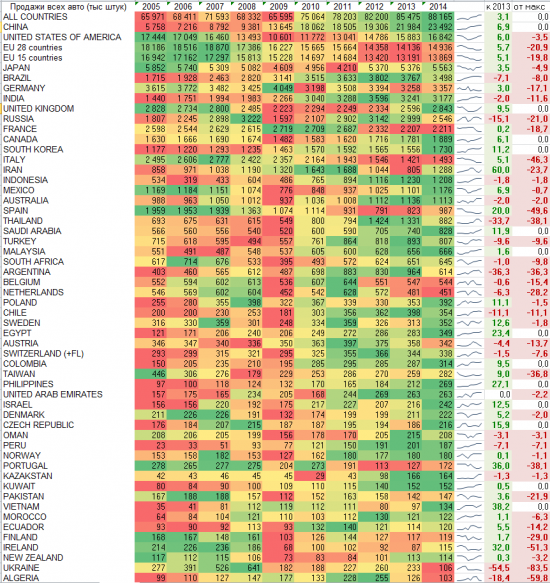

Продажи авто в разрезе стран

по жж spydell

Можно еще глянуть детальнее производство в разрезе стран (есть возможность импорта xls)

( Читать дальше )

Год дракона: действия ЦБ и иррациональный оптимизм двигают китайский фондовый рынок вверх

- 23 апреля 2015, 15:48

- |

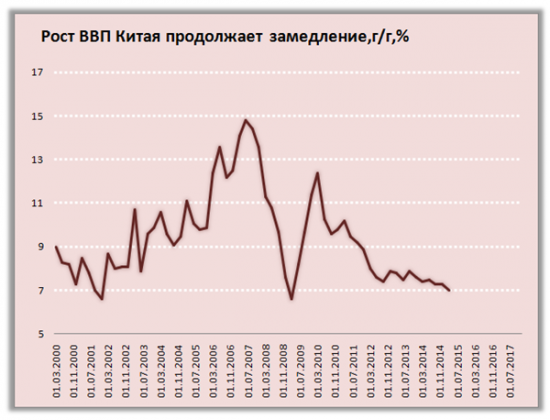

Китайская экономика по итогам первого квартала показала рост на 7% в годовом выражении, что стало минимальным значением с кризисного первого квартала 2009 года. Многочисленные косвенные индикаторы указывают на спад в деловой активности, которые предрекают более глубокое замедление в ближайшие годы. Цены на недвижимость снижаются почти во всех крупнейших городах, темп их падения в марте достиг 5%. Драйвер китайского роста последних лет – экспорт в марте упал на 15% в годовом выражении, снижение импорта на 12% сигнализирует об ослаблении внутреннего спроса.

( Читать дальше )

Подскажите книги по макроэкономике

- 16 апреля 2015, 17:06

- |

«Между центральными банками мира заключена сделка», глобальная финансовая перезагрузка уже близка.

- 08 апреля 2015, 00:08

- |

Существует сговор и все, что делают правительства и центральные банки, происходит за кулисами.

В данный момент осуществляется беспрецедентная финансовая перезагрузка, и если вы обратили внимание, то признаки надвигающегося события невозможно игнорировать, пишет shtfplan.com

На самом деле мега-инвестиционные фонды, правительства и центральные банки давно тайно скупают и хранят физическое золото в ожидании события, которое сделает доллар США совсем бесполезным. И правительства по всему миру формируют новый глобальный валютный механизм, объясняет эксперт и исполнительный директор First Mining Finance Кейт Ньюмейер (Neumeyer).

Но прежде, чем сброс произойдет Ньюмейер, который недавно основал First Mining Finance и имеет партнерские отношения с альтернативными инвесторами-миллиардерами такими, как Эрик Спротт и Рик Рул (Rule), говорит, что зарубежные кредиторы должны сначала уменьшить свою долговую нагрузку в долларах США. Эти действия происходят прямо сейчас, о чем свидетельствует недавнее укрепление курса доллара США.

После того, как эти держатели долговых обязательств США ослабят свои позиции, доллару будет разрешено рухнуть, и мы должны быть готовы к общей финансовой, экономической и денежно-кредитной перестройке.

( Читать дальше )

Макроэкономика Украины. Есть ли выход?

- 03 апреля 2015, 18:23

- |

Выход есть всегда! Вопрос в цене.

Что происходит: Госдолги по Украине переводят в твердые активы(земля, недвига), что не удается перевести скидывают на кредиты МВФ.

Когда закончится делёжка, будут просить реструктуризацию долгов с теми кто остался крайний. Не договорятся объявят дефолт. А далее есть только два пути развития с некоторыми вариациями — бандитский или социальный.

Бандитский путь — полное обнищание народа, эксплуатация населения в «грязном» производстве, как модно говорить «сырьевой придаток», в основном это будет химическая промышленность и «агрессивное» сельское хозяйство, народ только выживает. Страну доводят до истощения человеческих и природных ресурсов.

Социальный путь — полное обнищание народа, девальвация национальной валюты в разы и резко, включение печатного станка для социальных выплат(пенсионеры будут «богаче» работающих), перестройка экономики на продовольственную самообеспеченность, обнуление импортных таможенных пошлин, привлечение производств за счет дешёвой рабочей силы. Риск: страна может стать сырьевым придатком, но есть шанс проконтролировать производство в стране и народ может выжить за счет социальных пособий.

( Читать дальше )

Азиатский банк инфраструктурных инвестиций набирает мощь

- 02 апреля 2015, 19:35

- |

Первоначальные члены:

China

Bangladesh

Brunei

Cambodia

India

Indonesia

Kazakhstan

Kuwait

Laos

Malaysia

Mongolia

Myanmar

Nepal

Oman

Pakistan

Philippines

Qatar

Singapore

Sri Lanka

Tajikistan

Thailand

Uzbekistan

Vietnam

На текущий день:

Australia

Austria

Brazil

Denmark

France

Georgia

Germany

Italy

Jordan

Luxembourg

Maldives

Netherlands

New Zealand

Russia

Saudi Arabia

South Korea

Switzerland

Tajikistan

Turkey

United Kingdom

Кажется, монополии западных финансовых структур пришел конец

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал