Макро

Гадаю на розничных продажах и пособиях США.

- 16 сентября 2021, 17:12

- |

Что тут нахрен произошло? Как получились такие цифры?

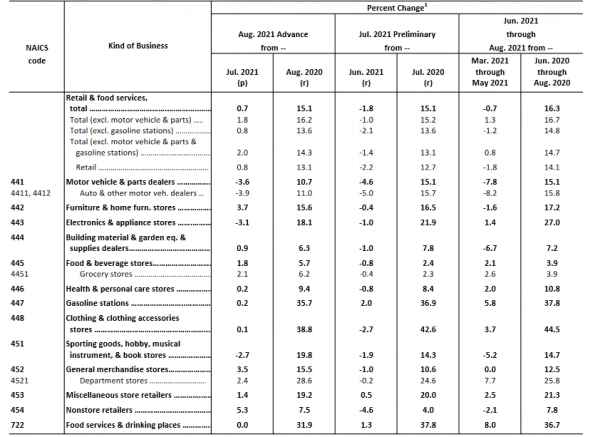

▪️Розничные продажи (м/м) +0.7% при прогнозах в -0.8% и моём прогнозе падения более 1%

▪️Розничные продажи без авто (м/м) +1.8% при прогнозах в -0.1% и моём прогнозе падения в районе полпроцента

▪️Заявки на пособия по безработице 332K при моих ожиданиях падения заявок ниже 300К и консенсус ожидании 330K

🎯 Я попал в 0 из 3 и это ОЧЕНЬ ХОРОШО❗️

Давайте разберёмся сначала в ПОЧЕМУ такие цифры, а потом в ЗНАЧЕНИЯХ! Поэтому если вам неинтересна интереснейшая скукота, то сразу в конец! Но многое упустите🤸🏻♂️

👉🏻 COVID всё-таки повлиял на экономику США, так как онлайн-продажи выросли за месяц на 5.3% — онлайн компании в плюсе! Это то, что нужно учитывать, когда планируете прогноз, так как онлайн торговля забирает на себя потери в розничной, правда, до определённого момента, так как в США есть проблемы с курьерскими службами (они работают на износ по версиям СМИ + задержки в контейнерных поставках). Это моя главная ошибка❗️

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Завтра ЦБ РФ поднимет ставку

- 22 июля 2021, 16:09

- |

Завтра состоится заседание ЦБ России по вопросу ключевой ставки. Эльвира Набиуллина ранее отмечала, что будет обсуждаться вопрос повышения на 25-100 базисных пунктов. Многие аналитики сходятся во мнении, что ставку повысят сразу на процентный пункт, до 6,5%, делая свои предположения на последних данных по инфляции.

На рост в 25 б.п. сейчас практически никто не рассчитывает, в основном прогнозы смещены в сторону 75-100 б.п. Однако, будет ли это 75 пунктов или 100 – не так важно, важно, что мы видим продолжение цикла роста ключевой ставки.

В таком случае под давлением остаются длинные облигационные выпуски. Поэтому инвесторам, которые хотят иметь облигации в портфеле в качестве защитного актива, стоит обращать внимание на бумаги с низкой дюрацией (до ~400 дней). Однако, совсем короткие выпуски могут быть не выгодны, ввиду брокерских комиссий, поэтому на этот момент тоже стоит обратить внимание.

( Читать дальше )

Рэй Далио: есть ли пузырь на фондовом рынке?

- 07 июля 2021, 12:25

- |

Удивительное дело происходит на наших глазах: миллиардеры, управляющие огромными хедж-фондами, один за другим начинают развивать свои личные медиаресурсы. Вот и Рэй Далио, оказывается, начал в ютубчике отвечать на вопросы подписчиков (скоро за донат приветы передавать начнёт).

И вопрос, волнующий всех:

А есть ли пузырь на фондовом рынке сегодня?

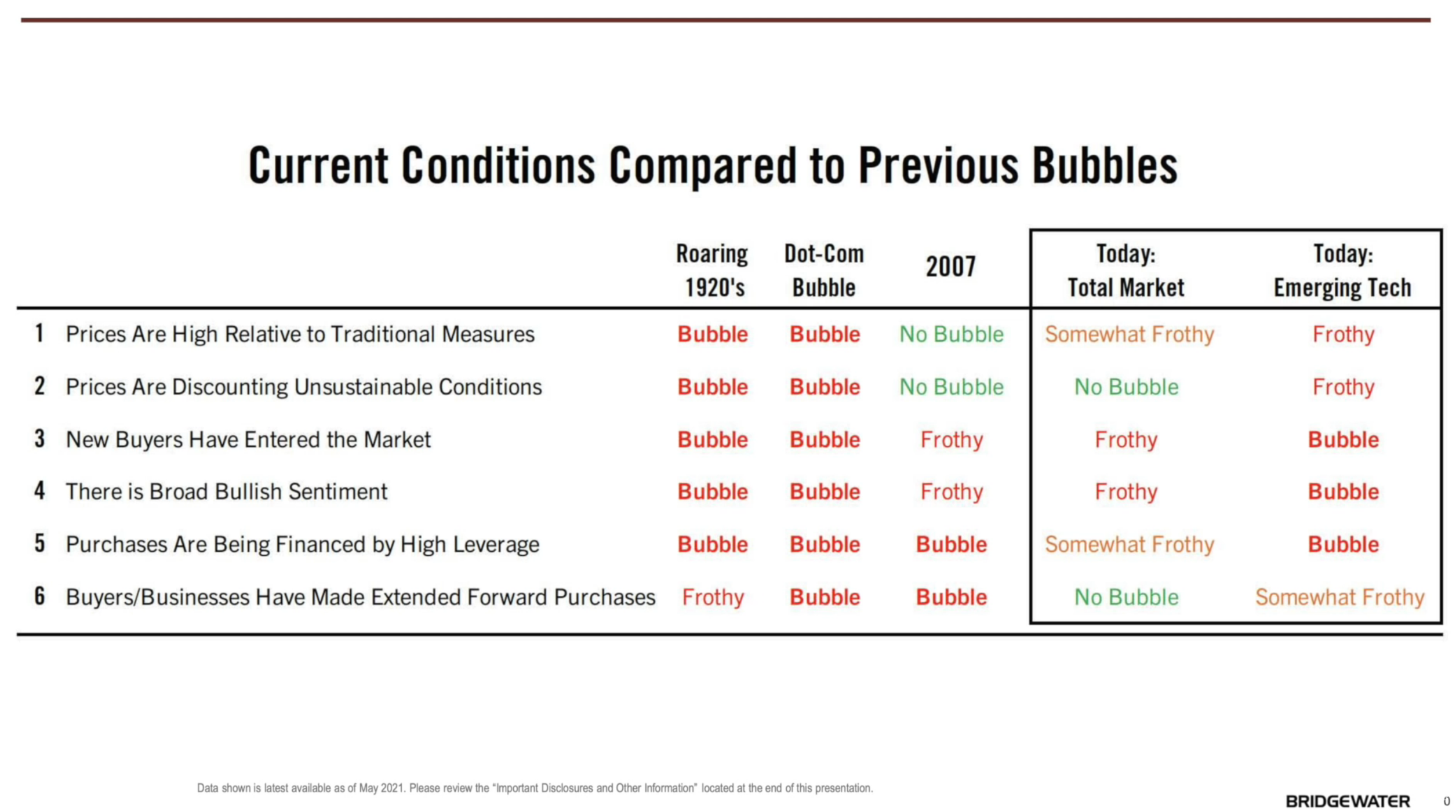

Рэй оценивает «пузыристость» рынка по 6 критериям:

1. Цены на активы высоки по отношению к традиционным мерам оценки.

2. Цены учитывают возможные неустойчивые условия.

3. Много новых покупателей пришло на рынок.

4. Очень сильные бычьи настроения.

5. Используется большое кредитное плечо для покупки активов.

6. Предприниматели и покупатели произвели увеличенные закупки на будущее.

Рэй сравнивает сегодняшнюю ситуацию на фондовом рынке в целом и ситуацию в «развивающихся технологических компаниях» с другими пузырями в истории:

- «Ревущие 1920-е» — тогда рос сильнейший пузырь во всех акциях;

- «Пузырь доткомов» — в период до марта 2000 года был сильнейший пузырь в технологических компаниях;

- 2007 год — момент надувания пузыря в недвижимости, повлекшего мировой финансовый кризис.

( Читать дальше )

Развивающиеся рынки - сколько вешать в граммах?

- 17 июня 2021, 16:59

- |

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

( Читать дальше )

О спонсорах роста фондовых рынков.

- 23 апреля 2021, 11:34

- |

Каспер Лоренцен, управляющий крупнейшим пенсионным фондом с активами в размере $120 млрд., утверждает, что пора «сбросить» облигации. Фонд намерен увеличить свои вложения в акциях.

Управляющий заявил, что он больше не верит в государственные облигации как в «безопасный, безрисковый актив» и уверен, что эта трансформация (отказ от госдолга в пользу акций) продолжается и дальше.

Согласно отчету Mercer CFA Institute, Дания вместе с Нидерландами могут похвастаться самым обеспеченным пенсионным рынком в мире. Фонды в скандинавских странах были одними из первых в мире, кто отреагировал на сверхнизкие процентные ставки ротацией активов в акции инфраструктурных и других компаний.

«Акции — это единственный актив, где есть доходность и где можно держать капитал… Нет реальной альтернативы», — признал Лоренцен.

Ранее:

▫️ На чьи деньги продолжит расти фондовый рынок?

▫️ Почему сейчас нужно держаться от облигаций подальше?

#Инвестиции #SPX #Макро

"Индекс Пятерочки" за 2020 год

- 10 марта 2021, 11:49

- |

Вышел «Индекс Пятерочки», о котором мы рассказывали ранее, за 4 квартал и весь 2020 год. Напомним, что этот индекс представляет собой соотношение стоимости продовольственного набора по средним ценам в магазинах торговой сети «Пятерочка» и стоимости условного (минимального) перечня продуктов, рассчитываемой Росстатом. С помощью индекса можно понять, какова реальная динамика цен на продукты в одной из крупнейших торговых сетей России (более 16 000 магазинов).

Основные выводы из обновленного индекса:

- В среднем в 2020 году стоимость базовой продовольственной корзины в «Пятерочке» в Центральной части страны, на Урале и в Сибири была на 1% дешевле, чем в среднем по рынку (4 275 рублей против 4 320 рублей). В Москве разница была более существенная – 10% (4 752 рубля против 5 316 рублей), в Санкт-Петербурге – 5% (4 716 рубля против 4 990 рублей).

- В четвертом квартале торговая сеть зафиксировала снижение цен по отношению к третьему. Цена базового проднабора в «Пятерочке» в Центральной части страны, на Урале и в Сибири в этот период уменьшилась на 1,2%, в Москве – на 0,6%, в Санкт-Петербурге – на 1,1%.

- На часть продуктов из базовой корзины в октябре-декабре торговая сеть зафиксировала дефляцию. Например, капуста в четвертом квартале подешевела на 31% по сравнению с третьим, морковь – на 29%, яблоки – на 27%, картофель и лук – на 19%, сельдь – на 7%, горох, фасоль и черный перец – на 6%

Как «Индекс Пятерочки» помогает отслеживать рост цен на продукты

- 03 марта 2021, 10:23

- |

25 февраля руководитель управления по связям с инвесторами X5 Андрей Васин в ходе своего выступления на Смартлабе упомянул индекс «Пятерочки» — собственный показатель, который рассчитывает X5 Retail Group, чтобы каждый мог следить за реальной динамикой цен на продукты в нашей самой крупной сети. Индекс «Пятёрочки» — это соотношение стоимости продовольственного набора по средним ценам в магазинах торговой сети «Пятёрочка» и стоимости условного (минимального) перечня продуктов, рассчитываемой Росстатом. Методология индекса «Пятёрочки» верифицирована Росстатом.

На 31 декабря 2020 года всего работало 16 709 магазинов «Пятерочка».

На основе данных о ценах в торговой сети «Пятёрочка» X5 Retail Group и публикует такие показатели:

- Стоимость продовольственного набора по средним ценам «Пятёрочки» — показатель, который отражает уровень средневзвешенных цен на 33 продукта, включенных в условный (минимальный) продовольственный набор.

- Стоимость продовольственного набора по минимальным ценам «Пятёрочки» — показатель, который учитывает минимальные цены на покупку условного (минимального) набора продуктов в торговой сети «Пятёрочка».

- Индекс «Пятёрочки», который непосредственно отражает соотношение стоимости продовольственного набора по средним ценам «Пятёрочки» и стоимости продовольственного набора Росстата. Для простоты восприятия за 100% принят показатель Росстата, а индекс «Пятёрочки» показывается как доля от 100%.

Инфляция и ключевая ставка в США - две полезных ссылки

- 12 февраля 2021, 13:12

- |

1. 10-Year Breakeven Inflation Rate

Источник данных: Федеральная Резервная Система США — Федеральный Резервный Банк Сент-Луиса.

Что на графике: «Уровень безубыточной инфляции» представляет собой отношение 10-летних казначейских ценных бумаг обыкновенных и 10-летних казначейских ценных бумаг, индексированных по инфляции. Значение указывает на то, какой уровень инфляции участники рынка ожидают в среднем в следующие 10 лет.

Текущее значение: 2,2%.

Как я интерпретирую: «Умные деньги» закладывают инфляцию в районе 2% в следующие 10 лет (или даже выше), что неплохо для акций. Значения экстремальные? Нет конечно, такие же значения закладывались рынком с ноября-2009 по сентябрь-2014, ну или на протяжении всего 2018 года. Но можно заглядывать раз в месяц.

2. CME FedWatch Tool

Источник данных: Чикагская товарная биржа

Что на графике: Вероятность изменения (или неизменения) ключевой ставки ФРС, закладываемая участниками рынка. Используются 30-дневные данные о ценах на фьючерсы ФРС, которые долгое время использовались для выражения мнения рынка о вероятности изменений в денежно-кредитной политике США.

( Читать дальше )

ДЫРА В ВАЛЮТНЫХ БАЛАНСАХ БАНКОВ: КУДА УШЛИ 7 МИЛЛИАРДОВ ДОЛЛАРОВ?

- 07 февраля 2021, 20:13

- |

В нашем банковском секторе в декабре наблюдалась беспрецедентная ситуация: банковская система стала экспортировать валюту за рубеж. Разница между валютными активами банков и обязательствами (которые состоят из депозитов компаний и населения) составила -8,4 млрд. долларов, снизившись за месяц на 7,1 млрд. долларов за счет оттоков с корр. счетов в банках – нерезидентах. Банк России считает, что снижение уровня валютной ликвидности отображает возвращение к «нормальному уровню», мы считаем иначе.

С нашей точки зрения, валюта утекла из-за операций с деривативами, а именно из-за операций валютного свопа. Банки использовали привлеченные от клиентов доллары (9,8 млрд в декабре) для трансформации их в рубли, так как на конец года в банковской системе наблюдалась нехватка отечественной валюты, связанная с необходимостью выполнения обязательных нормативов и оттоком депозитов федерального казначейства. Таким образом, валютная ликвидность исчезла с балансов банков, тем самым создав рекордный разрыв в валютном балансе. По правилам бухгалтерского учета, у нас должны были увеличиться рублевые балансы банков, но этого не произошло. Все дело в том, что рублевая ликвидность не приходила к нам из-за рубежа, а просто перетекла со счетов иностранных банков в России, тем самым, не оказав влияния ни на общее количество рублей в банковской системе, ни на ставки денежного рынка.

( Читать дальше )

Достаточно ли кредита в экономике при текущем уровне ставок?

- 09 декабря 2020, 11:52

- |

Кредитная активность частного нефинансового сектора через модель Ходрика–Прескотта (1) России и (2) США. Источник: Эксперт

Любопытные наблюдения о связи уровня долговой нагрузки и процентной ставки в преддверии последнего заседания Совета Директоров ЦБ на следующей неделе.

Банк международных расчетов для контроля достаточности кредитования экономик в конкретный временной период использует фильтр Ходрика–Прескотта, с помощью которого можно понять, насколько достаточно кредитов в экономике на данный момент.

Если через этот показатель отразить динамику кредитования нефинансового сектора России во времена прошлых кризисов, то можно заметить, что в 2008 года российскому кредитному рынку понадобилось два года, чтобы восстановить рост кредитования относительно динамики ВВП. После 2014 года российской экономике выданные кредиты догнали динамику ВВП только через пять лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал