Блог им. sng

Развивающиеся рынки - сколько вешать в граммах?

- 17 июня 2021, 16:59

- |

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

Я нашёл неплохую статью от Morgan Stanley Investment Management на эту тему, и далее будет моя русскоязычная адаптация этой статьи.

Слабейшее десятилетие

Акции развивающихся рынков имели периоды с плохой доходностью и периоды с хорошей. Но десятилетие 2010-2020 оказалось худшим за всё время наблюдений с 1930 года! И это на фоне одного из мощнейших 10-летних ралли в американских акциях в истории. Поэтому сегодня развивающиеся рынки непопулярны среди инвесторов в акции.

Рептилоиды-морганы выделяют четыре причины, которые могут сломить этот тренд:

- На развивающихся рынках уже есть ряд крупных старых компаний, которые имеют огромный опыт и историю успеха, это им поможет хорошо развиваться и далее.

- Продолжающееся оживление цен на сырьевые товары является ключевым фактором роста для многих развивающихся стран.

- Не имея ресурсов, чтобы преодолеть пандемию, правительства многих развивающихся стран были вынуждены проводить болезненные экономические реформы, которые, вероятно, ускорят рост в ближайшие годы.

- Пандемия также ускоряет цифровую революцию, и один из наименее понятных аспектов этой революции заключается в том, что она распространяется быстрее на развивающихся рынках, чем на развитых.

Так что есть смысл обратить внимание на развивающиеся рынки и добавить себе немножко в портфель! Но вот сколько именно добавлять? Здесь мнения экспертов расходятся. Что ж, давайте посмотрим на три основных подхода к взвешиванию при распределении активов на развивающиеся рынки (далее EM) и развитые рынки (далее DM).

Взвешивание по ВВП

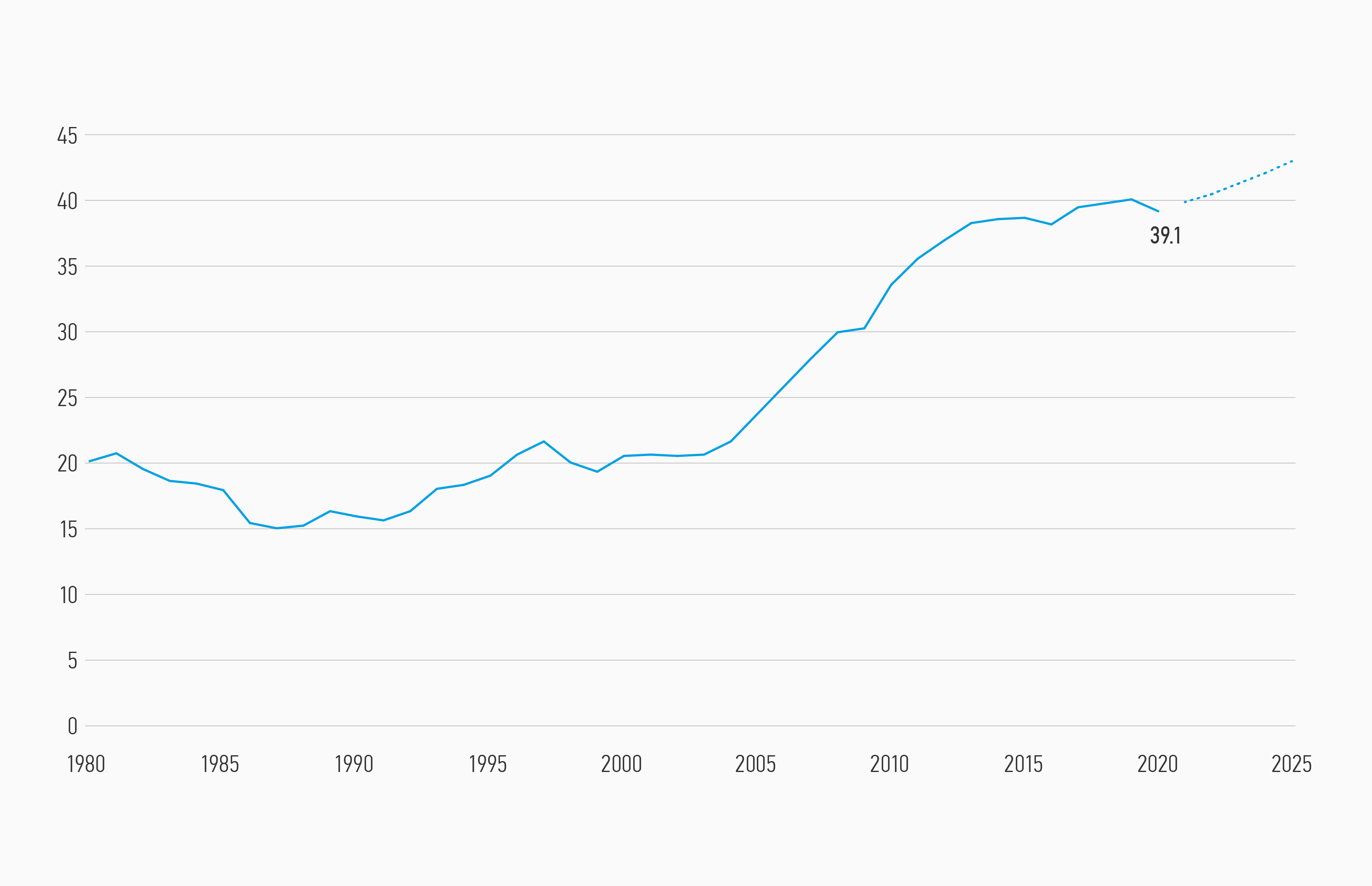

Доля развивающихся стран в мировом ВВП в 2020 году достигла 39,1%.

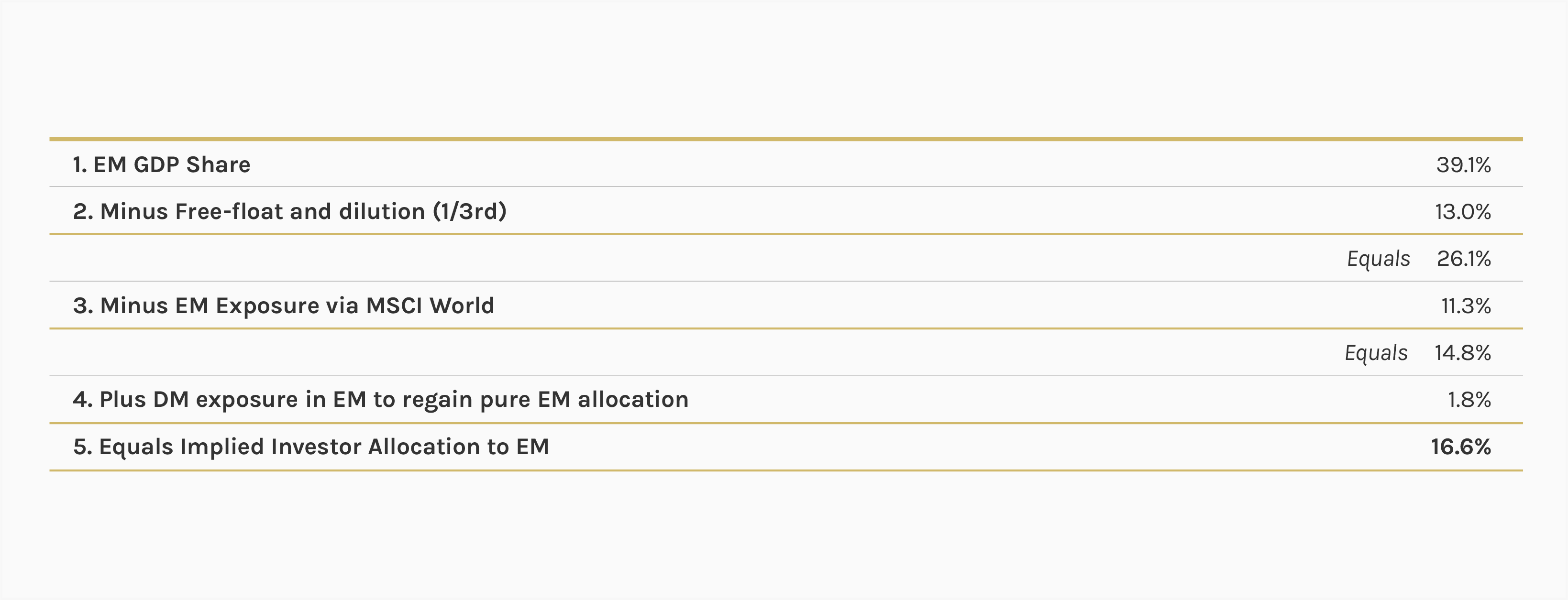

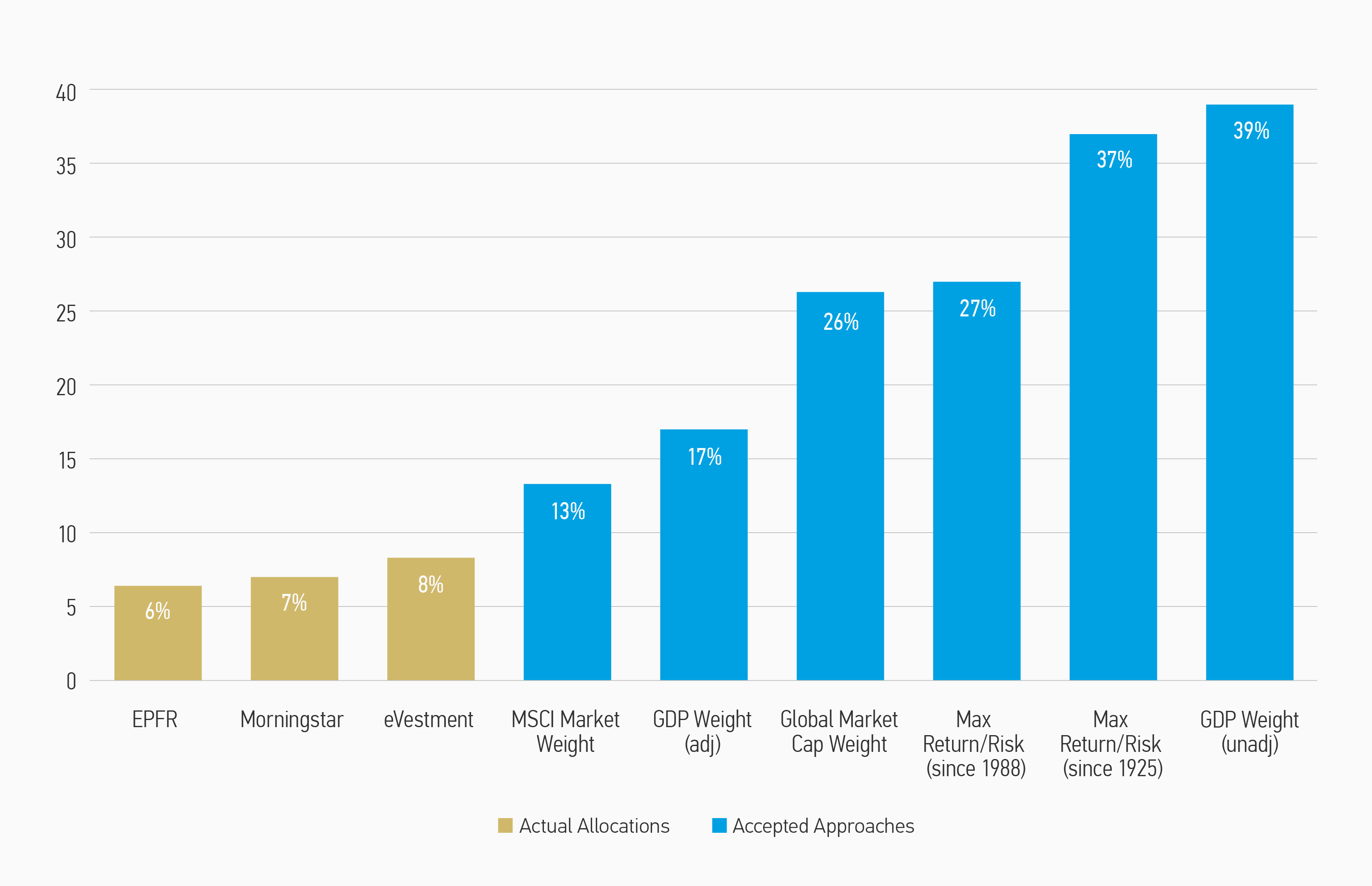

Доля развивающихся стран в мировом ВВП в 2020 году достигла 39,1%.Один из подходов рекомендует инвесторам размещать инвестиции пропорционально доле каждой страны в мировом ВВП, поскольку это должно примерно отражать «относительную экономическую значимость страны» (FTSE Russell, 2014). Сегодня на 27 стран, включенных в индекс развивающихся рынков MSCI Emerging Markets, приходится 39% мирового ВВП. Правда, есть куча нюансов.

Мы же о свободном рынке говорим? Наверное, мы обязаны сделать поправку на низкую долю акций в свободном обращении. Такой скорректированный подход взвешивания по ВВП предполагает, что инвесторы в акции должны направить 26% своего портфеля в акции EM.

Но и это ещё не всё! Ни для кого не секрет, что среди компаний из стран DM есть куча компаний, которые пылесосят деньги со всего мира, в том числе, и из стран ЕМ. За примерами далеко ходить не надо: у жителя российской глубинки может не быть доступа к водопроводу, но будет доступ к YouTube, где сегодня он узнает, а что будет если скинуть арбуз с десятого этажа, попутно генерируя прибыль компании Alphabet. Попивая при этом Coca-Cola.

Если мы сделаем дополнительную поправку на этот фактор (инвестируя в компании из стран DM, мы косвенно получаем прибыль из стран EM), окажется что надо отдавать EM 14,8% от портфеля. Морганы также рассчитали и обратный эффект, ведь есть и компании из стран EM, кормящие жирных котов из DM. Этот обратный эффект добавил нам 1,8% в пользу ЕМ.

По мере роста доли развивающихся стран в мировом ВВП морганы ожидают, что доля ЕМ, рассчитанная по этому принципу, будет увеличиваться.

Взвешивание по фондовому рынку

Второй базовый подход основан на доле капитализации мирового рынка (Tesar и Werner, 1992). В настоящее время на ЕМ приходится 26% мировой рыночной капитализации по сравнению с 19% в 2009 году. Обратите внимание, что эта доля всё еще ниже, чем доля развивающихся стран в мировом ВВП (39%). Со временем морганы ожидают, что доля рыночной капитализации ЕМ вырастет и потенциально приблизится к ее доле в ВВП, поскольку рост доходов дает все большему количеству людей средства и необходимость инвестировать в акции через пенсионные фонды, страховые полисы и всякие там ИИС'ы.

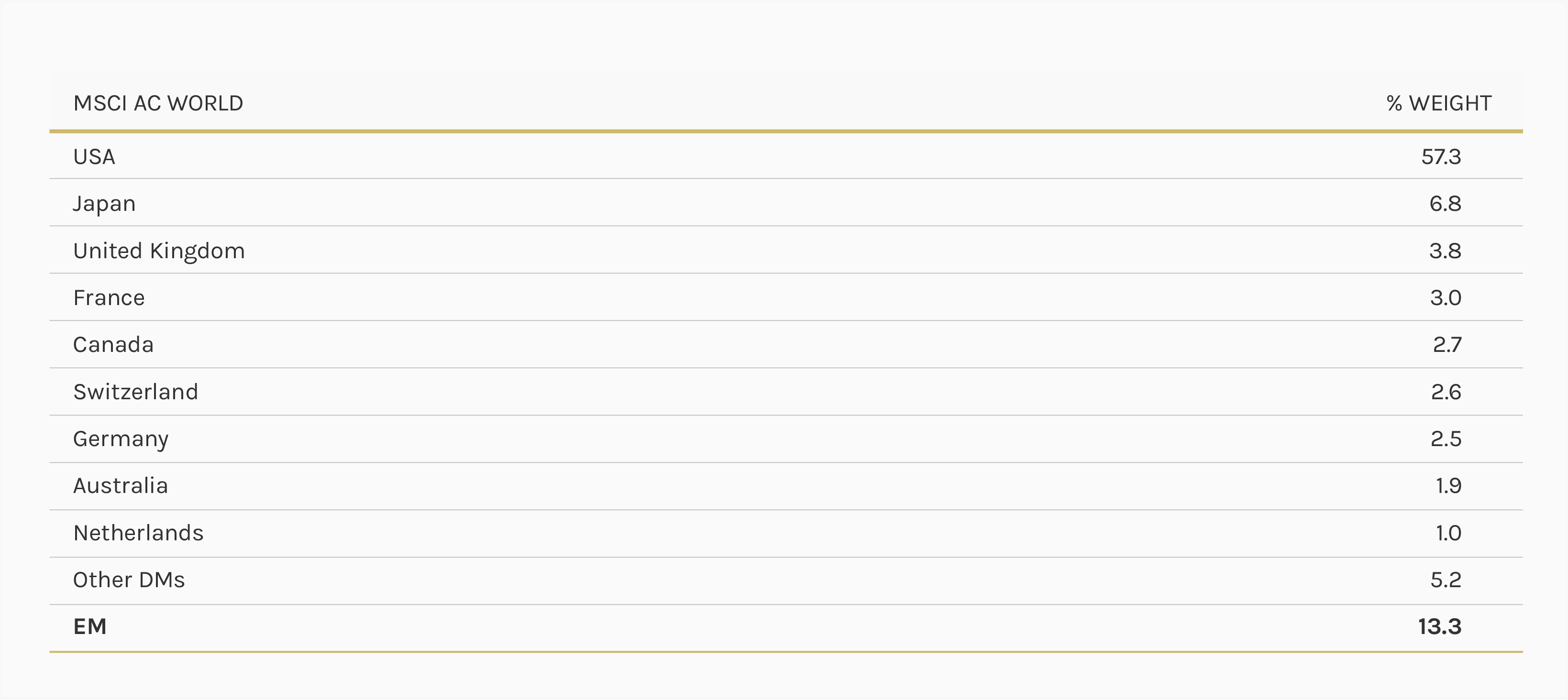

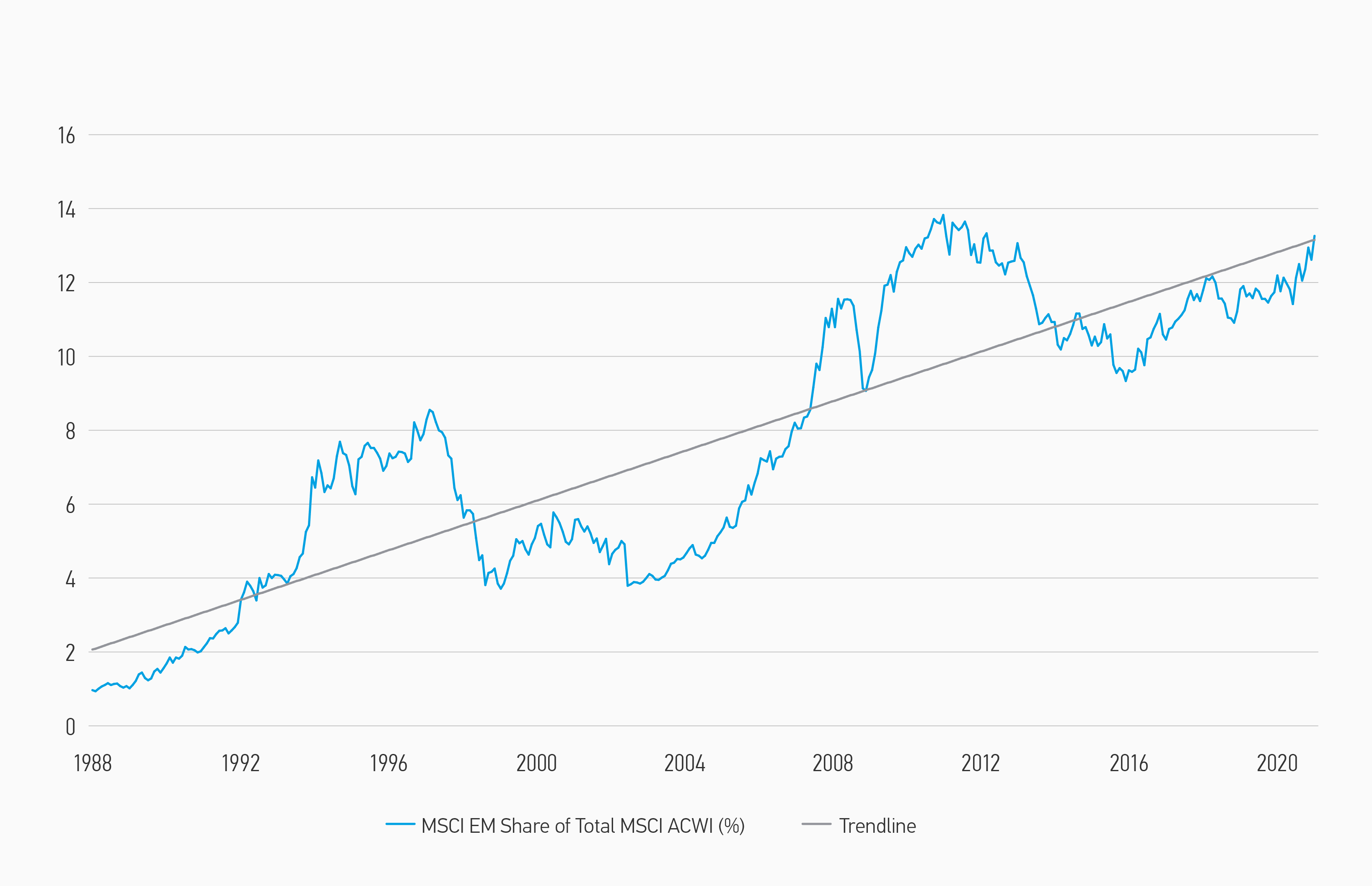

Обычно берут вес EM в Индексе всех стран мира (ACWI) MSCI. MSCI следит за весами компаний в индексе, учитывая количество акций в свободном обращении и ликвидность. Так что можно долго не думать, а просто взять и заглянуть в MSCI ACWI. И увидеть там 13% в акциях компаний из стран ЕМ. Эта доля выросла с 1% в 1988 году до 13% сегодня и по причинам, упомянутым выше, морганы полагают, что в ближайшие годы она будет расти.

Экстраполируем, рисуем тренд и получаем результат: через какие-то 100 лет доля развивающихся рынков превысит 100%! :D

Экстраполируем, рисуем тренд и получаем результат: через какие-то 100 лет доля развивающихся рынков превысит 100%! :DВзвешивание по риску/доходности

Третья базовая стратегия распределения основана на средней дисперсии. Этот подход, также известен как «Современная портфельная теория» (Марковиц, 1952) (Black & Litterman, 1991). Берём историю, считаем доходность / риск, потом добавляем немного магии и рассчитываем вес активов, который даст оптимальную ожидаемую доходность, учитывая терпимость инвестора к риску.

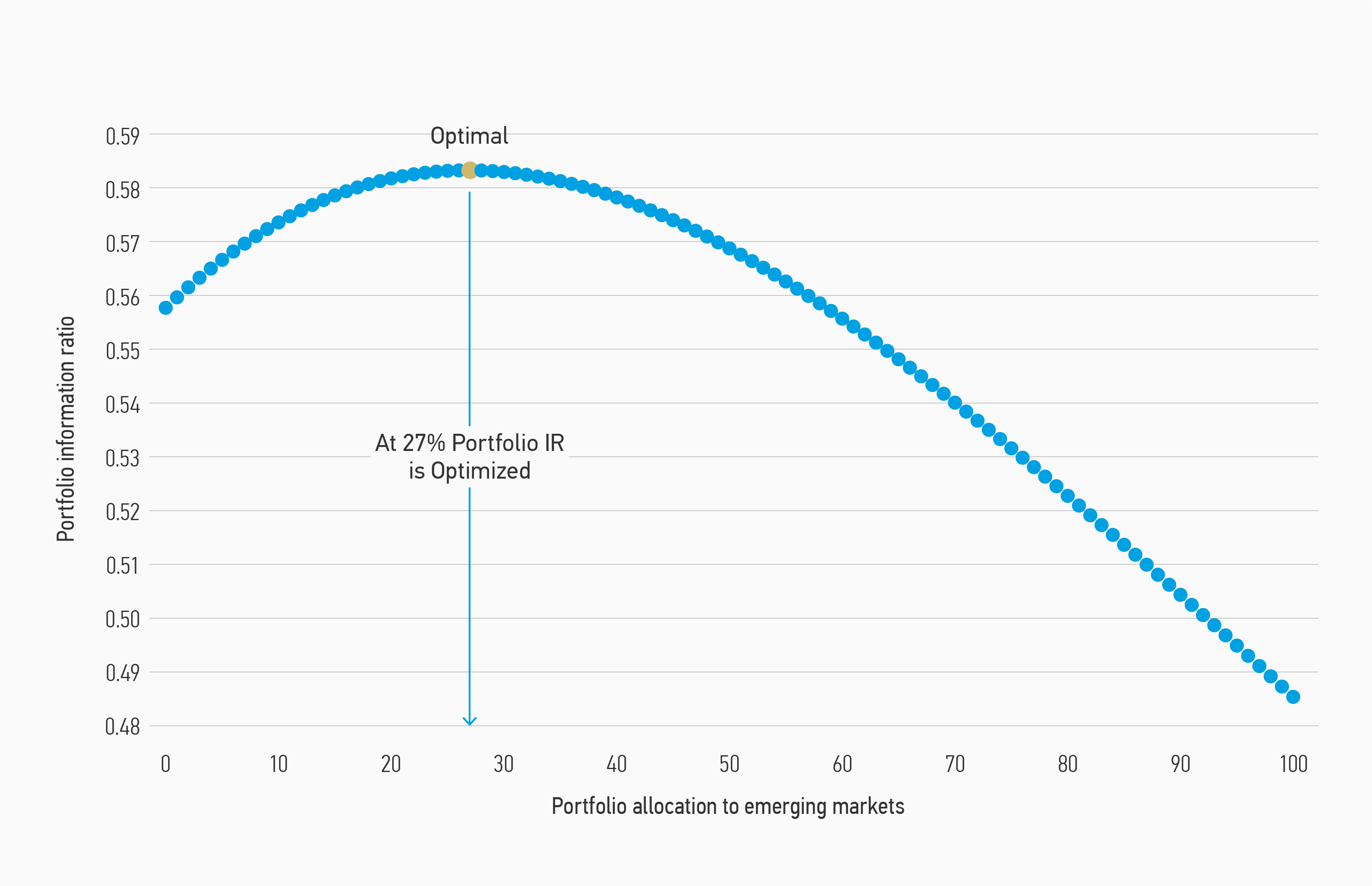

Используя ежемесячные данные с 1988 года, когда MSCI представил индекс EM, морганы изучили ежемесячную доходность и волатильность индексов MSCI World и MSCI EM и пришли к выводу, что оптимальный портфель из акций состоял бы на 27% из акций из стран EM и 73% из акций из стран DM.

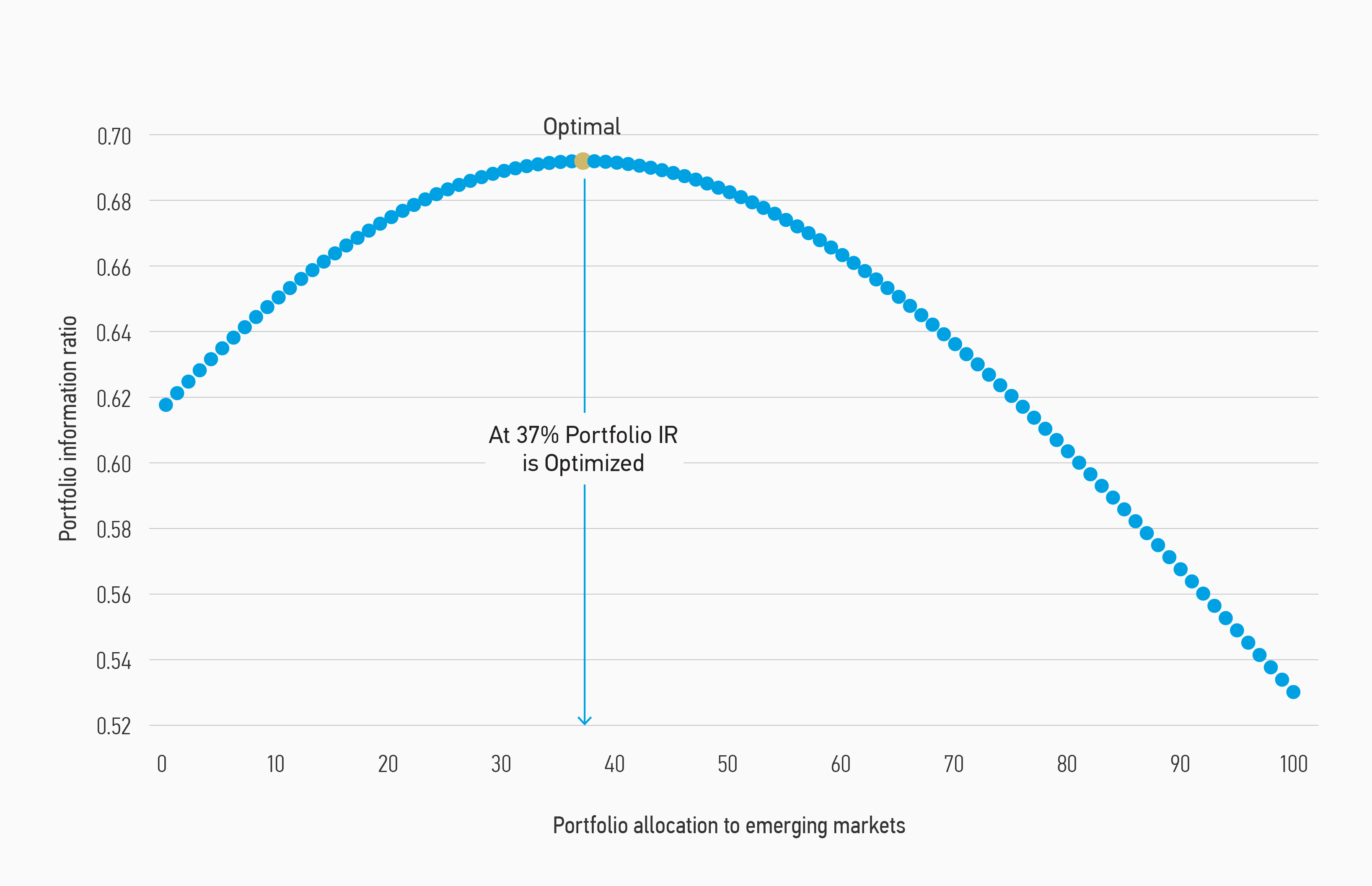

Есть и критики такого метода расчёта. Они считают, что ожидаемая доходность развивающихся рынков преувеличена, если использовать исторические данные с 1988 года, потому что этот период многие считали очень благоприятным для акций ЕМ. Так что морганы использовали свои внутренние исторические данные (пруфов не будет), восходящие к 1925 году. Как ни странно, такой расчёт показал, что за более длительный исторический период оптимальная доля акций развивающихся стран была еще выше — 37%.

Сколько вешать в граммах?

Мировая экономика — такая штука, где никто и никогда вам не даст ни единого точного ответа, и каждый эксперт ответ на самый простой вопрос растянет минут на 15, добавив кучу «но» и «если». Так и здесь — в зависимости от выбранной вами гипотезы, морганы порекомендуют вам вилку от 13% до 39% от портфеля :)

Существует также множество источников данных о том, сколько инвесторы имеют сейчас вложений в акции ЕМ в реальности.

База данных потоков EPFR, охватывающая 346 глобальных фондов акций, предполагает, что средние вложения фондов только на 6,4% будут в акциях ЕМ. Morningstar дает похожие данные: в среднем, фонды держат 7% в акциях ЕМ. Данные от некоей eVestment показывают 8,3%. Ясно, что этот диапазон от 6 до 8% значительно ниже, чем может предложить любая практическая теория: 39% при взвешивании по ВВП, 13-17% при взвешивании по фондовому рынку или 27-37%, предлагаемые методами современной портфельной теории.

Как обстоят дела в России?

Далее рептилоиды-морганы очень переживают за американцев, ведь несмотря на очевидные тренды, они страдают сильным home bias и имеют очень маленькую экспозицию на развивающиеся рынки.

Надо отдать должное, что мы тоже страдаем home bias! Кто-то по собственному желанию, собирая портфель из российских акций, кто-то (как я) исходит из доступности и дешевизны инструментов для инвестиций, отдавая преимущество российским акциям перед другими акциями. Не так уж просто (и точно недёшево) покупать турецкие или индонезийские акции, знаете ли!

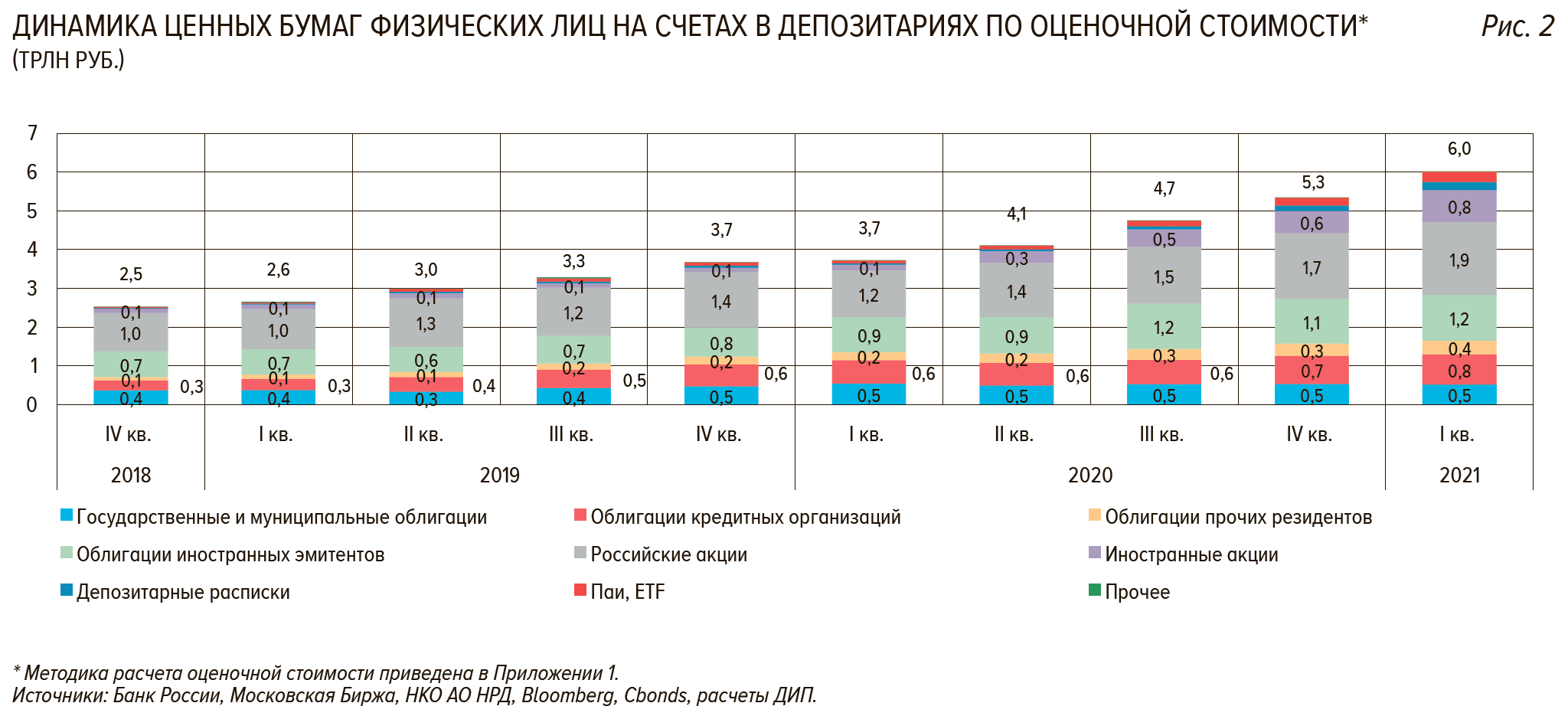

Мы не можем точно знать, сколько среди иностранных акций (800 млрд ₽ по сост. на 31.03.2021) россияне держат акций из стран развивающихся рынков (в основном, это могут быть китайские компании). Но даже если брать по самой нижней планке и считать, что все иностранные акции — это акции компаний с развитых рынков, то окажется, что мы с вами в среднем держим 70% (1,9 трлн ₽) в «домашних» российских акциях, которые относятся к развивающемуся рынку!

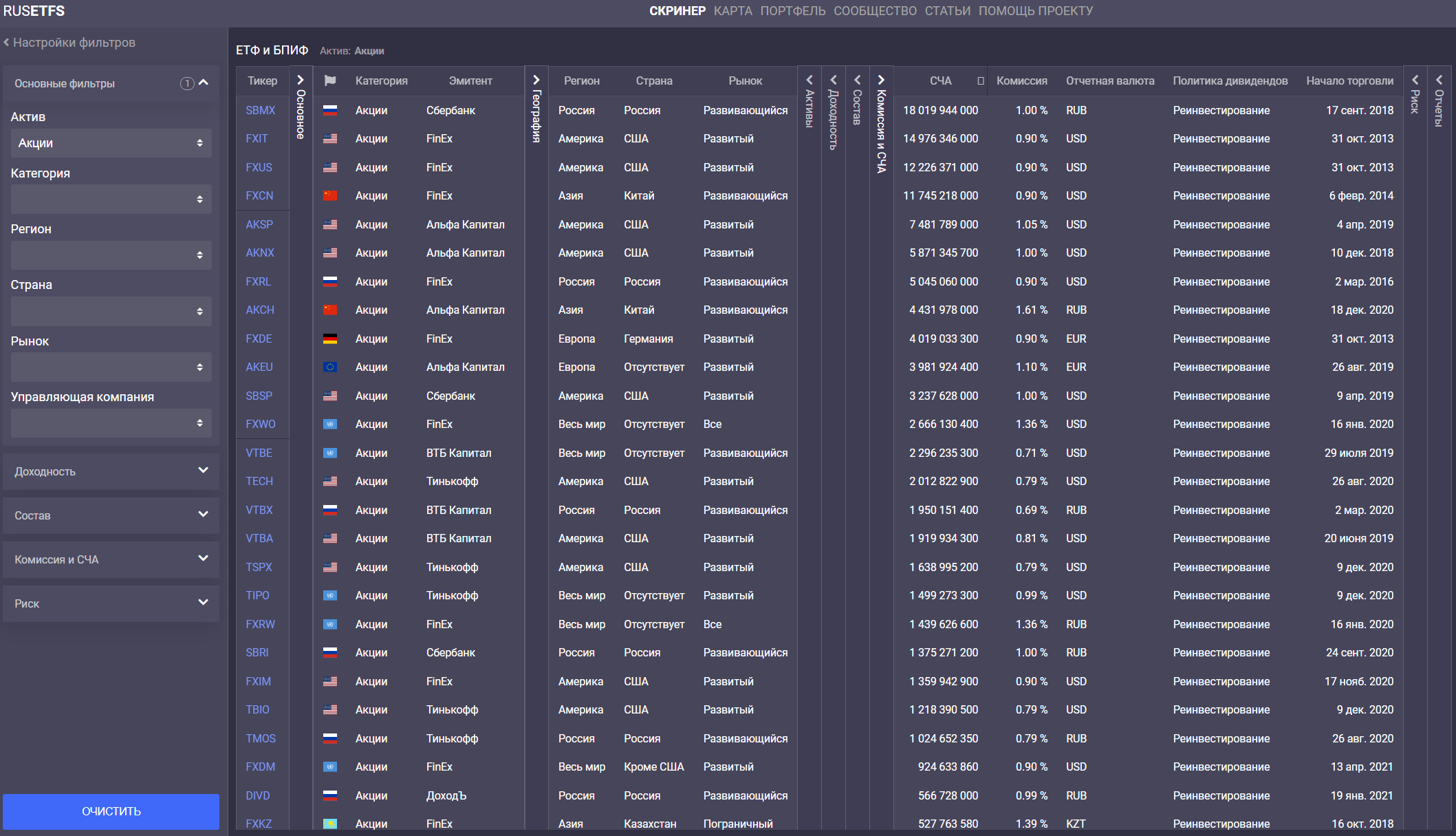

Можно взять данные с rusetfs по индексным фондам, и здесь россияне чуть холоднее относятся к «домашнему». Здесь уже есть возможность зафиксировать и китайские акции, прибавив их к развивающимся рынкам. Так, в БПИФ'ах и ETF'ах у россиян среди всех акций 57% — акции развитых рынков и 43% — акции развивающихся рынков! Что тоже зашкаливающе много. Так что, если пророчества морганов сбудутся, то среднестатистический долгосрочный инвестор из России будет иметь лучший результат, нежели среднестатистический долгосрочный инвестор из США.

Правда, следует признать один страшный факт, который может перечеркнуть надежду на светлое будущее. Мы покупаем в основном акции компаний из одной и той же страны, перспективы экономического роста которой вызывают сомнения у большинства прочитавших этот пост. И эта страна — не Китай.

Что есть на российских биржах?

Позвольте мне перечислить доступные на российской бирже любому из нас инструменты, представляющие предмет сегодняшнего разговора — акции развивающихся рынков:

- Широчайший пул российских акций. От сбербанков и газпромов до откровенного 💩 и институтов каких-то там клеток. Очень доступно. Очень понятно. Очень любимо российским инвестором. Но это всё одна страна, со своими особенностями, так что идём дальше.

- Китайские акции. Около 30 компаний на СПб бирже и 3 (три) — на Мосбирже. Это несколько крупных международных компаний, но есть и локальные китайские компании, причём в большинстве своём это айти и медиа-компании. Следует помнить, что это далеко не вся китайская экономика и даже не весь китайский фондовый рынок, а только маленький кусочек — компании, получившие листинг на американских биржах. Именно такие сейчас и добавляют. О допуске к торгам непосредственно китайских акций идут только разговоры — ещё с 2017 года.

- Акции компаний из других развивающихся стран. Их можно упомянуть отдельно, и это будет похожая на Китай ситуация. Компания разместила свои акции на американской бирже? Если да, то есть шанс, что она допущена и в России. Примеры от тайваньского TSMC до латиноамериканской MercadoLibre.

- Индексные фонды на отдельные страны и на развивающиеся рынки в целом. Широкий пул БПИФ'ов на российские акции, фонды на китайские акции, фонд на акции всех развивающихся рынков. У управляющих активами последнего работа очень сложная: есть две кнопки «купить ещё немного ETF iShares Core MSCI EM» (нажимают чаще) и «продать немного ETF iShares Core MSCI EM» (нажимают реже), после чего надо пойти приготовить кофе, удерживая с клиента 0,71% в год от стоимости всех активов.

- Большая надежда на конец года. И на американские индексные фонды, возможный допуск которых может перевернуть игру и дать нам хорошие возможности для качественного распределения активов.

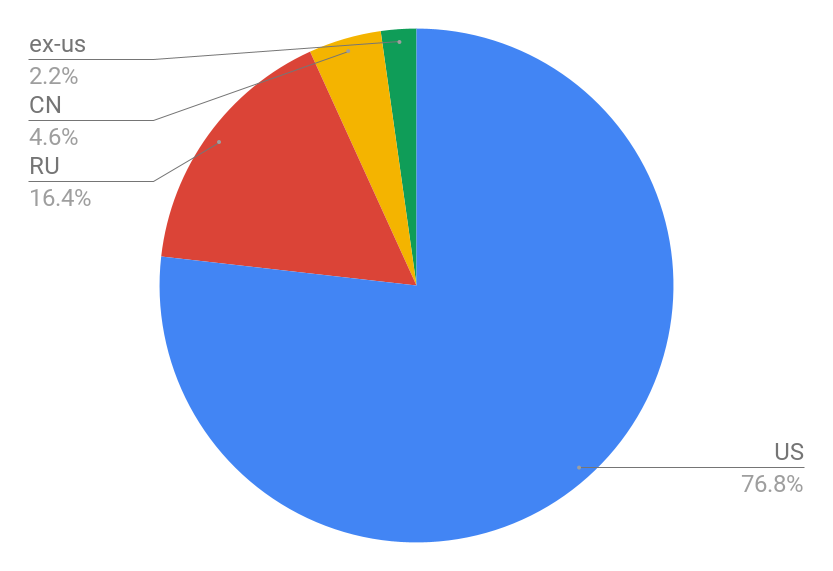

Что у меня?

Я упоминал в середине текста, что я распределяю активы интуитивно — я неуч.

Мои развивающиеся рынки:

Россия — 16,4%;

Китай — 4,6%;

Остальные — около 0,8% (в VXUS доля ЕМ = 26%, и ещё сюда попадают мои акции TSMC);

ИТОГО — 21,8%.

То ли мне везёт оказываться рядом с результатами массивных исследований, то ли интуиция меня не подводит, но сейчас доля акций развивающихся рынков среди всех акций в портфеле находится в середине озвученного морганами диапазона.

А значит, всё в порядке. Собственно, ради вот этого короткого вывода я эту простыню и написал.

Пост из моего скромного блога

- 17 июня 2021, 17:40

- 17 июня 2021, 17:58

- 17 июня 2021, 23:14

- 18 июня 2021, 08:02

- 20 июня 2021, 00:04

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- торговая война

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс