Маржин колл

В течении какого времени Брокер имеет право принудительно закрыть позиции Клиента после наступления нехватка ГО ???

- 21 августа 2020, 17:40

- |

Срочный рынок Московской биржи.

У кого какие условия по данному обстоятельству?

У всех вроде разные требования?

- комментировать

- Комментарии ( 23 )

★Трейдер и Надя.

- 21 августа 2020, 14:40

- |

«А я — Надя» — ответила она, очаровав его своей улыбкой.

Так в жизни Трейдера появилась Надежда!

Она была с ним всегда: и в радости, и в горе. В профите и в убытках. Он ласково называл её «Моя Надя». Да, она была действительно его! Она вдохновляла его держать прибыльную позицию и пересиживать убыточную. И всё бы хорошо, но однажды у Трейдера начал расти живот убыток. И, вроде, и раньше были убытки, но как-то, при ободряющем шёпоте Нади, всё обходилось, и цена шла в правильную сторону. Но тут всё пошло не так. Убыток рос, счет таял. Но Надя успокаивала: «Всё наладится. Всё будет хорошо!»

«Надя! Не может быть?! Убыток растет! Может стоп поставить?» — бормотал седеющий Трейдер.

«Растет живот убыток? Дорогой, приседания »пересиживание" помогает. А стопы — для трУсов! Ты же не трус?!" — спросила Надежда, отрешенно просматривая гардероб.

( Читать дальше )

Volfix + Binance = Margin Call

- 10 августа 2020, 12:07

- |

Всем привет!

Подключил API Binance в терминале Volfix, чтобы торговать непосредственно из терминала. Несколько дней все было в порядке, пока в один прекрасный момент я не попытался открыть сделку, но произошло нечто!

( Читать дальше )

Полюс, вспомним 2008?

- 27 июля 2020, 21:48

- |

Для чего брокерам дилерская лицензия

- 02 июля 2020, 12:56

- |

Нефть и хомяки (видео)

- 27 апреля 2020, 12:15

- |

Нефть и хомяки

- 23 апреля 2020, 22:32

- |

Сижу в паре телеграм-чатов, где ведутся обсуждения способов возмещения потерь пострадавшим на экспирации контракта CLJ0, наблюдаю за диалогами.

Не знаю, что двигало этими людьми. На что они рассчитывали, покупая контракт перед самой экспирацией? Насколько я знаю, есть негласное правило — за 2-3 дня до экспирации, переходить на следующий контракт и торговать уже там, или вовсе воздержаться от торговли. Также как и покупать на планке — тоже все знают, что это дополнительный риск. Данные по дате экспирации и по нижней и верхней границам ценового диапазона — общедоступная информация и указана в спецификации фьючерсного контракта. Тут даже не нужно было знать про возможность торговли в отрицательном диапазоне — хватало других факторов, чтобы воздержаться и просто не влезать.

Пытался там что-то донести им по этому поводу, в ответ только агрессия и поливание говном в стиле «РРРЯЯЯ ВОТ КОГДА САМ В ДОЛГИ ЗАЛЕЛЕШЬ ТОГДА МЫ НА ТЕБЯ ПОСМОТРИМ!!1», в общем походу сочли меня за тролля) хотя писал им очевидные вещи.

( Читать дальше )

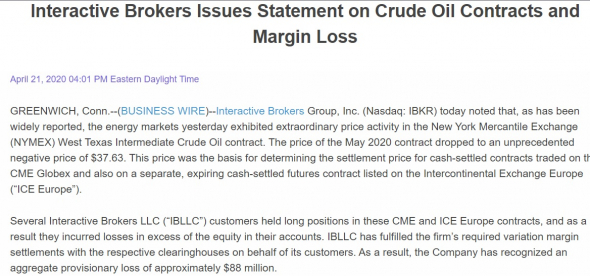

IB потерял 88 млн. долл. на нефти. Суперфизик в разы больше.

- 22 апреля 2020, 09:58

- |

IB взял на себя убыток клиентов, активы которых ушли в отрицательную зону. И сообщил, что в их софте не предусмотрена торговля инстументами по отрицательным значениям. Клиенты просто не могли закрыть позиции. Предстоят долгие разбирательства.

Наделавший шуму физик зафиксировал вчера порядка 20 — 25 млрд. руб. убытка на фортс. Не верю я в то, что такие большие деньги могут совершать такие глупости на рынке. Наверняка это была только часть какой-то сложной схемы. Многие считают, что таким образом этот персонаж выводит деньги из страны, показывая убыток в РФ и прибыль на Западе.

Напомню, что он на отскоке, когда все кричали — отличная возможность зашортить, в районе 34 долларов накупил 2 млн. контрактов. Примерно на 50 млрд.руб. Закрывался вчера в районе 20.

( Читать дальше )

Есть тут такие, кто ушел в шорте фьючерса нефти CLJ0 (CL-4.20) на экспирацию?

- 21 апреля 2020, 19:51

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал