Мировые рынки

Рубрика "Обзор Финансовых рынков" выпуск 4 - Манипуляция по нефти, Мечел-покупать?Падение доллара!

- 07 июня 2019, 10:15

- |

- комментировать

- Комментарии ( 0 )

Рубрика "Обзор Финансовых рынков" - Италия новый кризис! Аэрофлот - ловушка! ММВБ - новый максимум!

- 02 июня 2019, 10:50

- |

— События в Еврозоне, Италия новый кризис!;

— Торговые любезности США и Китая;

— Новые пошлины — новая торговое противостояние?;

— Индекс ММВБ очередной новый максимум;

— Газпром — что делать?;

— Аэрофлот сюрприз;

— Отчетность ПИК:

— Валютный рынок:

— Brent падение.

( Читать дальше )

Страх и Ненависть. 2019г. VS 2008г.

- 30 мая 2019, 14:34

- |

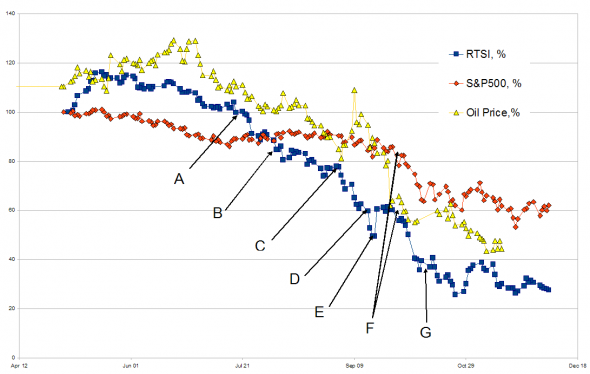

В 2008 году понимание возможных проблем стали очевидны в связи с августовскими событиями (осетино-грузинский конфликт). Почти одновременно с этим начала падать стоимость основного экспортного товара — нефти. Но события 08.08.08 продлились 3 дня, сильно валиться нефть стала только в сентябре.

( Читать дальше )

Рассылки вроде нет, а прогнозы бесплатные выходят.

- 30 марта 2019, 21:39

- |

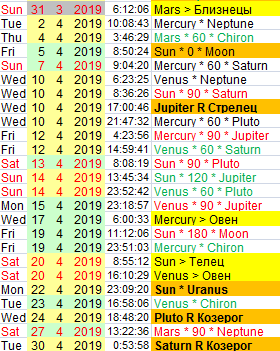

Но… бывает так, что одни расчеты показывают падение а другие рост.

Как будет в этот раз (разночтение или тотальное подтверждение), платные подписчики узнают.

А все остальные смотрят здесь, и прямо сейчас.

Правда интересно?

А как вам вид на график частично из этой же проекции?

( Читать дальше )

Перспективы 2019 года для трейдеров на мировых рынках

- 10 февраля 2019, 13:45

- |

www.youtube.com/watch?v=bHajFr7fbXc

Стратегия на мировых рынках акций 2019

- 04 февраля 2019, 13:05

- |

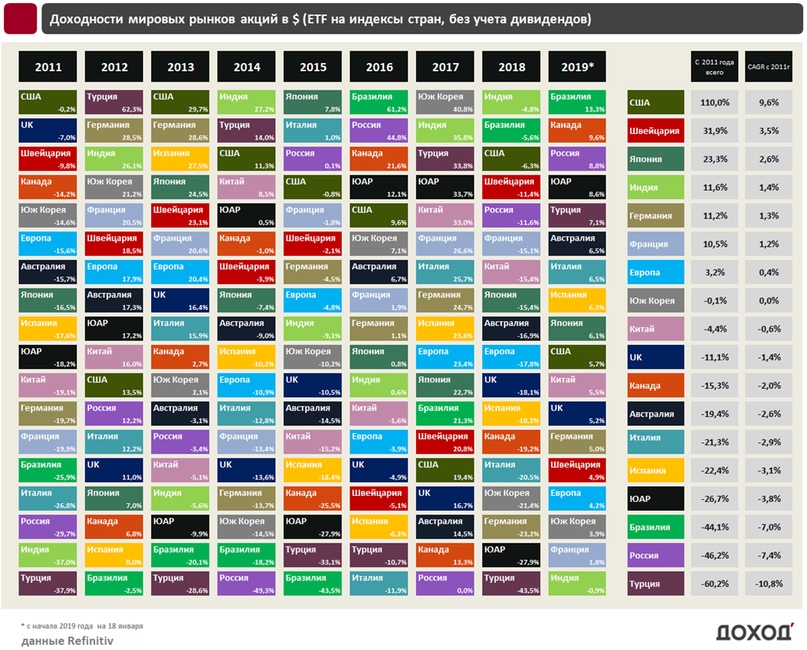

Доходности по итогам 2018 года

Индекс мировых акций MSCI World в 2018 году упал на 10,4%, что оказалось самым сильным снижением за 10 лет. Впервые с 2011 года все индексы крупнейших рынков акций оказались в минусе. На негативные настроения инвесторов повлияли прогнозы по сокращению темпов роста выручки и прибыли крупнейших компаний США. Увеличение процентных ставок со стороны ФРС, привело к росту стоимости доллара, что сказалось на ослаблении валют развивающихся рынков и снижению стоимости их индексов акций в долларовом выражении.

США

Рост ВВП и рынок акций

( Читать дальше )

Торговые войны начали перетекать в финансовые

- 30 октября 2018, 18:49

- |

Основной тезис — текущее снижение фондовых площадок не обуславливается состоянием мировой экономики, которое продолжает рост.

Общая ситуация

Акции и облигации перестали падать синхронно. Началось бегство капиталов в защитные активы вроде доллара и облигаций. Товарные рынки снижались намного слабее акций. Реальная экономика пока не показывает признаков останова роста.

Поскольку вложить файл на данном ресурсе нельзя, то даю ссылку.

https://univer.ru/details/weekly-reviews/Torgovye-vojny-nachali-peretekat-v-finansovye/

Внизу ссылки есть PDF файл, где есть графики и пристойный вид.

Торговые войны начали перетекать в финансовые

- 30 октября 2018, 16:34

- |

Общая картина.

Акции и облигации перестали падать синхронно. Началось бегство капиталов в защитные активы вроде доллара и облигаций.

Товарные рынки снижались намного слабее акций. Реальная экономика пока не показывает признаков остановок роста.

Акции.

Коррекция продолжилась.

Каких-то конкретных новых причин на неделе не было. Это проявление долгосрочных и среднесрочных тенденций: торговые войны, ужесточения монетарных политик во всем мире, проблемы в Евросоюзе в виде брексита (жесткого сценария видимо избежать не получится) и планов нарушить фин. дисциплину Италией.

По технике расстояние от максимумов до 200 дневной средней уже почти сравнялось с длиной нырка вниз от скользящей. Другими словами, технический импульс уже почти исчерпал себя. А тут аккурат на подходе годовые минимумы на уровнях около 2600. пробитие которых будет означать, что проблемы надолго. Но будем надеяться, что до этого не дойдет.

По этому поводу в СМИ уже промелькнуло несколько зарисовок на тему, насколько символично, что первоначальной порыв от американской налоговой реформы Д. Трампа в начале года полностью выдохся. И теперь экономика вернулась на исходные позиции, откуда бежала. Другими словами, шоу Трампа и гипноз от этого шоу окончилось.

( Читать дальше )

Рост подошел к КОНЦУ

- 28 октября 2018, 21:54

- |

Ну вот и американский биржевой индекс S&P 500 ушел в минус с начала года, присоединившись к своим коллегам из Китая, Германии и Японии. На самом деле ничего удивительного здесь нет. Ранее уже подробно писал в телеграм-канале про причины (t-do.ru/MarketDumki/610), которые способствовали росту рынков с 2009 года. Исключительно благодаря печатному станку и нулевым ставкам от ФРС, ЕЦБ и Банка Японии происходил этот рост на рынках. Но в этом году всё поменялось. ФРС вовсю повышает ставку и что не менее важно, проводит программу количественного ужесточения. Т.е. американский центральный банк изымает из системы ранее «напечатанные» доллары. С начала года баланс ФРС сократился более чем на 300 млрд $ (ранее на эту тему t-do.ru/MarketDumki/705). Можно сколько угодно говорить про растущие прибыли корпораций и т.д., но рынок растет тогда, когда на него приходят новые деньги. А т.к. денег становится меньше и они еще существенно стали дороже (

( Читать дальше )

Стратегия на мировых рынках акций. Осень 2018

- 08 октября 2018, 17:40

- |

Как оценить ожидаемую доходность рынка акций

Исследования показывают, что среди всех фундаментальных индикаторов наилучшей способностью предсказывать будущую доходность фондовых рынков обладают показатели отношения текущей капитализации к прибыли компаний: P/E и CAPE. Когда эти мультипликаторы значительно увеличиваются в величине, это сигнализирует об «иррациональном оптимизме» инвесторов, который затем приводит к разочарованию и падению стоимости акций. Низкие мультипликаторы говорят о пессимизме участников рынка.

Таким образом, индикаторы P/E и CAPE выше исторически средних уровней занижают ожидаемую доходность рынков, ниже — повышают. Отметим, что правило применимо к долгосрочным доходностям, то есть, начиная от горизонта в 5 лет. В краткосрочном периоде ни один из фундаментальных индикаторов не способен объяснить поведение рынков акций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал