Моск Биржа ММВБ-РТС

Картина на 26.03

- 26 марта 2024, 21:42

- |

Индекс Мосбиржи все еще тестирует 3300 п. снизу.

Как будто бы, отсутствие плохих новостей может дать индексу подняться повыше.

Но легушачий любитель бабушек Макрон слишком активно муссирует ввод французских войск на Украину. И это все может обвалить котировки просто в дно...

Будем наблюдать…

Что радует:

Индекс МосБиржи накануне прибавил 0,4%.

Казалось бы, немного. Однако в контексте событий имеем полный выкуп глубокой просадки рынка: от локального дна 22 марта у 3226 п. до 3286 п. по закрытию вечерки понедельника.

По сути, индекс вернулся к значениям до объявления пятничной ставки ЦБ в 13:30 МСК.

И это сильный позитивный паттерн.

Рубль за Доллар на отметке 92,5.

Всем нужно понять и принять, что рынок (особенно РФ) сплошь новостной и пока фундаментал стоит в стороне… разогнать и пощупать дно, могут на любой шумной новости

Поэтому не отвлекаемся от повестки

📌 Финграмм Подписаться

Поддержи канал молодой канал в telegram подпиской)

Заранее, огромное спасибо!

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Мосбиржи примет решение по предварительной рекомендации о дивидендах за 2022 г

- 09 марта 2023, 11:51

- |

Наблюдательный совет Мосбиржи примет решение по предварительной рекомендации о дивидендах за 2022 г.

🤔Восходящий тренд, с плоскими откатами и формированием локальных уровней. Может сработать — покупай на ожиданиях, продавай на фактах, после хорошего подъема инвесторы захотят зафиксировать прибыль.

С октября месяца Бумага выросла с 70 рублей до 123, а за последние 3 недели рост составил 20 рублей. Для выплаты вам дивидендов необходимо, чтобы совет директоров рекомендовал дивиденды и дату закрытия реестра.

‼️Уточняется, что годовое общее собрание акционеров пройдет 27 апреля в заочной форме.

👉Больше в телеграм подписывайтесь, что бы получать идеи первым

#MOEX

Вот чего теперь жду от акций СБЕРа

- 18 января 2023, 14:26

- |

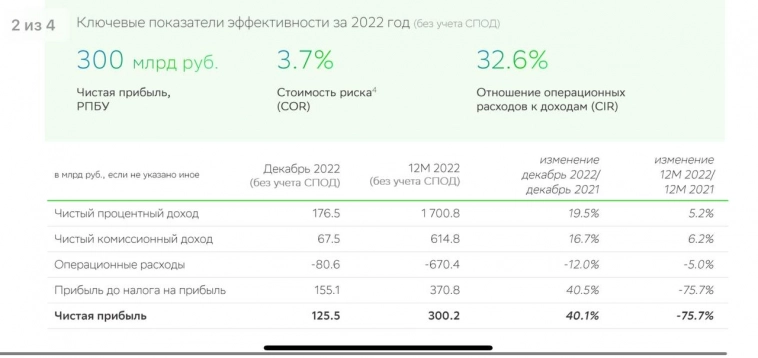

Был опубликован отчёт, из которого следует, что банк заработал за 2022 год 300 млрд рублей чистой прибыли, а в декабре прибыль оказалась на 40% больше, чем в декабре 2021 года.

Понятно, что первое полугодие было ужасным, но важнее сейчас смотреть за динамикой восстановления. Здесь она вопросов не вызывает.

Про дивиденды пока ни слова, но я уверен, что это вопрос времени! Помним, что более 50% доли у государства. Деньги там сейчас нужны. НДПИ и дивиденды – способ пополнить казну.

Из позитива — начинает работать в Крыму, ранее не мог официально осуществлять деятельность из-за риска санкций. Сейчас уже терять нечего!

( Читать дальше )

Обзор Нефти, Золота, Доллара, ММВБ 18.10.22

- 18 октября 2022, 10:39

- |

Как и обещал, сегодня обзор по основным инструментам. Сразу к делу, впрочем как всегда)

Нефть.

Нефть ждет ждет отскока и момента чтобы уйти вверх. Сейчас находится в середине канала 96-88. В телеграмме были озвучены цифры 89-90, когда нефть была 95, дошли до 90.8. Вариант ухода вниз сохраняется, хоть вероятность немного и упала, быки держат отметку 91. Если спот уйдет к отметкам 94-95 это в общем-то будет означать, что нефть готова выйти из боковика и цели выхода как и писал ранее в районе 100. Как итог — работа от лонга, шорт тут не вариант.

Золото.

Золото аналогично в центре канала 1700-1550. Прошлый минимум 1615 это не нижняя его граница. Как писал в телеграмме — это означает, что быки нацелены на рост. Уход ниже этого уровня будет означать сдачу позиций. Т.е. даже если мы коснемся 1615 или недобьем пары пунктов — картины на рост это не сломает. По ощущениям готовится вылет выше 1700. Нужно смотреть за индексом доллара, сейчас он в коррекции и смотрит вниз, драги на этом будут расти.

( Читать дальше )

Проблемы индексного инвестирования (на примере индекса Мосбиржи)

- 19 сентября 2022, 09:51

- |

Добрый день!

Решил поделиться мыслями и ума попытать.

Итак, допустим, мне нравится сама идея индексного инвестирования. Не хочу тратить время на торговлю, вникать в конкретные бумаги и т.д., но готов покупать паи индексных фондов, которые имеют низкие издержки.

Ситуация до 24.02: завел брокерский счет в гос. банке (Сбербанк, ВТБ), покую паи дочерней компании (ВТБ Капитал и Сбербанк). Итого: вся инфраструктура завязана на системообразующие гос. банки (которые точно спасут) + Мосбиржу (в лице депозитария НРД)

Ситуация после 24.02: счета так и остались в гос. банках, но УК фондов переименовали (вывели) в иные юр. лица: ВИМ Инвестиции и УК Первая. Можно себя успокаивать, что ничего не поменялось, скорее всего банки, как и прежде, контролируют эти компании, но зерно сомнения уже закралось, ибо УК Первая не равно Сбербанк.

Таким образом, первая проблема – объективное (или субъективное?) снижение надежности участвующих в процессе компаний.

Идем дальше… Попробовал посчитать ошибку слежения фондов EQMX (VTBX) и SBMX. Брал дни с низкой волатильностью на расстоянии 1-2 года друг от друга и считал отклонение от Индекса ММВБ полной доходности брутто. Данные по стоимости пая брал как с сайтов УК, так и с торгов. В итоге получилось отклонение от 1,2 до 1,5% в год от базового индекса, а должно быть от 0,69% до 1% в год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал