НЛМК

Отчет НЛМК. Поверхностный дилетант-разбор отчета за 3 квартал.

- 22 октября 2020, 12:46

- |

Примечательно: акции НЛМК практически на исторических хаях сегодня.

Посмотрел отчет. Есть позитивные и негативные моменты.

Из позитивного: продажи чуть-чуть растут, цены восстанавливаются. Загрузка мощностей близка к 100%. Кризисом совершенно не пахнет.

Из продаж где-то 54% экспорт в деньгах. По объемам только 40% экспорт.

более 2/3 спроса в России — это стройка. У стройки всё хорошо сейчас. Так что тут пока можно ждать что все будет ок.

Из негативного: прибыль выросла благодаря бумажным статьям. Чистая 23 ярда. Это в 4 раза больше чем во 2 квартале. Это в 2 раза ниже рекордного 3 квартала 2018 (42 ярда). Причем акции сейчас стоят столько же, сколько и в 3 квартале 2018! При

этом однозначно можно говорить, что фундаментальные метрики у компании хуже, чем 2 года назад. Возможно, участники рынка, в отличие от того времени, считают, что дальше компанию ждет позитивный тренд по прибыли, потому что пока видно, что конъюнктура рынка все-таки улучшается.

Если смотреть на EBITDA 3кв20, то она такая же как и во 2 квартале. Причина роста прибыли: курсовые разницы и доля в совместных предприятиях дали +18,5 млрд к чистой прибыли относительно 2 квартала.

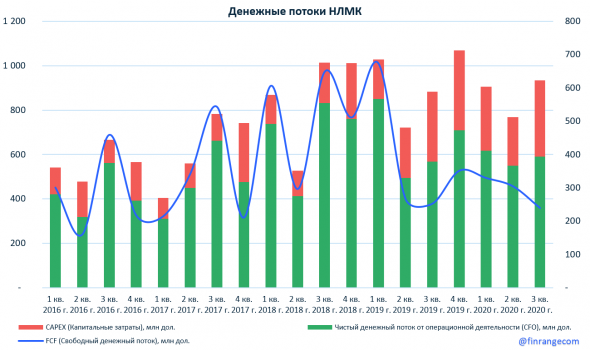

А вот свободный ден. поток (FCF) снизился на 21%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

Сезонное замедление на внутреннем рынке может повлиять на спрос НЛМК к концу 2020 года - Промсвязьбанк

- 22 октября 2020, 12:23

- |

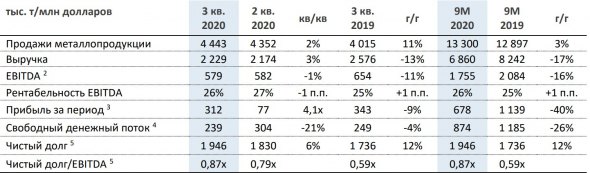

НЛМК сократила в III квартале EBITDA на 1% кв./кв., до $579 млн. Выручка компании составила $2,229 млрд (+ 3% кв./кв.). FCF компании на конец III квартала находился на отметке $239 млн против $304 млн кварталом ранее. Инвестиции группы в прошлом квартале повысились на 57%, до $344 млн. Чистый долг за квартал вырос на 6%, до $1,946 млрд, соотношение чистый долг/EBITDA на конец III квартала составило 0,87х против 0,79х кварталом ранее.

Результаты компании вышли слабее ожиданий. Расширение ценовых спрэдов и обесценение рубля позволили нивелировать отрицательный эффект от аварии на Стойленском ГОКе в сентябре, которая привела к снижению доли собственного железорудного сырья в потреблении НЛМК, а также к сокращению продаж концентрата третьим лицам. Без учета этих факторов EBITDA могла бы составить $639 млн против факта в $579 млн. В своих прогнозах НЛМК отмечает, что пандемия Covid-19 и сезонное замедление на внутреннем рынке способны повлиять на спрос и цены в последние месяцы текущего года. Позитивным моментом стал размер объявленных дивидендов за 3й квартал – 6,43 руб./акция.Промсвязьбанк

НЛМК компенсировала свое отставание щедрыми дивидендами - Атон

- 22 октября 2020, 10:27

- |

Выручка увеличилась до $2 229 млн (+3% кв/кв) на фоне роста продаж стальной продукции на 2%. Показатель EBITDA составил $579 млн (-1% кв/кв) из-за потерь производства в период восстановления конвейерной галереи на Стойленском ГОКе в сентябре. Рентабельность EBITDA составила 26% (-1 пп кв/кв). Свободный денежный поток достиг $239 млн (-21% кв/кв) в связи с ростом капзатрат из-за второй очереди ремонтов доменного и сталеплавильного производств на Липецкой площадке. Чистая долговая нагрузка по состоянию на конец 3К20 составила 0.9x, и компания рекомендовала выплатить дивиденды за 3К20 в размере $500 млн. НЛМК отметила, что на фоне роста спроса на сталь мировые производители начали возобновлять производство, и средняя загрузка мощностей в мире достигла более 80%, т.е. возвращается к докризисным уровням.

Результаты НЛМК оказались чуть хуже консенсус-прогноза — на 2% в части выручки и на 4% в части EBITDA. Однако отставание было компенсировано очень щедрыми дивидендами, которые превысили FCF за период более чем в два раза, обеспечив доходность 3.7% — 6.43 руб. на акцию, включая 3.21 руб. на акцию, которые призваны компенсировать снижение дивидендов в 4К19. Дата закрытия реестра — 29 декабря. Мы сохраняем рейтинг ВЫШЕ РЫНКА по НЛМК, которая торгуется с форвардным консенсус-мультипликатором EV/EBITDA 5.7x против среднего значения 5.2x у российских сталелитейных компаний.Атон

Значимых драйверов для дальнейшего роста акций Северстали и НЛМК пока нет - Фридом Финанс

- 22 октября 2020, 10:20

- |

Консенсус-прогноз предполагает, что выручка составила около $1565 млн, EBITDA достигла $350 млн, а прибыль — $150 млн. Снижение продаж в отчетном периоде обусловлено преимущественно падением объемов производства из-за ремонта доменной печи. В четвертом квартале выпуск продукции может сократиться на фоне сезонных колебаний.

Северсталь (-0,22%) опубликует финансовые результаты за третий квартал.

Консенсус-прогноз закладывает выручку на уровне около $1900 млн, EBITDA на отметке $630 млн, а прибыль в размере $375 млн. Котировки компании на максимуме за год. Северсталь на сегодня уступает в капитализации НЛМК.

По нашему мнению, акции обоих гигантов достигли целевых уровней и в текущем квартале значимых драйверов для дальнейшего роста не просматривается. Однако эти бумаги будут выглядеть лучше рынка на фоне высокой финансовой устойчивости и дивидендов.Ващенко Георгий

ИК «Фридом Финанс»

НЛМК. Разбор фин. отчета за 3 кв. и 9 месяцев

- 22 октября 2020, 01:02

- |

Вышел отчет по МСФО за 3 квартал, но мы попробуем оценить результаты за 9 месяцев в целом.

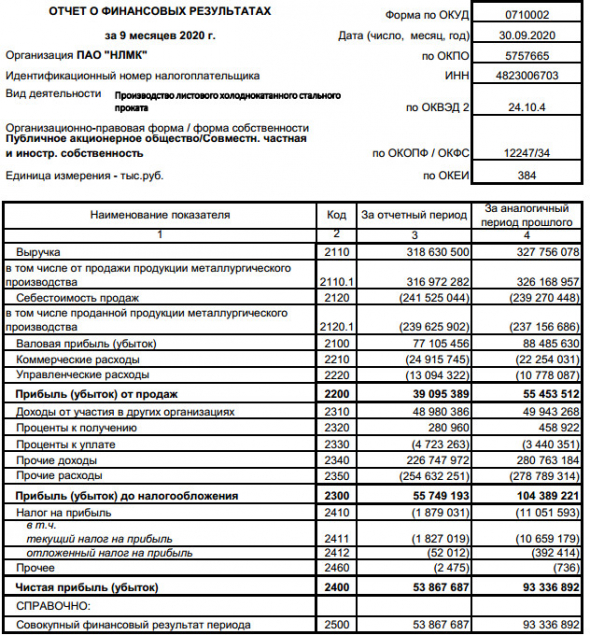

Выручка снизилась на (17% г/г) до $6,9 млрд. Негативным фактором стали более низкие цены на продукцию по сравнению с прошлым годом и рост реализации полуфабрикатов.

EBITDA снизилась на (16% г/г) до $1,8 млрд. Рентабельность EBITDA составила 26%.

Чистая прибыль снизилась на (40% г/г) до $678 млн. На чистую прибыль оказали влияния бумажные списания во 2 квартале в том числе.

Свободный денежный поток снизился на (26% г/г) до $874 млн.

Чистый долг подрос на 12% г/г до $1,9 млрд.

( Читать дальше )

Пора вспоминать металлургов?

- 21 октября 2020, 20:42

- |

В России 60–70% потребления стали – это строительство.В общемировом масштабе этот показатель чуть слабее, но все равно крайне существенен — 50%. Введение (и последующее продление) льготной ипотеки будет сильно помогать не только девелоперам, но и смежным отраслям; черная металлургия одна из них.

Ключевые игроки в российском секторе НЛМК, ММК, Северсталь. Еще есть и Evraz, торгующийся в Лондоне. На форуме НЛМК активно обсуждается финансовый отчет, так что придется поповторять самого себя, но еще постараюсь сконцентрироваться на различиях в «большой тройке» российских металлургов. НЛМК, Северсталь — вертикально интегрированные металлургические компании с хорошей диверсификацией рынков сбыта продукции. Правда у

( Читать дальше )

НЛМК: финансовые результаты за III кв. 2020 г. по МСФО. Дивиденды больше FCF

- 21 октября 2020, 19:20

- |

НЛМК опубликовала финансовые результаты за III кв. 2020 г. по МСФО. Выучка компании за отчётный период сократилась 13% по сравнению аналогичным периодом прошлого года – до $2229 млн. Чистая прибыль снизилась на 9% – до $312 млн. Снижение финансовых результатов обусловлено падением цен на металлопродукцию и увеличением доли полуфабрикатов в структуре продаж.

Свободный денежный поток НЛМКза III кв. 2020 г. снизился на 4% по сравнению с III кв. 2019 г. – до $239 млн на фоне запланированного роста капитальных затрат. При этом, совет директоров металлурга рекомендовал выплатить дивиденды за III кв. 2020 г. в размере $500 млн – это более чем в 2 раза больше FCF. В результате чего, компании скорее все придётся увеличить долговую нагрузку, что не есть хорошо!

( Читать дальше )

НЛМК – Прибыль мсфо 9 мес 2020г: $678 (-40% г/г), Прибыль рсбу 9 мес: 53,868 млрд руб (-42% г/г)

- 21 октября 2020, 13:39

- |

НЛМК – рсбу/ мсфо

5 993 227 240 акций

nlmk.com/ru/about/governance/equity-securities/

Капитализация на 21.10.2020г: 1,035.51 трлн руб

Общий долг на 31.12.2017г: 219,174 млрд руб/ мсфо 250,581 млрд руб

Общий долг на 31.12.2018г: 242,338 млрд руб/ мсфо 285,587 млрд руб

Общий долг на 31.12.2019г: 234,071 млрд руб/ мсфо 280,841 млрд руб

Общий долг на 30.06.2020г: 278,241 млрд руб/ мсфо 352,274 млрд

Общий долг на 30.09.2020г: 330,844 млрд руб/ мсфо $4,905 млрд

Выручка 2017г: 410,032 млрд руб/ мсфо 5887,146 млрд руб

Выручка 9 мес 2018г: 369,107 млрд руб/ мсфо $9,033 млрд

Выручка 2018г: 493,829 млрд руб/ мсфо 756,222 млрд руб

Выручка 9 мес 2019г: 327,756 млрд руб/ мсфо $8,242 млрд

Выручка 2019г: 421,816 млрд руб/ мсфо 683,608 млрд руб

Выручка 9 мес 2020г: 318,631 млрд руб/ мсфо $6,860 млрд

Прибыль 9 мес 2017г: 43,579 млрд руб/ Прибыль мсфо $1,023 млрд

Прибыль 2017г: 109,466 млрд руб/ Прибыль мсфо 84,782 млрд руб

Прибыль 9 мес 2018г: 67,524 млрд руб/ Прибыль мсфо $1,734 млрд

Прибыль 2018г: 117,589 млрд руб/ Прибыль мсфо 140,459 млрд руб

( Читать дальше )

НЛМК дивиденды за 9 мес 6,43 рубля на одну обыкновенную акцию

- 21 октября 2020, 11:14

- |

Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 29 декабря 2020 года.

ВОСА — 18 декабря 2020 года.

закр реестра ВОСА — 23 ноября 2020 года

сообщение

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал