НОВАТЭК

Конвульсии Мечела и ВТБ в итогах недели

- 24 мая 2021, 09:29

- |

Индекс Мосбиржи на нейтральном внешнем фоне завершил прошлую неделю +0,63%. 3600 п. выступил отличным уровнем, чтобы оттолкнуться от него. Теперь остается дождаться реализации сценария. Надеюсь внешние факторы не помешают быкам преодолеть исторический максимум Индекса. Скорый дивидендный сезон поддержит позитив.

Нефть третью неделю подряд откатывается от $70. Технически остается шанс на преодоление уровня сопротивления, но чем дольше цена стоит под ним, тем больше шансов на сильный откат. Внешний фон скудный, не предполагает повышенной волатильности.

Доллар продолжает торговаться в зоне поддержки на 73-74 рублях. ЦБ плотно зажал валюту и не дает разгуляться спекулянтам. Прокол вниз до 72 рублей на позапрошлой неделе намекает на потенциально-возможный поход на эти значения. Из «валютных» активов по-прежнему держу ETF FXRU, а вот от Сургутнефтегаза преф начал потихоньку избавляться.

Остальной нефтегазовый сектор закрыл прошлую неделю разнонаправленно. Газовые представители растут, Газпром добавляет 3,9%, Новатэк 2,7%. Нефтяники корректируются, Лукойл -3,6%, Роснефть -3,4%. А вот у Сургута свои драйверы роста, плюс 2,7%. Это наварное была самая простая идея в 2020 году. Вполне доволен результатом.

В лидеры роста залетели привилегированные бумаги Мечела, плюс 34,1%. По итогам 1 квартала черному металлургу удалось заработать 8 ярдов прибыли, против убытка годом ранее. Это ориентирует нас на двузначные дивиденды, но забегать вперед я бы не стал. Напомню, соотношение чистый долг/EBITDA до сих пор космическое 6,9х. Я такие компании отправляю скорее в топку, вместе с космическим Virgin Galactic. Любые подскоки считаю временным эмоциональным явлением, не имеющим ничего общего с долгосрочными инвестициями.

Золотодобытчики полноценно ожили и добавляют за неделю: Polymetal +7,1%, Полюс +5,4% и даже Селигдар растет на 2+%. В одиночестве Петропавловск -1,6%. Бумаги компании я не рассматриваю из-за токсичной структуры акционеров. Однако, технически сейчас выглядят чуть лучше. Зона поддержки может вытолкнуть котировки к 29 рублям за расписку.

В числе аутсайдеров оказались бумаги ВТБ. Кто бы мог подумать… После неадекватного роста без фундаментальных причин, акции банка ушли в коррекцию. Помогали в этом и новости о продаже Трастом своего пакета ВТБ. Причем размещение прошло с дисконтом порядка 9%. Токсичное руководство во всей красе. Чего не скажешь о Сбере. Префы банка умудрились прибавить 0,5% за неделю, набираясь сил перед рывком на закрытие дивидендного гэпа.

На прошлой неделе разобрал Mail,

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

НОВАТЭК - мой фаворит. Манипуляции в Русагро. Не пора ли покупать Китай?

- 23 мая 2021, 12:37

- |

Сегодня поговорим о новостных вбросах и манипуляциях в акциях Русагро, разберем Новатэк и решим, не пора ли покупать китайские активы. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 20.05.21:

( Читать дальше )

Новатэк - то что нужно российскому инвестору

- 20 мая 2021, 09:52

- |

Компания всегда была моим любимчиком, но не всегда находится у меня в портфеле. После удачных инвестиций в 2018 году я благополучно закрыл позицию прибылью в 2020 и ненадолго забыл ее. Точнее, я продолжил изучать отчетности, но вот за ценой не поспевал. В этой статье хочу изучить отчет за 1 квартал 2021 года компании и решить, стоит ли сейчас добавлять компанию в свой инвестиционный портфель.

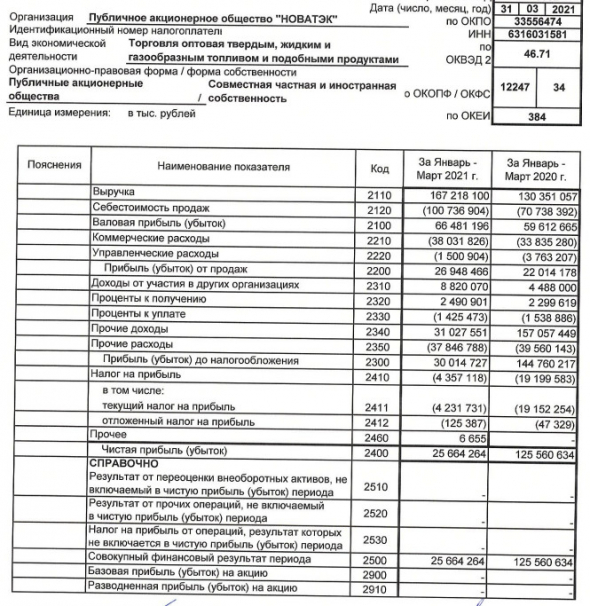

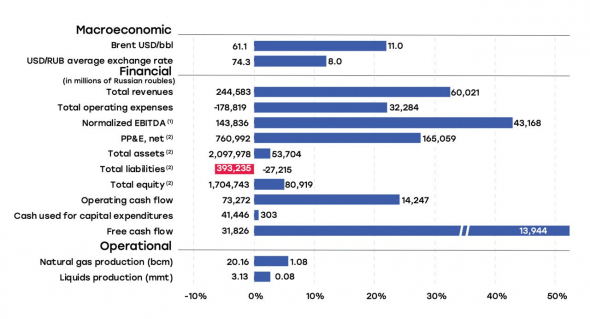

В первом квартале 2020 года еще не было заметно влияние пандемии, поэтому обзор будет довольно референтным. Выручка компании в первом квартале 2021 года увеличилась на 32,5% до 244,6 млрд рублей. Основным драйвером служит рост цен на углеводороды. Холодная зима и увеличение добычи газа позитивно влияют на результаты.

Положительная динамика цен продолжиться и далее. Минэкономразвития ожидает среднюю цену в 2021 году на уровне $200,7 за 1 тыс. кубометров, против $131,6 в 2020 году. На 2023 и 2024 годы прогнозы скромные, на уровне в $179,9. Но до этого еще дожить надо.

Операционные расходы также растут, но более медленными темпами. За первый квартал они составили 178,8 млрд рублей, увеличившись на 22%. Курсовые разницы пока еще снижают прибыль, но уже во втором полугодии увидим обратный эффект. Чистая прибыль Новатэка составила 69,6 млрд рублей, против убытка годом ранее.

Новатэк продолжает активно развивать свой совместный проект с Total «Арктик СПГ-2». Наращивает и перевалку СПГ. Уже в 2023-2024 году ожидается круглогодичная навигация по Северному морскому пути, что добавит эффективности проекту.

Новатэк подтверждает звание быстрорастущей газовой компании. Умение руководства сдерживать рост операционных расходов значительно повышает рентабельность, и дает основание предполагать дальнейший рост бизнеса. Для меня абсолютно понятно, что Новатэк должен попасть в портфель любого российского инвестора, остается только найти приемлемую точку входа.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

Ямал СПГ (Новатэк) - Прибыль 1 кв 2021г: 45,014 млрд руб против убытка 308,635 млрд руб г/г

- 19 мая 2021, 14:53

- |

Ямал СПГ – рсбу/ мсфо

(Новатэк-50,1%, Total-20%, CNPC-20%, Фонд Шелкового Пути-9,9%)

Общий долг на 31.12.2018г: 2,125.14 трлн руб/ мсфо 2,134.28 трлн руб

Общий долг на 31.12.2019г: 1,846.38 трлн руб/ мсфо 2,154.60 трлн руб

Общий долг на 31.12.2020г: 2,222.42 трлн руб/ мсфо 2,645.89 трлн руб

Общий долг на 31.03.2020г: 2,200.29 трлн руб

Выручка 2018г: 182,360 млрд руб/ мсфо 181,835 млрд руб

Выручка 1 кв 2019г: 73,163 млрд руб

Выручка 6 мес 2019г: 113,418 млрд руб/ мсфо 150,480 млрд руб

Выручка 9 мес 2019г: 171,816 млрд руб

Выручка 2019г: 246,258 млрд руб/ мсфо 324,018 млрд руб

Выручка 1 кв 2020г: 77,609 млрд руб

Выручка 6 мес 2020г: 115,651 млрд руб/ мсфо 161,487 млрд руб

Выручка 9 мес 2020г: 152,592 млрд руб

Выручка 2020г: 228,157 млрд руб/ мсфо 328,640 млрд руб

Выручка 1 кв 2021г: 80,893 млрд руб

Убыток 2018г: 172,626 млрд руб/ Убыток мсфо 153,401 млрд руб

Прибыль 1 кв 2019г: 155,431 млрд руб

Прибыль 6 мес 2019г: 174,488 млрд руб/ Прибыль мсфо 135,582 млрд руб

( Читать дальше )

Озвученные планы Новатэка в целом соответствуют стратегии - Атон

- 18 мая 2021, 13:31

- |

Вчера, 17 мая, состоялась встреча члена совета директоров, председателя правления НОВАТЭКа Леонида Михельсона с президентом РФ Владимиром Путиным. Среди ключевых моментов встречи отметим следующие: 1). Компания подтверждает запуск первой линии проекта Арктик СПГ-2 в 2023, второй — в 2024, а третья линия может быть запущена уже в 2025 (ранее запуск ориентировочно планировался на 2026); 2) Компания планирует начать круглогодичную навигацию по Северному морскому пути в Арктике в 2023-2024 (сейчас СМП эксплуатируется только 8 месяцев в году); 3). Уровень локализации производства на Арктик СПГ составляет около 30%, на Ямал СПГ ожидается более 50%, а на последующих проектах компания планирует достичь уровня локализации не менее 70%.

Озвученные планы в целом соответствуют стратегии компании, заявление о возможном запуске 3-й линии проекта Арктик СПГ 2 на год раньше первоначального срока прозвучало умеренно позитивно.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 18 мая 2021, 08:22

- |

Драгоценность металла: ждет ли нас «вечный» рост цен на сырье

Повышение цен на мировом рынке на все виды сырьевых товаров, включая нефть, металлы и продовольствие, стало невозможно игнорировать. Аналитики по всему миру предупреждают о наступлении «суперцикла», когда сырье почти всех наименований будет дорожать долгие годы, возможно даже десятилетия. Для России это означает ускорение экономического роста и увеличение доходов бюджета — но и проблему инфляции, которая становится всё более заметной. С другой стороны, есть подозрения, что на сей раз за подъемом цен на всё сырье не стоит никаких фундаментальных факторов и скоро они начнут обваливаться. Ждет ли нас период сырьевого роста — в материале «Известий».

https://iz.ru/1164272/dmitrii-migunov/dragotcennost-metalla-zhdet-li-nas-vechnyi-rost-tcen-na-syre

Банки смягчили требования к заемщикам при выдаче кредитов

Банки в апреле поставили рекорд по выдаче займов россиянам, в том числе за счет роста лояльности к клиентам. Доля одобрения заявок выросла до максимума с лета 2019 года, оценило НБКИ. Заемщики хотят успеть занять по низким ставкам

https://www.rbc.ru/finances/18/05/2021/60a2788e9a79476d3170f38f

Держи заряд шире. Власти готовят программу поддержки электромобилей

Минэкономики сформировало первые параметры концепции развития электротранспорта в РФ общей стоимостью более 400 млрд руб. Правительство заложило крайне оптимистичные цели по росту доли электромобилей с 0,1% до 15% рынка в 2030 году. Параллельно власти хотят ограничивать импорт, увеличивая утильсбор и требуя обязательной локализации батареи и мотора. То есть, по сути, речь идет о поддержке КамАЗа — единственного концерна в РФ, у которого есть образец легкового электромобиля. При этом непонятно, как идеи развития электротранспорта совмещаются с другим все более модным у государства направлением — продвижением техники на водороде.

https://www.kommersant.ru/doc/4816154

( Читать дальше )

3 акции для краткосрочных целей

- 18 мая 2021, 05:50

- |

Утренний анализ картины рынка привык строить, отталкиваясь от базовых условий, изучения закрытия мировых индексов.

Сегодня же я решил сфокусироваться на наиболее интересных мне бумагах, поскольку считаю, что внешний фон благоприятен для этого, анализировать его — переливать из пустого в порожнее.

Итак, акции, попавшие в зону моего внимания.

1️⃣ Газпром;

Фундамент: сколько негатива по этой компании не лей, а он все равно даст прибыль. Газпром отлично отчитался за 1 кВ.21 у него уже есть прибыль. Северный поток продолжают достраивать. Это хорошие новости, которые я не торгую непосредственно, но учитываю их.

Что технически: с начала года эмитент находился в восходящем канале, коррелируя с ММВБ. 6 мая состоялся выход из канала и после непродолжительной проторговки пошёл импульс.

🎯 цель по Газпрому: краткосрочно — 272₽;

2️⃣ Сургутнефтегаз ао;

Фундамент: недавно вышел отчёт за 1 кВ.21, в котором Эмитент заявил о снижении прибыли в 4 раза по сравнению с прошлым годом. Кажется, что какой негатив! Но теперь посмотрите на показатели самой операционнки. Выручка выросла почти на 30%, а операционная прибыль выросла в 3.4 раза! А вот это для нас как для держателей акций должно быть самое главное. Это База, это фундамент. Все остальное — регулируется и корректируется.

( Читать дальше )

Новатэк запустит все 3 технологические линии Арктик СПГ 2 в 23-25 гг, в 24-30 построит еще 4 линии - руководитель

- 17 мая 2021, 14:23

- |

Пуск первой линии — 2023 год, второй линии — 2024 год. Раньше планировали — так как у нас два дока, я дальше расскажу — третью линию в 2026 году, но сейчас, я думаю, линии будут (запущены — ред.) в 2023-м, 2024-м, 2025-м

Планируется построить еще 4 линии

Планы на 2024-2030 годы, возможно, произвести еще четыре линии сжижения общей мощностью более 26 миллионов тоннКак я говорил, 80 тысяч рабочих мест, и плюс еще "Звезда"> будет загружена, каждый год по пять танкеров, это где-то 26–30 танкеров до 2030 года. Прикинули — где-то 0,15% ВВП ежегодно будет приносить только эта стройка

Как раз в рамках указа к 2030 году загрузка обеспечит 64 миллиона тонн СПГ, 90 миллионов тонн грузов по Северному морскому пути. И в марте принято было постановление правительства с выходом на 140 миллионов тонн СПГ к 2035 году. Львиную долю можно будет сделать как раз на этих производствах

Новатэк рассчитывает в 2023-2024 годах выйти на круглогодичную навигацию по Северному морскому пути:

Нам это очень надо… обсуждаем с "Росатомом", с «Росатомфлотом» ледокольным – в 2023 году, все-таки с 2023 года на 2024 год, выйти уже на круглогодичную (навигацию — ред.)источник

источник

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал