НОВОСТИ

АЛОР-Инвестиции

- 10 июля 2017, 10:46

- |

Для владельцев iPhone и iPad появилось приложение через которое можно управлять своим портфелем.

В приложении встроена система фильтров и рекомендаций для подбора продукта, который удовлетворит любые инвестиционные потребности. Рекомендации базируются на анкетировании, по результатам которого вы определите ваш риск-профиль и выберете подходящее для вас инвестиционное решение.

Основные функции:

– Зачисление и вывод денежных средств (возможность копирования реквизитов в мобильный банк клиента);

– Приобретение готового инвестиционного решения из общего списка продуктов, подбор продуктов по критериям, определяемым клиентом, либо выбор из списка продуктов, отобранных системой в соответствии с риск-профилем клиента (после прохождения анкетирования);

– Отслеживание состояния портфеля в режиме реального времени («кольцо активов», график доходности и текущий остаток);

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Фокус рынка 10.07.2017 (нефть/золото/акции/евро) Лондон

- 10 июля 2017, 10:19

- |

наш обычный подкаст, рассказывающий про новости, находящиеся в фокусе рынка.

Подкаст выходит перед открытием Лондона.

Приятного прослушивания!

Обсудить, спросить можно тут, кому интересно.

Сам пост на смартлабе с брифом.

( Читать дальше )

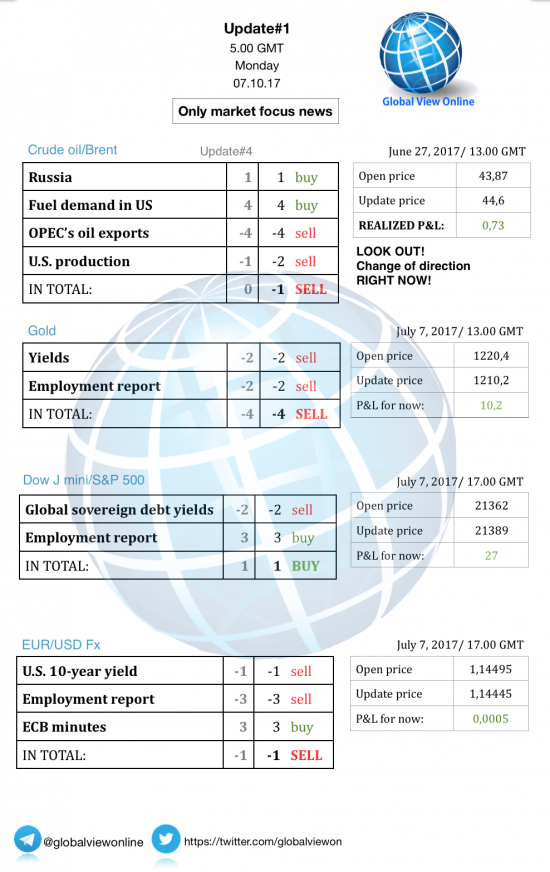

#1 Новостной бриф (нефть/золото/акции/евро)

- 10 июля 2017, 08:51

- |

Доброго дня всем,

продолжаю публикации брифов!

— по золоту — новостной фон -4 — остаемся в продаже с 7 июля!

— по евро — новостной фон -1 — остаемся в продаже с 7 июля!

— по нефти был лонг с 27 июня, но сейчас новостной фон -1 — основание ПЕРЕВОРОТА НА SELL!

— шорт по Dow и SP500 — новостной фон 1 — остаемся в покупке с 7 июля!

Обсудить можно тут (чат телеграмм)

( Читать дальше )

Горячая пятерка: Что еще может прикупить Уоррен Баффет?

- 10 июля 2017, 04:58

- |

Уоррен Баффет по праву считается одним из величайших инвесторов современности.

Действительно, под руководством «Оракула из Омахи» рыночная капитализация конгломерата Berkshire Hathaway превысила $400 млрд.

Личное состояние легендарного инвестора при этом составляет более $70 млрд, позволяя ему уже долго время оставаться в Топ-5 крупнейших миллиардеров мира.

Источник: forbes.com

Сообщения о том, что Уоррен Баффет осуществил инвестиции в те или иные активы, уже не раз грели котировки отдельных акций. Давайте попробуем угадать, какая из компаний станет новой мишенью. В послании акционерам от 2014 года Баффет обозначил 6 критериев для подбора интересных компаний.

Аналитики исследовательской организации FactSet проранжировали зарубежные акции на предмет соответствия критериям. Один из факторов, касающийся цен на бумаги, был исключен, так как в процессе переговоров котировки могут меняться.

( Читать дальше )

#3 Новостной бриф (нефть/золото/акции/евро)

- 07 июля 2017, 16:43

- |

продолжаю публикации брифов!

— по золоту ПЕРЕВОРОТ НА SELL — новостной фон стал -2;

— лонг по евро был с 21 июня, новостной фон упал нейтрального, можно зафиксировать прибыль или продолжаем оставаться в покупке;

— лонг по нефти с 27 июня — новостной фон поднялся до +2 — основание присоединиться к баю;

— шорт по Dow и SP500 с 6 июля — новостной фон упал нейтрального, можно зафиксировать прибыль или продолжаем оставаться в шорте.

Обсудить можно тут (чат телеграмм)

Предыдущий бриф на смарт-лабе

( Читать дальше )

Фокус рынка 07.07.2017 (нефть/золото/акции/евро) Лондон

- 07 июля 2017, 13:28

- |

наш обычный подкаст, рассказывающий про новости, находящиеся в фокусе рынка.

Подкаст выходит перед открытием Лондона.

Приятного прослушивания!

Обсудить, спросить можно тут, кому интересно.

Сам пост на смартлабе с брифом.

#2 Новостной бриф (нефть/золото/акции/евро)

- 07 июля 2017, 13:01

- |

продолжаю публикации брифов!

— по золоту нейтральный новостной фон, но продолжаем оставаться в покупке с 5 июля; ждем сильных новостей;

(тоже самое, что и на первом обновлении)

— лонг по евро был с 21 июня, новостной фон упал до 2 на бай, можно зафиксировать прибыль или продолжать держать покупку;

(тоже самое, что и на первом обновлении)

— лонг по нефти с 27 июня — новостной фон упал до нейтрального, можно зафиксировать прибыль или продолжаем оставаться в покупке;

(тоже самое, что и на первом обновлении)

— шорт по Dow и SP500 с 6 июля — новые новости дали фон на продажу в сумме -5 баллов, остаемся в шорте.

(тоже самое, что и на первом обновлении)

Будьте осторожны, рынок нейтральный!

Обсудить можно тут (чат телеграмм)

Предыдущий бриф на смарт-лабе

( Читать дальше )

#1 Новостной бриф (нефть/золото/акции/евро)

- 07 июля 2017, 08:47

- |

продолжаю публикации брифов!

— по золоту нейтральный новостной фон (0 баллов), но продолжаем оставаться в покупке с 5 июля; ждем сильных новостей;

— лонг по евро был с 21 июня, новостной фон упал до 2 на бай, можно зафиксировать прибыль или продолжать держать покупку;

— лонг по нефти с 27 июня — новостной фон упал до нейтрального (0 баллов), можно зафиксировать прибыль или продолжать оставаться в покупке;

— шорт по Dow и SP500 с 6 июля — новые новости дали фон на продажу в сумме -5 баллов, остаемся в шорте.

Обсудить можно тут (чат в телеграмме)

Предыдущий бриф на смарт-лабе

( Читать дальше )

#4 Новостной бриф (нефть/золото/акции/евро)

- 06 июля 2017, 20:31

- |

продолжаю публикации брифов!

— по золоту нейтральный новостной фон, но продолжаем оставаться в покупке с 5 июля; ждем сильных новостей;

— лонг по евро был с 21 июня, мы зафиксировали прибыль и сейчас снова находимся в лонге - 5 баллов новостного фона — сильный сигнал к покупке;

— лонг по нефти с 27 июня — новостной фон пошел на лонг — повысился до 4 баллов, продолжаем оставаться в покупке;

— шорт по Dow и SP500 с 6 июля — новые новости дали фон на продажу в сумме -3 балла (тоже самое, что и на предыдущем обновлении);

Обсудить можно тут (чат в телеграмме)

Предыдущий бриф на смарт-лабе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал