SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Наталка

EBITDA Полюса в 3 квартале вырастет на 16% - до $700 млн - Sberbank CIB

- 23 октября 2019, 12:40

- |

«Полюс» вчера опубликовал сильные операционные результаты за 3К19. По итогам квартала компания показала рекордный объем производства, и, на наш взгляд, она готова выполнить годовой прогноз по этому показателю. Мы ожидаем, что финансовые результаты Полюса за 3К19 также будут сильными: наш прогноз предполагает рост EBITDA на 16% по сравнению с предыдущим кварталом до $700 млн и свободные денежные потоки после уплаты процентов около $285 млн при доходности 2%. С учетом спотовых цен на золото и текущего курса рубля к доллару акции «Полюса» торгуются с коэффициентом «стоимость предприятия/EBITDA 2020о» 7,0, доходность свободных денежных потоков после выплаты процентов составляет 7%, дивидендная доходность — 5% (с учетом дивидендов, которые будут выплачены в 2020 году).

Консолидированное производство золота в 3К19 выросло на 9% относительно 3К18, составив 753 тыс. унций. Коэффициент извлечения на Олимпиадинском повысился до 82,5%, что на 0,4 п. п. выше, чем кварталом ранее и на 3,3 п. п. больше, чем годом ранее (прогноз предполагает, что к концу года этот показатель достигнет 83%). Наряду с небольшим увеличением переработки руды это компенсировало дальнейшее снижение среднего содержания золота в переработанной руде (до 4,0 г/т в 3К19, что на 3% меньше, чем в 3К18). В результате производство сплава Доре на Олимпиадинском выросло на 3% с уровня годичной давности до 356 тыс. унций. На Наталкинском месторождении мощности по переработке руды в 3К19 достигли 11,3 млн т в год, что на 10% выше первоначальной запланированных 10,3 млн т в год. Благодаря этому производство сплава доре увеличилось в 3К19 на 3% по сравнению с предыдущим периодом до 100 тыс. унций. Коэффициент извлечения на Наталкинском повысился незначительно — до 71,6% в 3К19, что лишь на 0,2 п. п. выше, чем в 2К19, и ниже, чем 76%, запланированные на середину 2020 года. В целом мы полагаем, что «Полюс» сможет выполнить прогноз производства золота на текущий год (около 2,8 млн унций).

( Читать дальше )

Консолидированное производство золота в 3К19 выросло на 9% относительно 3К18, составив 753 тыс. унций. Коэффициент извлечения на Олимпиадинском повысился до 82,5%, что на 0,4 п. п. выше, чем кварталом ранее и на 3,3 п. п. больше, чем годом ранее (прогноз предполагает, что к концу года этот показатель достигнет 83%). Наряду с небольшим увеличением переработки руды это компенсировало дальнейшее снижение среднего содержания золота в переработанной руде (до 4,0 г/т в 3К19, что на 3% меньше, чем в 3К18). В результате производство сплава Доре на Олимпиадинском выросло на 3% с уровня годичной давности до 356 тыс. унций. На Наталкинском месторождении мощности по переработке руды в 3К19 достигли 11,3 млн т в год, что на 10% выше первоначальной запланированных 10,3 млн т в год. Благодаря этому производство сплава доре увеличилось в 3К19 на 3% по сравнению с предыдущим периодом до 100 тыс. унций. Коэффициент извлечения на Наталкинском повысился незначительно — до 71,6% в 3К19, что лишь на 0,2 п. п. выше, чем в 2К19, и ниже, чем 76%, запланированные на середину 2020 года. В целом мы полагаем, что «Полюс» сможет выполнить прогноз производства золота на текущий год (около 2,8 млн унций).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

По итогам года Полюс сможет показать хорошие результаты - Промсвязьбанк

- 22 октября 2019, 11:24

- |

Полюс в III квартале увеличил производство золота на 9%, за 9 месяцев — на 13%

Полюс за 9 месяцев 2019 года увеличило производство золота на 13% по сравнению с январем-сентябрем прошлого года, до 2,037 млн унций, сообщила компания. В том числе в III квартале выпуск золота составил почти 753 тыс. унций, это на 9% больше результата аналогичного периода прошлого года. По сравнению со II кварталом показатель вырос на 10%. По оценке компании, ее выручка от продаж золота в III квартале составила $1,061 млрд (рост на 29% год к году), по итогам 9 месяцев — $2,688 млрд (рост на 27%).

Полюс за 9 месяцев 2019 года увеличило производство золота на 13% по сравнению с январем-сентябрем прошлого года, до 2,037 млн унций, сообщила компания. В том числе в III квартале выпуск золота составил почти 753 тыс. унций, это на 9% больше результата аналогичного периода прошлого года. По сравнению со II кварталом показатель вырос на 10%. По оценке компании, ее выручка от продаж золота в III квартале составила $1,061 млрд (рост на 29% год к году), по итогам 9 месяцев — $2,688 млрд (рост на 27%).

Рост производства золота как по итогам 3 квартала, так и 9 месяцев 2019 года был обеспечен преимущественно Наталкинским месторождением, Куранах и Вернинское. Средняя цена реализации показала рост в 3 кв. на 13% (кв./кв.) и за 9 мес. увеличилась на 8% (г/г). Совокупность роста цен на золото и увеличение производства позволило Полюсу показать хорошие темпы роста выручки. Мы ожидаем сильны результатов компании по итогам 3 кв., 9 мес. и в целом по году.Промсвязьбанк

Полюс продолжает успешно перевыполнять собственные прогнозы по добыче - Атон

- 22 октября 2019, 10:40

- |

Полюс опубликовал операционные результаты за 3К19

Общее производство золота выросло до 753 тыс унц. (+10% кв/кв и +9% г/г), а средний коэффициент извлечения остался неизменным на уровне 82.1% — Полюс подтвердил прогноз по производству на 2019 на уровне 2.8 млн унц. Компания прогнозирует, что продажи золота составят $1 061 млн (+20% кв/кв) на фоне роста объемов и роста цен на золото на 13%. Чистый долг на конец 3К19 составил $3.3 млрд против $3.6 млрд на конец 2К19.

Общее производство золота выросло до 753 тыс унц. (+10% кв/кв и +9% г/г), а средний коэффициент извлечения остался неизменным на уровне 82.1% — Полюс подтвердил прогноз по производству на 2019 на уровне 2.8 млн унц. Компания прогнозирует, что продажи золота составят $1 061 млн (+20% кв/кв) на фоне роста объемов и роста цен на золото на 13%. Чистый долг на конец 3К19 составил $3.3 млрд против $3.6 млрд на конец 2К19.

Уже многие годы Полюс успешно выполняет или даже перевыполняет свои собственные прогнозы по добыче, поэтому сильные результаты за 3К в целом совпали с ожиданиями рынка. Коэффициент извлечения на Наталке продолжает расти, но очень умеренными темпами (+0.2 пп кв/кв до 71.6%), и Полюс планирует выполнить модернизацию фабрики в 4К для ускорения процесса. Мы сохраняем оптимизм в отношении цен на золото и оставляем рейтинг ВЫШЕ РЫНКА по Полюсу, который торгуется с консенсус-мультипликатором EV/EBITDA 2020П 6.8x против 8.5x у мировых аналогов с сопоставимыми запасами.Атон

Полюс остается дешевой компанией по сравнению с мировыми аналогами - Атон

- 23 июля 2019, 11:35

- |

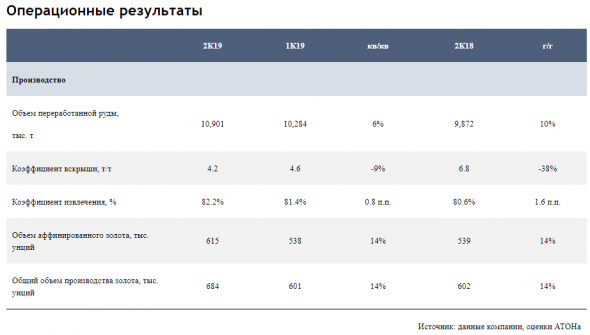

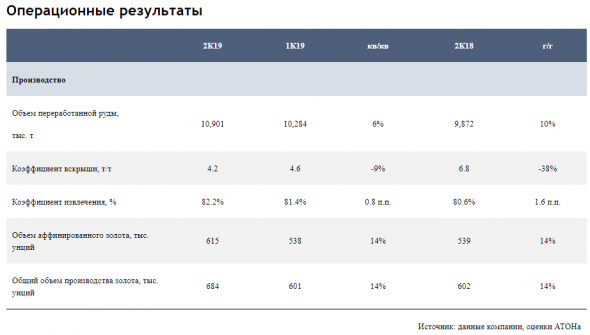

Полюс Золото – производство во 2К19 выросло на 14% кв/кв

Добыча Полюс Золото во 2К19 составила 684 тыс. унций, а объем производства в 1П19 — 1,285 тыс. унций, что составляет 46% от прогноза на 2019 год в размере 2.8 млн. унций (который был в очередной раз подтвержден). Производство растет, но есть отрицательные моменты: мы отмечаем, что коэффициент извлечения на Наталке не увеличивается (он снизился до 71,4% против 71,7% в 1К19, тогда как проектные параметры составляют 75-76%), а долговая нагрузка растет (чистый левередж увеличился до 3.6 млрд долларов). Наша рекомендация по Полюс Золото — ВЫШЕ РЫНКА. Компания торгуется по 7.0х EV/EBITDA 2019г. и остается дешевой по сравнению с мировыми аналогами. Мы видим высокую вероятность того, что основной акционер в очередной раз может продать небольшой пакет акций Полюс Золото на рынке.Атон

Выручка Полюса во 2 квартале может составить $886 млн - Промсвязьбанк

- 22 июля 2019, 17:19

- |

«Полюс» во II квартале увеличил производство золота на 14% за полугодие — на 16%

Полюс в I полугодии 2019г увеличило производство золота на 16% по сравнению с январем-июнем прошлого года, до 1,285 млн унц. В том числе во 2кв. выпуск золота составил почти 684 тыс. унц., это на 14% больше и результата аналогичного периода прошлого года, и января-марта текущего. Во 2кв. компания реализовала 685 тыс. унц. золота (+20% кв./кв). Компания сохраняет намерение произвести в 2019г порядка 2,8 млн унц золота.

Полюс в I полугодии 2019г увеличило производство золота на 16% по сравнению с январем-июнем прошлого года, до 1,285 млн унц. В том числе во 2кв. выпуск золота составил почти 684 тыс. унц., это на 14% больше и результата аналогичного периода прошлого года, и января-марта текущего. Во 2кв. компания реализовала 685 тыс. унц. золота (+20% кв./кв). Компания сохраняет намерение произвести в 2019г порядка 2,8 млн унц золота.

Полюс продолжает демонстрировать сильные операционные результаты, что вкупе с ростом мировых цен на золото позитивным образом скажется на динамике выручки, которая по оценке компании во 2 кв. может составить $886 млн. (+30% г/г). Рост добычи обеспечило увеличение объемов горных работ на Олимпиаде, Благодатном, Куранахе и Наталке. Компания также в своем отчете отметила, что 90% буровых работ на Сухом Логе было завершено, данные по оцененным, доказанным и вероятным месторождениям Полюс предоставит в 1П 2020г. Компания также показала рост долговой нагрузки по сравнению с 1кв. – общий долг вырос на $316 млн. за счет погашения обязательств по производным инструментам из привлеченного долга. При этом денежная позиция увеличилась., что позволяет говорить о сохранении приемлемого уровня долговой нагрузки.Промсвязьбанк

Основной акционер в очередной раз может продать небольшой пакет акций Полюса в рынок - Атон

- 22 июля 2019, 16:09

- |

Полюс золото: объем производства Золота во 2К19 составил 684 тыс. унций (+14% кв/кв), коэффициент извлечения на Наталке не увеличился — НЕЙТРАЛЬНО

Добыча Полюс Золото в 1К19 составила 684 тыс. унций, а объем производства в 1П19 — 1,285 тыс. унций, что составляет 46% от прогноза на 2019 год в размере 2.8 млн. унций (который был в очередной раз подтвержден). Производство растет, но с отрицательной стороны мы отмечаем, что коэффициент извлечения на Наталке не увеличивается (снизился до 71,4% против 71,7% в 1 квартале и против 75-76% у проектных параметров), в то время как растет долговая нагрузка (чистый левередж увеличился до 3.6 млрд долларов). Наша рекомендация по Полюс Золото – ВЫШЕ РЫНКА. Компания торгуется по 7.0х EV/EBITDA 2019г. и остается дешевой по сравнению с мировыми аналогами. Мы считаем, что существует высокая вероятность того, что основной акционер в очередной раз может продать небольшой пакет акций Полюса в рынок.

· Общий объем производства золота составил 684 тыс. унций (+14% кв/кв) ввиду выхода Наталки на проектную мощность. Объем выпуска за 1П19 составляет 46% от прогнозов производства Полюса на 2019 год (2.8 млн. унций), который был в очередной раз подтвержден. В целом, производственные показатели не сильно релевантны, поскольку в последние годы Полюс постоянно превышал собственные прогнозы.

· Чистый долг вырос до $3.6млн (против $3.0млн на конец 1К), что связано с выплатой обязательств по производным финансовым инструментам. Выручка от продаж золота составила $886млн (+20% кв/кв), что обусловлено более высокими объемами, поскольку цена реализации золота осталась практически без изменений по сравнению с предыдущим кварталом на уровне $1,314 за унцию (+0.5% кв/кв).

· Уровень извлечения на Наталке не увеличился (71.4% во 2% против 71.7% в 1К), подтверждая трудности, связанные с доведением актива до проектных параметров в 75-76%. Компания реализовывает набор инициатив, направленных на повышение уровня извлечения.

· Бурение Сухого Лога завершено на 90%: Полюс планирует представить результаты оценки доказанных и вероятных (P&P) запасов Сухого Лога в 1П20. Компания планирует пробурить 223 км против ранее пробуренных 198 км к концу 2019.

( Читать дальше )

Добыча Полюс Золото в 1К19 составила 684 тыс. унций, а объем производства в 1П19 — 1,285 тыс. унций, что составляет 46% от прогноза на 2019 год в размере 2.8 млн. унций (который был в очередной раз подтвержден). Производство растет, но с отрицательной стороны мы отмечаем, что коэффициент извлечения на Наталке не увеличивается (снизился до 71,4% против 71,7% в 1 квартале и против 75-76% у проектных параметров), в то время как растет долговая нагрузка (чистый левередж увеличился до 3.6 млрд долларов). Наша рекомендация по Полюс Золото – ВЫШЕ РЫНКА. Компания торгуется по 7.0х EV/EBITDA 2019г. и остается дешевой по сравнению с мировыми аналогами. Мы считаем, что существует высокая вероятность того, что основной акционер в очередной раз может продать небольшой пакет акций Полюса в рынок.

· Общий объем производства золота составил 684 тыс. унций (+14% кв/кв) ввиду выхода Наталки на проектную мощность. Объем выпуска за 1П19 составляет 46% от прогнозов производства Полюса на 2019 год (2.8 млн. унций), который был в очередной раз подтвержден. В целом, производственные показатели не сильно релевантны, поскольку в последние годы Полюс постоянно превышал собственные прогнозы.

· Чистый долг вырос до $3.6млн (против $3.0млн на конец 1К), что связано с выплатой обязательств по производным финансовым инструментам. Выручка от продаж золота составила $886млн (+20% кв/кв), что обусловлено более высокими объемами, поскольку цена реализации золота осталась практически без изменений по сравнению с предыдущим кварталом на уровне $1,314 за унцию (+0.5% кв/кв).

· Уровень извлечения на Наталке не увеличился (71.4% во 2% против 71.7% в 1К), подтверждая трудности, связанные с доведением актива до проектных параметров в 75-76%. Компания реализовывает набор инициатив, направленных на повышение уровня извлечения.

· Бурение Сухого Лога завершено на 90%: Полюс планирует представить результаты оценки доказанных и вероятных (P&P) запасов Сухого Лога в 1П20. Компания планирует пробурить 223 км против ранее пробуренных 198 км к концу 2019.

( Читать дальше )

Слабый рубль указывает на дальнейший потенциал улучшения финрезультатов Полюса - Альфа-Банк

- 15 мая 2019, 14:50

- |

Polyus Gold (нет рекомендации) представил финансовые результаты за 1К19 по МСФО.

Альфа-Банк

Ключевые показатели мы приводим. Выручка за 1К19 составила $751 млн, что на 3% ниже к/к и на 22% выше в годовом сопоставлении.

EBITDA составила $488 млн, что на 26% выше г/г. Снижение объемов реализации золота и рост общих денежных затрат были полностью нейтрализованы ростом цен на золото и снижением общих, коммерческих и административных расходов.

( Читать дальше )

Цифры соответствуют консенсус-прогнозу рынка. Мы считаем, что новость НЕЙТРАЛЬНА или ПОЗИТИВНА для акций компании. Из-за сезонного снижения объемов продаж и добычи на россыпных месторождениях выручка снизилась на 3%, тогда как EBITDA поддержал рост цен на золото. Polyus сообщил об улучшении позиции по чистому долгу; соотношение чистого долга к EBITDA снизилось до 1,5x. Среднее содержание металла в руде на Наталке (мы пристально наблюдаем за этим показателем) сильно выросло с 0,9 гр. на тонну до 1,78 гр. на тонну. Слабый рубль указывает на дальнейший потенциал улучшения финансовых результатов компании.Красноженов Борис

Альфа-Банк

Ключевые показатели мы приводим. Выручка за 1К19 составила $751 млн, что на 3% ниже к/к и на 22% выше в годовом сопоставлении.

EBITDA составила $488 млн, что на 26% выше г/г. Снижение объемов реализации золота и рост общих денежных затрат были полностью нейтрализованы ростом цен на золото и снижением общих, коммерческих и административных расходов.

( Читать дальше )

Акции Полюса в текущих условиях - перспективное вложение - Sberbank CIB

- 15 мая 2019, 14:01

- |

«Полюс» объявил вчера результаты за 1К19 по МСФО.

EBITDA оказалась на уровне нашего и консенсус-прогноза. Следует отметить, что в последнее время повысился интерес к акциям золотодобывающих компаний в качестве защитных активов вследствие усиления напряженности в торговых отношениях между США и Китаем. С учетом спотовых цен на золото и текущего курса USD/RUB «Полюс» торгуется с коэффициентом «стоимость предприятия/EBITDA 2019о» всего 6,1 и доходностью свободных денежных потоков после выплаты процентов 7%. Мы сохраняем рекомендацию ПОКУПАТЬ акции компании.

EBITDA выросла на 1% по сравнению с 4К18 до $488 млн при рентабельности 65%, что на уровне нашего и консенсус-прогноза. Денежная себестоимость (TСС) выросла на 8% по сравнению с 4К18 до $358 на унцию, в основном вследствие уменьшения за период продаж флотоконцентрата с высоким содержанием сурьмы, а значит, меньшего вычета прибыли от реализации побочной продукции (сурьмы) из совокупной себестоимости продукции. Как мы и ожидали, вычет уменьшился до $7 на унцию в 1К19 с $31 на унцию в 4К18.

( Читать дальше )

EBITDA оказалась на уровне нашего и консенсус-прогноза. Следует отметить, что в последнее время повысился интерес к акциям золотодобывающих компаний в качестве защитных активов вследствие усиления напряженности в торговых отношениях между США и Китаем. С учетом спотовых цен на золото и текущего курса USD/RUB «Полюс» торгуется с коэффициентом «стоимость предприятия/EBITDA 2019о» всего 6,1 и доходностью свободных денежных потоков после выплаты процентов 7%. Мы сохраняем рекомендацию ПОКУПАТЬ акции компании.

EBITDA выросла на 1% по сравнению с 4К18 до $488 млн при рентабельности 65%, что на уровне нашего и консенсус-прогноза. Денежная себестоимость (TСС) выросла на 8% по сравнению с 4К18 до $358 на унцию, в основном вследствие уменьшения за период продаж флотоконцентрата с высоким содержанием сурьмы, а значит, меньшего вычета прибыли от реализации побочной продукции (сурьмы) из совокупной себестоимости продукции. Как мы и ожидали, вычет уменьшился до $7 на унцию в 1К19 с $31 на унцию в 4К18.

( Читать дальше )

Акции Полюса остаются привлекательными - Атон

- 15 мая 2019, 11:31

- |

Полюс золото: обзор финансовых результатов за 1К19

Финансовые результаты Полюса в целом совпали с консенсус-прогнозами и нашими оценками по линии EBITDA ($488 млн), которая ожидаемо отразила рост общей денежной себестоимости ($358/ унц.), но все же показала небольшой рост кв/кв. Мы отмечаем значительное снижение TCC на Наталке (-48% кв/кв до $422/ унц.) после завершения ремонтных работ в 4К18 и считаем, что это может позволить Полюсу выйти на свой прогнозный показатель TCC в 2019 (ниже $425/ унц.). Учитывая, что прогноз по производству на 2019 также был подтвержден (2.8 млн унц., показатель за 1К19 соответствует 21% от годового прогноза), риск навеса акций в настоящий момент уменьшился, а оценка остается очень привлекательной — 5.8x по мультипликатору EV/EBITDA 2019П (-33% относительно мировых аналогов), мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по Полюсу.АТОН

Полюс Золото отчитается завтра, 14 мая и проведет телеконференцию - Атон

- 13 мая 2019, 11:40

- |

Полюс должен опубликовать свои финансовые результаты во вторник, 14 мая.

С учетом данных по продажам золота, раскрытых в операционных результатах, мы ожидаем, что выручка достигнет $751 млн (-3% кв/кв). EBITDA должна упасть незначительно — до $481 млн (-1% кв/кв) благодаря росту рентабельности (+1.5 пп кв/кв до 64%), а скорректированная чистая прибыль, как ожидается, снизится до $265 млн (-9% кв/кв). Наряду с относительно сильным показателем выручки (незначительное снижение, несмотря на падение объемов продаж золота на 11% кв/кв, за счет роста цен на золото на 6% кв/кв), мы ожидаем увидеть снижение общехозяйственных, коммерческих и административных расходов кв/кв, но рост общих денежных затрат (TCC), поскольку негативный эффект от снижения продаж концентрата сурьмы и укрепления рубля должен нивелировать положительное влияние сезонного прекращения добычи на россыпях и нормализацию TCC Наталки после ремонтных работ в 4К18.

С учетом данных по продажам золота, раскрытых в операционных результатах, мы ожидаем, что выручка достигнет $751 млн (-3% кв/кв). EBITDA должна упасть незначительно — до $481 млн (-1% кв/кв) благодаря росту рентабельности (+1.5 пп кв/кв до 64%), а скорректированная чистая прибыль, как ожидается, снизится до $265 млн (-9% кв/кв). Наряду с относительно сильным показателем выручки (незначительное снижение, несмотря на падение объемов продаж золота на 11% кв/кв, за счет роста цен на золото на 6% кв/кв), мы ожидаем увидеть снижение общехозяйственных, коммерческих и административных расходов кв/кв, но рост общих денежных затрат (TCC), поскольку негативный эффект от снижения продаж концентрата сурьмы и укрепления рубля должен нивелировать положительное влияние сезонного прекращения добычи на россыпях и нормализацию TCC Наталки после ремонтных работ в 4К18.

Мы имеем рейтинг ВЫШЕ РЫНКА по Полюсу, отмечая его привлекательную оценку (5.8x по мультипликатору EV/EBITDA 2019П, на 33% ниже, чем у крупных мировых золотодобывающих компаний) и хороший прогресс относительно прогнозных показателей на 2019 по добыче (2.8 млн унц.) и TCC ($425/унц.) по итогам 1К19.АТОН

Телеконференция: 14 мая 2019 в 8:00 (Лондон)/10:00 (Москва). Номера для набора: +7 495 646 93 15 (Россия), +44 20 7194 37 95 (Великобритания); ID телеконференции: 95177680#.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал