Нефтяной рынок

Российские нефтеэкспортеры осваивают Африку: в июне поставки нефти составляли около 250 тыс барр в сутки — Ъ

- 06 июля 2023, 09:59

- |

В списке покупателей появились такие страны, как Сенегал, Гана и Того.

www.kommersant.ru/doc/6084349

- комментировать

- Комментарии ( 0 )

Обзор Газпромнефти. Не покупайте акции компании по текущим ценам!

- 02 мая 2023, 21:38

- |

Продолжаем разбор дочки Газпрома, 3-ей по уровне нефтедобыче компании России. Первую часть вы можете прочитать в моем ТГ-канале: t.me/Vlad_pro_dengi/265

👉🏻 Главные финансовые показатели Газпромнефти

Газпромнефть не публиковала никакую финансовую отчетность за 2022 год. Поэтому будем исходить из данных 2021 года и прогнозировать выручку и прибыль с учетом цен на нефть и курса доллара.

📍Выручка за 2021 год = 3 068 млрд руб. (мой прогноз выручки за 2022 год = 3 149 млрд руб.)

📍Чистая прибыль за 2021 год = 503 млрд руб. (мой прогноз прибыли за 2022 год = 517 млрд руб.)

🔍 Потенциальная прибыль в 2023 году = 452 млрд руб. (основа расчета — среднегодовая цена на нефть 60$ за баррель, средний курс доллара = 76 руб.).

📊Мультипликаторы (по прогнозной выручке и прибыли 2022 года)

P/S (стоимость компании поделить на выручку) = 0,75 (среднее за 5 лет = 0,6).

P/E (стоимость компании поделить на прибыль) = 4,6 (среднее за 5 лет за вычетом 2020 года = 4).

P/BV (стоимость компании поделить на собственный капитал) = 1,01 (среднее за 5 лет = 0,75).

( Читать дальше )

Саудовская Аравия повысила цены на майские поставки нефти в Азию, цена на Arab Light повысится на $0,3 - Bloomberg

- 06 апреля 2023, 08:29

- |

Национальная нефтяная компания Саудовской Аравии Saudi Aramco повысила цены на майские поставки нефти для покупателей в Азии после решения ОПЕК+ о сокращении добычи.

По данным Bloomberg, повышение цен коснулось всех сортов нефти, поставляемых на азиатский рынок. В частности, цена на сорт Arab Light повысится на $0,3 по сравнению с актуальными ценами на апрельские поставки

Источник: https://tass.ru/ekonomika/17459507/amp

Свежий релиз ОПЕК: что ждёт мировой нефтяной рынок?

- 15 декабря 2022, 17:33

- |

🔸Нефтяной картель не стал менять прогноз по спросу на этот год. Частичное сокращение потребления нефти в Китае из-за коронавирусных ограничений компенсировано увеличением спроса в других странах.

🔸Прогноз по спросу на следующий год также остался неизменным – нефтяной картель ждет увеличения потребления на 2,2 млн б/с, во многом за счёт Китая и Индии, темп роста ВВП которых будет расти выше среднемирового.

🔸Запасы сырой нефти и нефтепродуктов в странах ОЭСР сейчас на 80 млн и 87 млн баррелей меньше среднего значения за последние 5 лет.

🔸Экспорт российской нефти в страны ОЭСР сократился на 1 млн б/с, по сравнению с показателем годичной давности.

🔸Фрахтовые ставки на нефтяные танкеры в ноябре продолжили рост (привет акционерам Совкомфлота!). На некоторых направлениях рост составил 31% (г/г).

( Читать дальше )

Проблемы с решениями ОПЕК+ из-за позиции ОАЭ

- 06 июля 2021, 22:51

- |

Позиция ОАЭ (Объединенные Арабские Эмираты) на последней (18-ой) министерской встрече ОПЕК+ внесла подвижки на нефтяном рынке. Возникли даже опасения, что всё соглашение стран производителей нефти распадется, начиная чуть ли не с августа 2021г., хотя его срок истекает только в апреле 2022г.

На первый взгляд кажется, что сложности на встрече возникли на ровном месте. Переговоры споткнулись, подчеркнем, на вопросе о продлении соглашения ОПЕК+ об ограничениях производства нефти до декабря 2022г., а не на вопросах поведения в 2021 году.

По пункту продления соглашения ОАЭ вполне резонно заявила, что база соглашения — уровень добычи стран в октябре 2018 года, ее не устраивает. В октябре 2018 страна добывала 3,168 млн б/с, а в апреле 2020г. 3,84 млн б/с. Соглашение ОПЕК+ действовало с мая 2020г. Поэтому если уж договариваться о новом сроке, то за базу расчета квот надо принимать не октябрь 2018г., а апрель 2020г.

Позиция ОАЭ кристально ясна, поскольку ей не нравится, что треть нефтяных мощностей страны простаивает. Однако мейджорам соглашения (Саудовской Аравии и России) перетряска условий и изменения базы расчета доставляет некую головную боль в виде необходимости увязывать позиции многих стран. Тот же Казахстан с 2023г. планировал резко нарастить добычу по сравнению с 2019г.

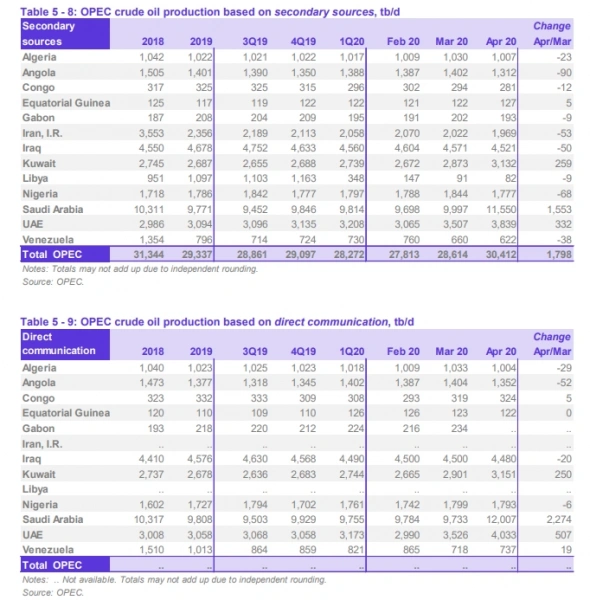

В апреле 2020г. Россия добывала, по оценкам ОПЕК, примерно 10,68 млн б/c сырой нефти (без газового конденсата), а Саудовская Аравия выдала «на гора» 12,007 млн б/с, согласно официальным источникам Эр-Рияда и 11,642 млн б/с — согласно экспертным (вторичным) оценкам. При этом за базовый уровень добычи в соглашении 2020г. (до апреля 2022г.) была принята для обеих стран круглая цифра 11 млн б/с. Напомним, что в апреле 2020г. Саудовская Аравия, так же как и ОАЭ, резко наращивала добычу, чтобы добиться увеличения своей доли на мировом рынке. Поэтому если брать за базу сравнения апрель 2020г., то в выигрыше оказываются и Саудовская Аравия, и ОАЭ. Россия, следуя точной цифре апреля, может и проиграть. Но вряд ли такая точная статистика Москву устроит.

ниже данные о динамике добычи ОПЕК согласно майскому докладу организации 2020г. Она показывает рост добычи весной 2020г. и Сауд.Аравии, и ОАЭ (UAE)

( Читать дальше )

Почему я не покупаю акции нефтяного сектора. Акции. Нефть. ВИЭ. Royal dutch shell, BP, Exxon, Chevron, Schlumberger, evercore isi

- 05 ноября 2020, 21:15

- |

Brent, мои ожидания по рынку нефти на начало июня.

- 28 мая 2020, 13:12

- |

Мои мысли по нефти...

После уверенного и ожидаемого восстановления цены в течении мая, восходящее движение начинает буксовать. И это нормально, всегда после роста должна быть коррекция. Пока действует майский контракт (до 01.06.2020) не думаю что цена сильно отклонится от текущих значений. Должны же нефтетрейдеры хоть как то перекрыть свои апрельские убытки. До экпирации цену вероятно будут стараться держать. А вот после, когда в силу вступит новый контракт, коррекционное движение наиболее вероятно, и техническая картина на графике brent (в данном случае июньский контракт BRN0) тому подтверждение:

Видим стандартный разворотный паттерн двойная вершина с линией шеи на 34,25. При пробитии данной отметки можно искать точки входа в короткие позиции (например при рестесте или наличии паттерна на мелком таймфрейме) с целями на 32,6-32,2 и вплоть до уровня 31. Стоп поставится за 35,5. Максимально далеко от входной точки чтобы соблюсти соотношение риск/прибыли хотя бы 2 к 1 (если говорить о цели 31).

Могу конечно и ошибаться. Пишите что думаете в комментариях. Напоминаю, что все вышесказанное моя точка зрения и мои действия на бирже, Я никого не призываю к действию.

Всем профита и добра.

Нефть снова падает. Будет ли Россия соблюдать сделку ОПЕК? Как РФ может обмануть весь мир.

- 27 апреля 2020, 22:59

- |

Обзор дня за 27 апреля 2020г.

-Нефть вновь ушла в крутое пике.

-Будет ли Россия соблюдать соглашение ОПЕК+?

-Каким образом РФ может обмануть весь мир и не сокращать добычу.

-Почему Саудиты не могут обойти соглашение ОПЕК, а Россия может.

( Читать дальше )

Кризисное управление в сланцевой отрасли - банкротство Whiting Petroleum

- 04 апреля 2020, 18:17

- |

на фото установка Whiting Petroleum, регион Баккен фото M.Brown, AP

На нефтяном рынке произошли экстренные события. Уже в понедельник 6 апреля или четверг 9 апреля проводится он-лайн встреча ОПЕК+ для того, чтобы определиться с объемами сокращения добычи нефти. Об исходе переговоров можно гадать, хотя все понимают, что сокращение добычи — насущная мера, всем необходимая. Парадокс ситуации состоит в том, что момент истины озвучил для мировой общественности президент США Дональд Трамп 2 апреля. А Трампа встревожило заявление о банкротстве сланцевой компании Whiting Petroleum, сделанное 1 апреля.

Имя героя новостных лент — компании Whiting Petroleum (WLL) уйдет быстро для большинства людей в Лету. Однако из-за шумного банкротства это предприятие вовсе не прекратит свое скромное, бренное существование и в новом одежном воплощении продолжит добычу нефти. По масштабам деятельности — это «всего лишь» третий по контролируемым площадям оператор в бассейне Баккен, хотя для американских реалий свободной экономики это звучит солидно. Во втором квартале 2019г. WLL добывала 127,09 тыс. барр./д. в нефтяном эквиваленте, Напомним, что общая добыча в США тогда же превысила 12 млн б/д.

( Читать дальше )

Вола на нефтяном рынке достигла исторических хаев

- 04 апреля 2020, 14:00

- |

Мах был в марте OVX значение составило 190 п.

Мин значение за год 24 п.

Последнее значение на закрытии 03/04/20 141,68 п.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал