Новости

Три пузыря на рынке США. Куда податься инвесторам?

- 17 октября 2016, 06:48

- |

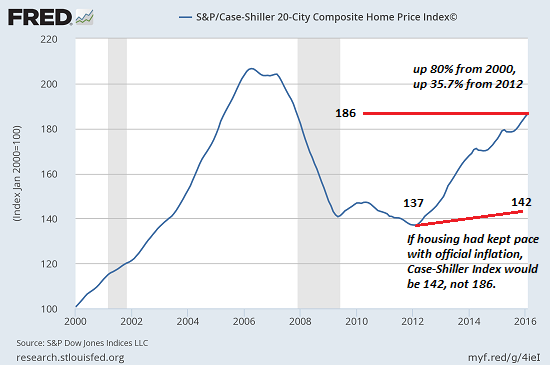

• Индекс цен на дома S&P/Case-Shiller находится на 80% выше уровней 2000 года и на 36% выше значений 2012 года. Если бы показатель рос в соответствии с инфляцией, то был бы намного ниже.

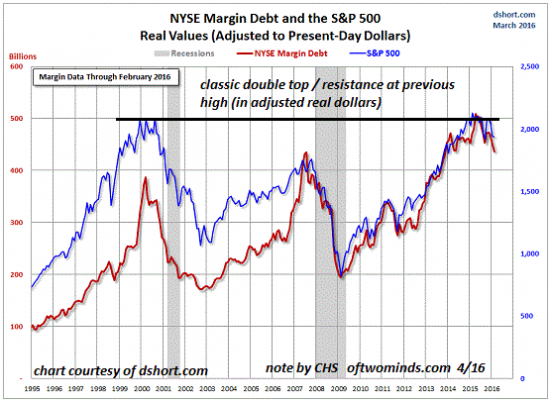

• В реальном выражении S&P 500 нарисовал некое подобие «двойной вершины». Высокие уровни маржинального долга также бросаются в глаза.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Закат эры QE может быть не за горами: Что ожидать инвесторам?

- 13 октября 2016, 06:51

- |

Перспективы политики мировых ЦБ окутаны тайной. Возможно, эпоха легких денег незаметно движется к своему завершению.

Учитывая хрупкость мировой экономики, пока это кажется маловероятным. Монетарное стимулирование представляется вечным. Более того, ходят слухи о возобновлении программы выкупа активов (QE) от ФРС в случае крайней необходимости и даже включении в нее акций.

Впрочем, иногда полезно взглянуть на альтернативную точку зрения, ведь по факту заметное позитивное влияние на экономику оказала лишь программа QE1 в США. Про прочие программы лишь создали дисбалансы на рынках активов, при этом неплохо подогрев рынки акций и облигаций.

Давайте рассмотрим некоторые факты. На днях ходили слухи (от Bloomberg) о готовящемся сворачивании QE еврозоны. Тем временем, Банк Японии несколько модифицировал программу выкупа, фокусируясь на кривой доходности и не решаясь расширить выкуп. В Британии новый премьер Тереза Мэй просигнализировала, что печатание новых денег не является решением проблем экономики. Нельзя забывать о завершившемся в 2014 году QE3 от ФРС.

На основании этих факторов, портал Marketwatch делает выводы о грядущем завершении восьмилетнего эксперимента с программами QE от мировых ЦБ. Подобный расклад будет иметь громадное значение для глобальной экономики и финансовых рынков. Давайте рассмотрим возможные последствия завершения эры QE поподробнее.

• Рынки акций и облигаций лишаться поддержки. Определенные пузыри вполне могут сдуться. Впрочем, если сворачивание программ будет происходить на фоне улучшения экономики, обвала фондовых активов может и не произойти.

( Читать дальше )

Протоколы FOMC

- 12 октября 2016, 21:02

- |

*Протоколы сентябрьского заседания ФРС США показали, что руководители ФРС в сентябре ожидали довольно скорого повышения процентных ставок

*Протоколы ФРС: Руководители ФРС «немного» понизили оценку потенциала экономического роста в среднесрочной и долгосрочной перспективе

*Протоколы ФРС: Руководители ФРС ожидают, что в конце 2016 г уровень безработицы будет оставаться без изменения, а до 2019 г будет постепенно снижаться

*Протоколы ФРС: Руководители ФРС ожидают ускорения роста ВВП во второй половине

*Протоколы ФРС: Руководители ФРС ожидают, что все еще инфляция будет «немного ниже» целевого уровня 2% в 2019 г

*Протоколы ФРС: Был «веский аргумент» в пользу повышения ставок в сентябре

*Протоколы ФРС: Пересмотренные принципы операций с иностранной валютой были одобрены единогласно

*Протоколы ФРС указывают на разногласия среди руководителей ФРС касаемо сроков следующего повышения ставок

*Протоколы ФРС: Несколько руководителей ФРС заявило, что решение оставить ставки без изменения в сентябре не было единогласным

( Читать дальше )

«Черный понедельник» на носу?

- 12 октября 2016, 05:16

- |

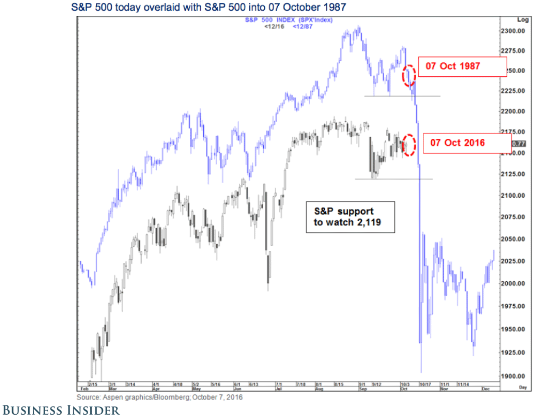

Конечно, графические аналогии – не панацея, и «черные лебеди» так и останутся черными.

Однако периодически аналитики пытаются найти новые закономерности, пытаясь заглянуть в будущее. Недавно так поступил Citigroup, который наложил текущий график S&P 500 на поведение индекса в 1987 году – как раз перед знаменитым крушением.

Вот что получилось. На схеме видится, что новый «черный понедельник» не за горами. Отметим, что 19 октября 1987 года Dow Jones потерял рекордные за всю историю 22,6%. Провалился и S&P 500.

Для подтверждения своей мысли аналитики приводят следующие факторы:

• риски, связанные с банковским сектором Европы (впрочем, недавно звучали и другие идеи);

• очень неоднозначные выборы президента США;

• монетарная политика мировых ЦБ вызывает сомнения, недавно ходили слухи о скором сворачивании с QE от ЕЦБ;

• резкие движения активов в последние дни, включая нефть, британский фунт и юань.

Впрочем, закономерности-закономерностями, а публикуются аналогии гораздо чаще, чем сбываются сопутствующие предсказания. Исторические аномалии, потому и аномалии, что предугадать их в точности практически не возможно.

БКС Экспресс

Жирный уровень на Золоте? GC - фьючерс

- 11 октября 2016, 14:23

- |

Рассмотрим график. Недельный таймфрейм.

В прямоугольнике я выделил интересующее меня место. На схеме показано, что анализируя циклы движения цены, можно увидеть некоторую неопределенность. Неопределенность заключается в том, что непонятно, как интерпретировать тренд на данном участке? Вариант 1: Общее движение вверх (зел), коррекция (перелом — кр), пробой (перелом коррекции — зел) и движение вверх? Вариант 2: Общее движение вниз (кр), коррекция (перелом — зел), пробой (перелом коррекции — красный) и движение вниз?

( Читать дальше )

Масштабные «стимулы» в Японии могут обернуться катастрофой

- 11 октября 2016, 06:58

- |

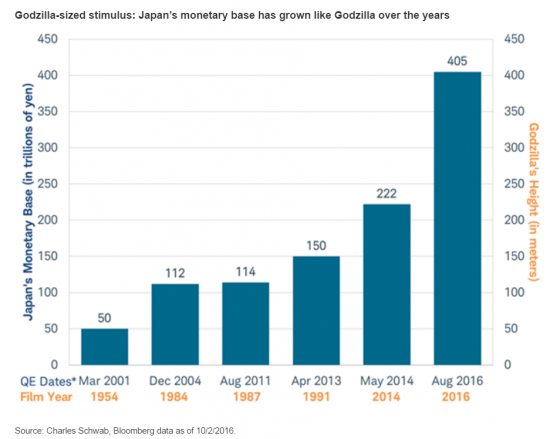

Годзилла наступает! Уже долгое время Банк Японии пытается наводнить экономику страны деньгами.

Гигантская программа монетарного стимулирования не слишком помогла Японии. Тем временем, был создан монстр, который несет в себе громадные риски для инвесторов. Так считают аналитики брокерской компании Charles Schwab.

По мнению экспертов, объем денежной базы в Японии (средства напрямую доступные для экономики) на протяжении 52 лет рос сопоставимо с размерами Годзиллы в различных фильмах.

Примечательно, что многочисленные «стимулы» от Банка Японии приблизили денежную базу страны к соответствующему показателю США, где экономика больше в четыре раза. Однако пока регулятор проигрывает битву. Одним из негативных факторов является постарение населения в Японии.

Если выкуп активов будет проходить такими же темпами, то концу 2017 году доступные для выкупа облигации будут исчерпаны. Более того, Банк Японии может стать крупнейшим акционером более чем половины компаний из Nikkei 225. Действия регулятора способствовали усилению волатильности в некоторых активах и уменьшили активность на рынке японских бондов.

( Читать дальше )

Грёбаные обезьянки

- 07 октября 2016, 16:57

- |

Где брать самые свежие новости? Какие сайты, программы, подписки? Сколько стоит?

- 07 октября 2016, 01:45

- |

Metatrader4 Supreme Edition: установка ордеров

- 06 октября 2016, 13:09

- |

Как известно, многие трейдеры на валютном рынке Форекс торгуют во время новостей.

В момент выхода новости необходимо быть предельно внимательными и острожными!

Чтобы упростить работу с отложенными ордерами, воспользуйтесь Metatrader4 Supreme Edition, в данном видео-обзоре Вы найдете подробную инструкцию по работе:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал