Норникель

«Норникель» получил орден «За доблестный труд»

- 25 апреля 2025, 09:15

- |

Указ о награждении трудового коллектива компании подписал президент России Владимир Путин. «За большой вклад в развитие металлургической промышленности и достигнутые трудовые успехи».

Мы присоединяемся к словам президента «Норникеля» Владимира Потанина и поздравляем сотрудников нашей большой компании с достижением!

Высокая награда — это заслуга всех сотрудников «Норникеля». Наш коллектив объединяет людей самых разных профессий. Это не только горняки и металлурги, но и множество специалистов из самых разных областей: те, кто разведывают месторождения, обеспечивают бесперебойную работу оборудования и ИТ-систем, перевозят наши грузы и обеспечивают безопасность. Именно благодаря большой команде «Норникеля» мы уже 90 лет являемся лидером горно-металлургической отрасли России. Нам есть чем гордиться.

Спасибо вcем нашим коллегам за профессионализм, ответственное отношение к работе и за вклад в развитие российской промышленности.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

"Норникель или Русал?. Металлурги возвращают перспективу на рынке."

- 24 апреля 2025, 16:58

- |

Команда нашего канала приветствует своих подписчиков и читателей❤️

Сегодня инвесторы в состоянии эйфории долгожданного снижения ключевой ставки, поэтому торги идут в боковике, но в положительной динамике +0,28%📈 и Индекс Мосбиржи борется со сопротивлением позиции 2950.

Позитивное настроение фондового рынка даже взбодрило металлургические компании. Металлурги стали предпочитать информационную открытость. По количеству упоминаний заметно, что инвесторы выбирают больше двух главных лидеров сектора.

Кто лидирует и в чем их преимущество в металлургическом секторе?

Норникель

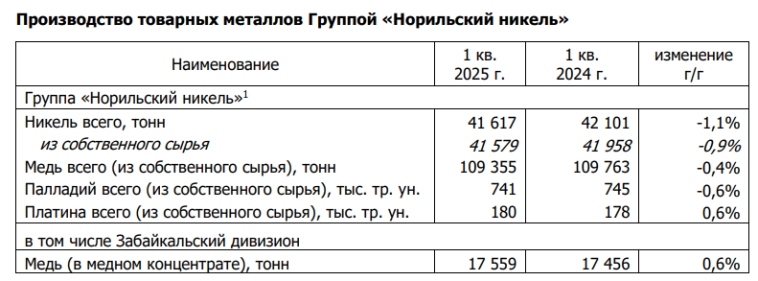

Больше внимания выделяется именно этому металлургу из-за стабильных показателей производства. В понедельник Норникель🏭 опубликовал свежий отчет за I квартал 2025 г.

1️⃣Объем производства никеля сократился на 1%. Такое небольшое снижение вызвано проведением регулярного профилактического ремонта оборудования.

2️⃣Объем производства меди сохранилось на прежнем уровне 2024 г. в размере 109 тысяч тонн.

3️⃣Объем производства платины вырос на 0,6% до 180 тыс унций.

( Читать дальше )

Норильский никель: Дивидендный драйвер

- 24 апреля 2025, 15:38

- |

24 апреля 2025 года аналитик ИК «ВЕЛЕС Капитал» Василий Данилов представил обзор финансовых показателей «Норильского никеля». Аналитик считает, что несмотря на определенное оживление в последние месяцы, бумаги Норникеля четвертый год демонстрируют снижение на фоне падения мировых цен на цветные металлы и санкционного давления на компанию.

Рекомендация эксперта ИК «ВЕЛЕС Капитал» для бумаг компании — покупать с целевой ценой 156 р.

Более подробно с перспективами компании вы можете ознакомиться в полной версии аналитического обзора: veles-capital.ru/analytics/article/norilskiy_nikel_dividendnyy_drayver/

Не является индивидуальной инвестиционной рекомендацией.

#ВЕЛЕС_Капитал_экспертиза #Норникель

Будем признательны вам за отзывы о нашей аналитике.

💿Норникель. Риски нарастают?

- 23 апреля 2025, 21:43

- |

$GMKNпредставил производственные результаты за I квартал 2025 г.

Если взять динамику по производству, то в целом все выглядит вполне стабильно. Производство никеля снизилось на 1% из-за профилактических ремонтов.

Производство меди сохранилось и составило 109 тысяч тонн. И платиновая группа также показала стабильную динамику: палладий -0,6%, платина +0,6%.

⛏Норникель подтвердил текущие прогнозы на 2025 год: Никель покажет динамику в +1,2%, медь — в рамках прошлогодних результатов. Однако, сохранение производственных показателей вряд ли сильно помогут компании.

Низкая стоимость никеля и металлов платиновой группы продолжают давить на финансовые результаты. Которые в свою очередь не благоприятно повлияли на решение по дивидендам.

На пути новые риски — тарифные пошлины Трампа. Торговые войны имеют свойство сильно негативно влиять на разного рода сырье, например на платину и палладий. Замедление экономики точно не даст вырасти стоимости разным металлам.

( Читать дальше )

ГМК Норникель MOEX:GMKN оперотчет 1 кв 2025

- 23 апреля 2025, 20:01

- |

Производство основных металлов в 1 квартале 2025 года осталось почти на уровне 1 кв 2024 года. Но раньше компания говорила, что перевыполняет план производства и реализовала план по повышению производственной эффективности. Пока что роста результатов год к году не видно. Производство выросло только в Забайкальском дивизионе, да и цены на медь чувствуют себя неплохо, в отличие от никеля и палладия, которые падают с 2022 года.

Комментарий компании: Небольшое снижение производства никеля было вызвано проведением регулярного профилактического ремонта оборудования для поддержания бесперебойной работы основных технологических агрегатов. Объем производства меди практически не изменился, в то время как Забайкальский дивизион увеличил производство меди благодаря программе повышения операционной эффективности.

Половина отчета посвящена серной программе, а не анализу своей деятельности, оценке конъюнктуры рынка и действиям менеджмента. Серная программа — это не план операционного развития все-таки. На осенней конференции мы спрашивали компанию и про этот проект и про медный завод в Китае. Все это было рассказано и показано ранее.

( Читать дальше )

🦔 Норникель: стабильность - наше всё, но где дивы?

- 23 апреля 2025, 15:18

- |

Норникель отчитался за первый квартал — и тут, честно говоря, даже комментировать особо нечего. Производственные показатели ровные, как сибирская тайга: никель чуть просел из-за планового ремонта, но в целом всё идёт по графику. Годовой прогноз компания подтверждает — никаких сюрпризов, только плановая рутина.

Но вот в чём загвоздка — внешний фон сейчас так себе. Цены на металлы не радуют, курс рубля добавляет головной боли. В таких условиях о жирных дивидендах можно пока только мечтать. Да, теоретически есть вариант с высвобождением оборотки — но при текущих раскладах это больше похоже на благие намерения, чем на реальный план.

По мультипликаторам компания сейчас выглядит переоценённой — входить в позицию на этих уровнях значит играть в долгую. Если веришь в рост цен на металлы — может и вариант. Но если ждёшь дивов — тут либо надеяться на чудо, либо запасаться терпением до лучших времён.

В общем, ситуация «ни убавить, ни прибавить» — Норникель работает как часы, но ждать от него ярких движений прямо сейчас не стоит. Разве что вдруг рынок металлов рванёт вверх — тогда совсем другая песня пойдёт. А пока — наблюдаем и считаем копейки.

( Читать дальше )

Портфели БКС. У нас новый краткосрочный аутсайдер — Норникель

- 23 апреля 2025, 10:23

- |

На российский рынок по-прежнему влияют два основных фактора — геополитика и монетарная политика, причем геополитический фактор как раз менее предсказуемый. Негативные новости касательно украинского конфликта могут испугать рынок, и инвесторы поспешат зафиксировать прибыль. Пятница ознаменуется заседанием ЦБ и решением по ключевой ставке. Консенсус не ждет сюрпризов, видит сохранение ключевой ставки на текущем уровне, однако мягкая риторика со стороны регулятора способна добавить позитива. Повышенная волатильность — это то, что точно останется в ближайшей перспективе.

Главное

- Краткосрочные идеи: в аутсайдерах ММК заменили на Норникель

- Динамика портфеля за последние три месяца: фавориты выросли на 6%, Индекс МосБиржи около 0%, аутсайдеры снизились на 10%

Краткосрочные фавориты: причины для покупки

ЕвроТранс

Акции выглядят привлекательно на фоне ухудшения конъюнктуры на мировом нефтяном рынке. Компания развивает высокомаржинальные направления, которые позволяют ей сохранять высокую рентабельность бизнеса даже в условиях повышения стоимости финансирования в стране.

( Читать дальше )

«Норникель» презентовал катализаторы, которые ускорят переход к зеленой энергетике

- 23 апреля 2025, 08:02

- |

Представьте, что экологически чистое топливо можно производить там, где оно необходимо: без затрат на инфраструктуру и перевозки. Это реально, если использовать зеленый водород — тот, который получают методом электролиза воды.

Преимущество зеленого водорода — компактные и мобильные установки для его производства можно разместить практически в любом месте и отказаться от расходов на транспортировку.

Новый катализатор на базе наносплавов палладия для щелочного электролиза «Норникель» представил на Международном водородном конгрессе в Пекине. Инновационная разработка направлена на снижение энергозатрат и повышение эффективности производства зеленого водорода.

Китай — крупнейший потребитель водорода и важнейший производитель компонентов и установок для щелочного электролиза. Внедрение биметаллических палладиевых катализаторов в катоды щелочных электролизеров может снизить стоимость водорода на 5−6% за счет повышения выхода продукта. Эти разработки имеют стратегическое значение как для китайского рынка, так и для глобальной водородной энергетики.

( Читать дальше )

Вечерний обзор рынков 📈

- 21 апреля 2025, 19:03

- |

Курсы валют ЦБ на 22 апреля:

💵 USD — ↘️ 80,7597

💶 EUR — ↗️ 93,6714

💴 CNY — ↘️ 11,0648

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 1,73%, составив 2 922,46 пункта.

▫️ Валюта. Минэк прогнозирует курс доллара на уровне 98,7 руб. к концу 2025 года (без изменений относительно предыдущего прогноза), среднегодовой курс 94,3 руб. (сентябрьский прогноз: 96,5 руб.). Прогноз по среднегодовой цене Brent: $68 (сент.прогноз: $81,7), а на 2026 г.: $72 (сент.прогноз: $77) за баррель.

▫️ Русгидро (+1,88%); «Коммерсантъ» сообщает, что Президент поручил Максиму Орешкину изучить возможность поставки угля для дальневосточных ТЭЦ «Русгидро» по аналогии «с отработанными для сельхозпроизводителей по посевной или по удобрениям» механизмами, речь, считает издание, идет о приоритетных поставках угля по регулируемым ценам.

▫️ ТГК-14 (0%); Сегодня АКРА понизило кредитный рейтинг компании до BBB(RU) с прогнозом «Негативный», год назад рейтинг был сохранен на уровне BBB+(RU) с прогнозом «Стабильный»

( Читать дальше )

Норникель: квартальный отчет без сюрпризов, но с намёком на будущие риски

- 21 апреля 2025, 17:22

- |

Ну что, друзья, Норникель отчитался за первый квартал — и, честно говоря, ничего взрывного. Цифры в целом нейтральные, но кое-какие детали заслуживают внимания.

Начнём с никеля — производство слегка просело на 1%, до 42 тыс. тонн. Причина банальна: плановые ремонты на Надеждинском металлургическом и Медном заводах, а также на Талнахской обогатительной фабрике. Но тут есть и хорошая новость — почти весь объём (41,6 тыс. тонн) сделан из собственного сырья, так что зависимость от внешних поставок минимальна.

Медь, в отличие от никеля, держит марку — 109 тыс. тонн, без изменений. Забайкальский дивизион даже немного улучшил показатели (+1%, до 18 тыс. тонн) благодаря программе повышения эффективности. Опять же, всё своё, родное — никаких закупок на стороне.

С платиновой группой картина интереснее: палладий слегка сдал (-0,6%, до 741 тыс. унций), а платина, наоборот, прибавила (+0,6%, до 180 тыс. унций). Всё дело в изменении состава перерабатываемой руды — тут уж ничего не поделаешь, геология диктует свои правила.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал