ОВК

Консолидацией акций ОВК может заняться новый инвестор - Промсвязьбанк

- 08 июля 2019, 12:17

- |

АО Первая тяжеловесная компания Александра Несиса и структуры «дружественных ему инвесторов» вышли из капитала ПАО Объединенная вагонная компания, следует из сообщения ОВК. Новым владельцем 14,99% акций ОВК через кипрскую Плейнвайт Консалтантс Лимитед стал Эмиль Пирумов, говорится в сообщении.

Если структуры Александра Несиса полностью вышли из капитала ОВК, то возможно консолидацией акций компании может заняться новый инвестор. Среди таких наиболее вероятным является Ростех (Уралвагонзавод), который ранее уже приобрел 9,3% акций ОВК.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

ОВК - группа ИСТ вновь вышла из капитала вагонной компании

- 08 июля 2019, 10:07

- |

«Первая тяжеловесная компания» (ПТК), ранее принадлежавшая Сергею Генералову, но зимой выкупленная у него группой ИСТ и дружественными ей структурами, в свою очередь, утратила свои голоса.

Plainwhite зарегистрирована в мае 2018 года. Единственным акционером офшора, согласно сообщению ОВК, является Эмиль Пирумов.

ОВК простилась со своими основателями в конце 2018 года, когда принадлежащие им 9,33% компании перешли к конкурирующему «Уралвагонзаводу» (УВЗ, входит в «Ростех»).

Сама же группа ИСТ тем временем совместно с партнерами выкупила у Сергея Генералова «Первую тяжеловесную компанию» (ПТК).

И уже в феврале ПТК вошла в ОВК, приобретя с рынка 14,8% акций предприятия

источник

Новости компаний — обзоры прессы перед открытием рынка

- 08 июля 2019, 09:12

- |

Сбербанк и McDonald's могут открыть совместные точки обслуживания до конца года

Сбербанк рассматривает возможность запуска совместных отделений с McDonald's в нескольких регионах, в частности в Центральной России, в том числе в Москве, рассказал «Ведомостям» первый зампред правления Сбербанка Александр Ведяхин. Поток клиентов в сеть отделений Сбербанка падает, говорит Ведяхин: по прогнозам, в течение 3–5 лет он может упасть на 30%, это общая тенденция для всех банков в мире. Банкам нужно чем-то привлекать клиентов, кроме банковских сервисов, объясняет он.

https://www.vedomosti.ru/business/articles/2019/07/05/805961-sberbank-i-makdonalds

«Пятерочки» хотят конкурировать с «Почтой России» за посылки граждан

X5 Retail Group планирует запустить сервис отправки и выдачи посылок через магазины у дома «Пятерочка». Об этом ритейлер сообщил в клиентском опросе. X5 начала развивать инфраструктуру доставки товаров, которые не предназначены для продаж в ее сетях, год назад. Например, розничная компания занялась доставкой заказов сторонних интернет-магазинов и маркетплейсов. Ритейлер инвестировал в автоматизированные пункты выдачи интернет-покупок (постаматы). До конца 2019 г. Х5 начнет принимать в своих магазинах для дальнейшей доставки заказы с маркетплейса Livemaster.ru («Ярмарка мастеров»).

( Читать дальше )

ОВК - Сафмар просит Верховный суд пересмотреть спор вокруг сделок вагонной компанией на 115 млрд руб

- 01 июля 2019, 15:58

- |

Представитель Сафмара:

"(ОВК — прим. ред)грубо воспрепятствовала своим миноритарным акционерам в реализации законного права требовать выкупа акций в связи с одобрением крупной сделки".

«Юридические методы, избранные ОВК для реализации такой противоправной цели, представляют собой хрестоматийный пример недобросовестного, противоречивого поведения»

источник

ОВК - суд утвердил отказ УК НПФ Сафмар в иске к вагонной компании о выкупе акций

- 22 мая 2019, 13:59

- |

Апелляционная инстанция в среду отклонила жалобу ООО «УК Управление инвестициями» на принятое в декабре решение арбитражного суда Москвы, после чего оно вступило в законную силу.

Истец требовал, чтобы ОВК выкупила у НПФ «Сафмар» и НПФ «Доверие» (в настоящее время присоединен к «Сафмару») как миноритарных акционеров более 5,5 миллиона своих акций, принадлежащих этим НПФ, за 3,7 миллиарда рублей. По мнению истца, право требовать выкуп акций в соответствии с законодательством об акционерных

( Читать дальше )

ОВК - Free float компании снизился в 2 раза

- 16 мая 2019, 14:51

- |

Ранее сообщалось, что ПТК стал владельцем 14,83% ОВК. ПТК купила акции ОВК на рынке.

Группе ИСТ принадлежит 33% ПТК,

остальные — у дружественных инвесторов.

24,3% акций ОВК принадлежит банку ФК "Открытие",

19,9% — «Регион трасту»,

14,8% — ПТК,

10,4% — "Сафмар Финансовые инвестиции",

9,3% — АО «Концерн „Уралвагонзавод“ (структура „Ростеха“),

7,9% — »Открытию Холдинг",

0,7% — у прочих инвесторов.

emitent.1prime.ru/News/NewsView.aspx?GUID={80F11AEF-2419-43A8-A33E-F64E16F6FC6E}

Новости компаний — обзоры прессы перед открытием рынка

- 16 мая 2019, 09:20

- |

«Газпром» Турции не по карману. Экспортные поставки в страну упали наполовину

«Газпром» продолжает ускоренными темпами терять рынок Турции. В первом квартале экспорт газа в страну упал на 43%, до уровня 2010 года, а Турция впервые с 2006 года утратила статус второго по величине покупателя российского газа, пропустив вперед Италию. Хотя спрос на газ в стране в целом падает из-за рецессии, ослабления лиры и теплой погоды, именно «Газпром» в наибольшей степени теряет позиции на рынке из-за высокой цены, пока Турция наращивает поставки из Азербайджана и закупки сжиженного газа.

https://www.kommersant.ru/doc/3968882

Торговый спор США и Китая повышает шансы «Газпрома» на реализацию новых трубопроводных проектов

С 1 июня Китай повысит ввозные пошлины на американский сжиженный природный газ (СПГ) с 10 до 25%. Об этом в понедельник объявил комитет по таможенным тарифам госсовета КНР. Китайские пошлины в 10% против американского СПГ действуют с сентября 2018 г. Китай – второй импортер СПГ в мире после Японии. В 2018 г. поставки в страну сжиженного газа выросли на 38% год к году и составили почти 54 млн т, где доля США составила 2,16 млн т (данные GIIGNL). Если ситуация не разрешится в ближайшее время, есть надежда, что Китай будет более благосклонно смотреть на газопровод «Сила Сибири – 2».

( Читать дальше )

ОВК - ФГ Будущее вышла из капитала вагонной компании, ПТК приобрела 11% акций

- 15 мая 2019, 11:12

- |

«Первая тяжеловесная компания» (ПТК) приобрела 11,04% акций ОВК.

Доля управляющей компании «Регион Траст» в ОВК выросла до 19,91%.

Доля «Первой тяжеловесной компании» в ОВК увеличилась с 1,51% до 12,55%.ПТК приобрела 11,04% акций ОВК 7 февраля текущего года.

www.e-disclosure.ru/portal/event.aspx?EventId=hBcvF-Au2TUGPue48THD6gg-B-B

www.e-disclosure.ru/portal/event.aspx?EventId=lcJxjBtEu0S6tAGGznF-C9Q-B-B

www.e-disclosure.ru/portal/event.aspx?EventId=cKU9Z5KWwUW9rtXo2OSdNw-B-B

www.e-disclosure.ru/portal/event.aspx?EventId=qHtuEkLIz0ug4fJTQEi-AoQ-B-B

www.e-disclosure.ru/portal/event.aspx?EventId=WvfPG7oZxUuo6anMHROIJA-B-B

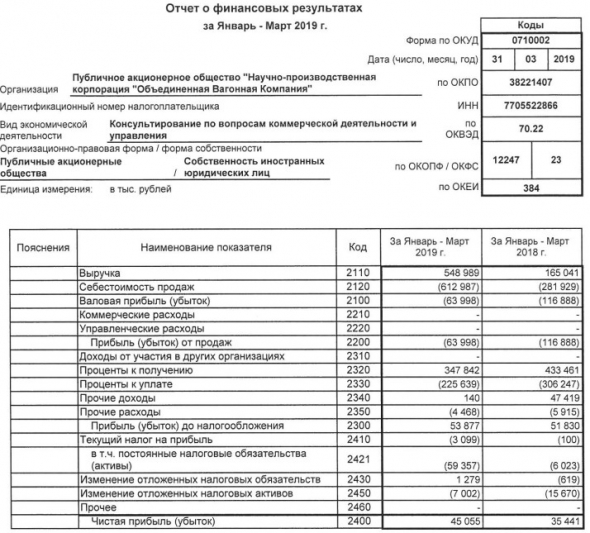

ОВК - прибыль в 1 кв по РСБУ выросла на 27% г/г

- 06 мая 2019, 18:52

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1513882

Манипулирование ОВК - кто-то просил на конференции получите

- 30 апреля 2019, 22:02

- |

Банк России установил факты неоднократного и продолжительного манипулирования на организованных торгах (далее — Биржа) рынком обыкновенных акций ПАО «НПК ОВК» (далее — Акции), осуществленного в период с 03.10.2016 по 02.05.2017 (далее — Период) компаниями-нерезидентами GorTec Management Ltd (зарегистрирована на территории Белиза) и GTCP TRADING LTD (зарегистрирована на территории Республики Кипр).

Заключаемые между компаниями GorTec Management Ltd и GTCP TRADING LTD (далее — Компании) взаимные сделки купли-продажи Акций не имели очевидного экономического смысла и были направлены на поддержание определенных уровней цены и объема торгов Акциями. В дни отсутствия на торгах наиболее крупных участников рынка Акций, в том числе взаимосвязанных с эмитентом Акций, доля Компаний в общем объеме торгов составляла в среднем от 30 до 50%. При этом, по данным Биржи, в течение Периода 275 сделок с Акциями были совершены между Компаниями с существенным отклонением объема торгов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал