ОФЗ облигации

Размещение ОФЗ

- 22 апреля 2020, 19:11

- |

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

ОФЗ 24021 с погашением 24 апреля 2024 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона..

Итоги:

ОФЗ 26229

Спрос составил 141,246 млрд рублей по номиналу. Итоговая доходность 5,99%. Разместили 86,667 млрд рублей по номиналу.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Сегодня размещают ОФЗ

- 22 апреля 2020, 12:14

- |

Устанавливается следующий регламент проведения аукционов: |

|||||||||

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26229RMFS; |

|||||||||

— 14:00 — ввод цены отсечения для выпуска № 26229RMFS; |

|||||||||

— 14:30 — 15:00 — ввод заявок на аукцион по размещению выпуска № 24021RMFS; |

|||||||||

— 16:30 — ввод цены отсечения для выпуска № 24021RMFS. |

ОФЗ 26205 не пришел купон у Тинткофф инвестиции

- 22 апреля 2020, 12:14

- |

На вопрос в личном кабинете:

«имею на брокерском счете офз 26205 15.04 должен быть выплачен купон, но он не поступил»

Консультант ответил:

«Дело в том, что дата начала купонного периода, для того что бы эти купоны получить, была 16.10.2019.

Вы купили данные облигации 04.02.2020 года. В эту выплату вы не попадаете.

Следующие выплаты для вас будут 14.10.2020»

КАК ЭТО ПОНИМАТЬ?

Размещение ОФЗ

- 15 апреля 2020, 19:00

- |

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 26229 с погашением 12 ноября 2025 года, купон 7,15% годовых

Итоги:

ОФЗ 26229

Спрос составил 68,231 млрд рублей по номиналу. Итоговая доходность 6,56%. Разместили 34,855 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26229 с погашением 12 ноября 2025 года составила 103,185% от номинала, что соответствует доходности 6,56% годовых, говорится в сообщении Минфина России.

( Читать дальше )

Размещение ОФЗ + Доля нерезидентов + RGBI

- 08 апреля 2020, 18:12

- |

ОФЗ 25084 с погашением 4 октября 2023 года, купон 5,3% годовых

ОФЗ 29013 с погашением 18 сентября 2030 года, купон рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 52002 с погашением 2 февраля 2028 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 25084

Спрос составил 50,107 млрд рублей по номиналу. Итоговая доходность 6,45%.

( Читать дальше )

Отчет за март

- 02 апреля 2020, 10:27

- |

Всем добрый день!

(Выкладываю здесь часть отчета за март, вдруг кому-то станет интересно).

Итоги за март.

Покупки: Роснефть, Татнефть пр., Сбербанк пр., Ростелеком пр., НЛМК, Северсталь.

Продажи: ОФЗ 26205, ОФЗ 26209, Алроса-Нюрба, МРСК Центра, Мостотрест, ЭнелРоссии, СлавнефтьЯНОС пр., Роллман пр.,

Дивиденды: не было.

Купоны: ОФЗ-26205, ОФЗ-26209 (при частичной продаже).

Сделки здесь:

https://vk.com/aleksmsu?z=photo135907_457274803%2Fphotos135907

https://vk.com/aleksmsu?z=photo135907_457274965%2Fphotos135907

https://vk.com/aleksmsu?z=photo135907_457274972%2Fphotos135907

https://vk.com/aleksmsu?z=photo135907_457275091%2Fphotos135907

О финансах.

В марте Портфель изрядно просел. Хотя, даже в самый пик снижения он не потерял и 15% от общего объема. А к концу месяца закрылся примерно на 9% просадке.

Разумеется, говорить сейчас о том, что нас ожидает в будущем пока что преждевременно.

Главное, что я действую в рамках своей Стратегии и не смотря на просадку курсовой стоимости Портфеля успел значительно нарастить будущие Денежные Потоки.

Даже с учетом того, что некоторые компании могут снизить дивидендные выплаты по этому году, в будущем, они с лихвой покроют все эти недостачи.

Теперь коротко обо всем и по порядку.

Сначала о продажах:

Я уже давно хотел почистить свой портфель от прошлых ошибок, только поводов серьезных для этого не было.

Поэтому провел работу над ошибками прямо в марте.

Самая серьезная (дорогая) ошибка это позиция по акциям Алросы-Нюрба.

( Читать дальше )

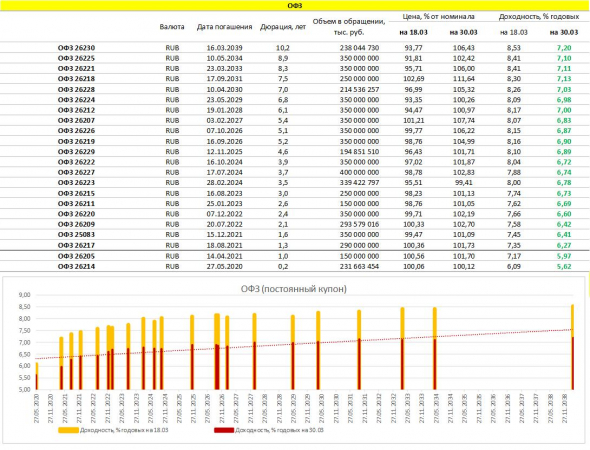

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО. Перекосы доходностей - кризисная норма.

- 02 апреля 2020, 07:25

- |

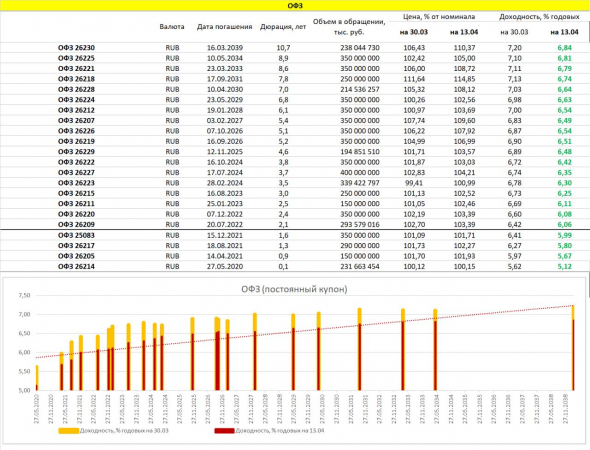

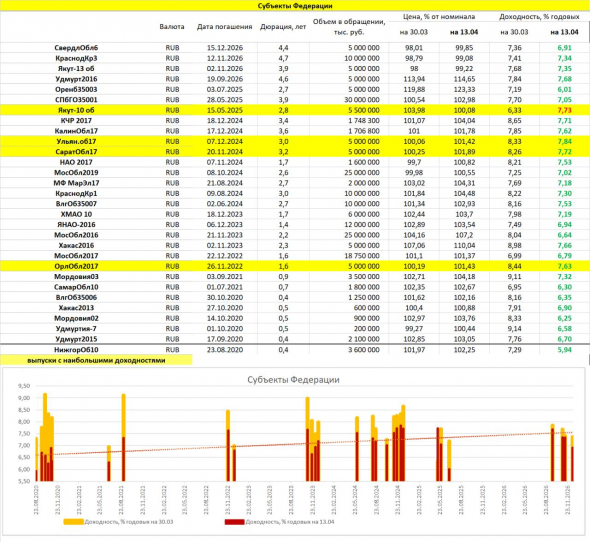

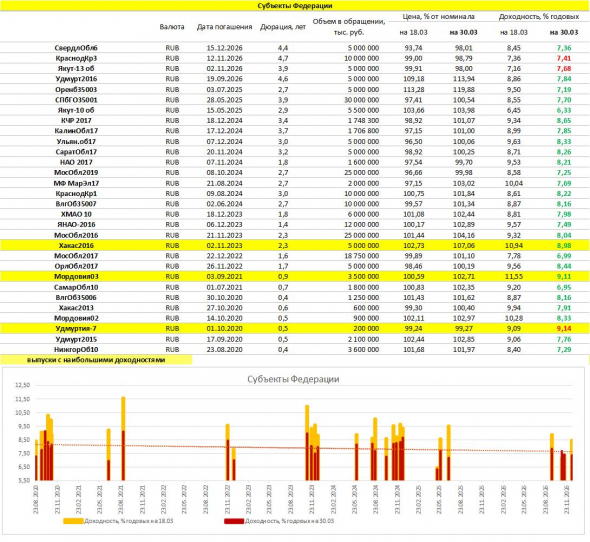

Интерес к ОФЗ был недолгим. Всего пара недель, и доходности вновь ниже 7%, а по коротким выпускам и вовсе ниже ключевой ставки. Чудеса монетаризма! Или проявление качества российского госдолга? Риторические восклицания.

( Читать дальше )

Гособлигации РФ попали по НДФЛ (13% минус)

- 31 марта 2020, 15:05

- |

Сильная новость!

Новость о законе (3 чтение) прошла 3 часа назад.

1prime.ru/state_regulation/20200331/831173567.html?utm_source=yxnews&utm_medium=desktop&utm_referrer=https%3A%2F%2Fyandex.ru%2Fnews

Разъяснения Минфина 25 минут назад. Никто не верил, думали неточно прописали закон.

Ссылки позже.

tass.ru/ekonomika/8125331?utm_source=yxnews&utm_medium=desktop&utm_referrer=https%3A%2F%2Fyandex.ru%2Fnews

Физики и ИИС до конца года продадут все свои гособлигации. А что купить? Валюта, акции...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал