Обзор акций

🔎 АФК Система (AFKS) | Долги продолжат оставаться проблемой еще не один год

- 21 апреля 2025, 11:02

- |

▫️ Капитализация: 146 млрд / 15,1₽ за акцию

▫️ Выручка 2024: 1232 млрд (+18% г/г)

▫️ Опер. прибыль 2024: 167 млрд (+45% г/г)

▫️ Убыток акционерам 2024: -25,6 млрд

✅ Динамика выручки и OIBDA хорошая, ключевые активы компании продолжают расти неплохими темпами, а перспектива выхода еще ряда дочерних компаний на IPO сохраняется, что может поддержать цену акций.

Больше из позитивного отметить нечего.

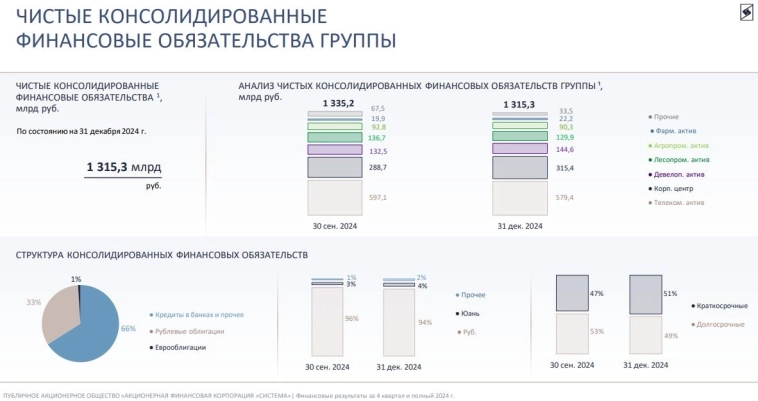

❌ Чистые обязательства корпоративного центра выросли до 315,4 млрд р (+27% г/г). Долг дорогой в обслуживании, а средневзвешенная ставка по облигационному портфелю (54% от суммы) уже составляет 14,8% годовых.

👆 Чистые консолидированные обязательства на конец 2024 года составили1315 млрд р. Сильное и быстрое снижение ставки может резко улучшить ситуацию в компании и её активах, но вероятность такого исхода довольно низкая + долги по итогам 1п2025 почти гарантированно еще вырастут.

❌ Сегежа планирует провести доп. эмиссию по закрытой подписке на общую суммудо 101 млрд рублей (1,8 рубля за акцию), полученные средства пойдут на погашение долга. Уже известно, что в допэмиссии будет участвовать АФК Система. Конкретная доля участия Системы до сих пор неизвестна, но ничего позитивного для акционеров холдинга в этом нет (плюсы только для держателей облигаций Сегежи).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

✅Еженедельный обзор рынка (20.04.25)

- 20 апреля 2025, 12:47

- |

С праздником!

Рассмотрел основные инструменты: природный газ, ртс, ммвб, usdrub, cnyrub, драг. металлы, американские индексы, биткоин. Обзор публичных стратегий

Всем хорошей торговой недели!

Можно посмотреть в ютубе или ВК видео: territoryoftrading.com/tpost/1h6hynkp21-obzor-rinka

Потенциал роста и риски акций X5 Retail Group: Анализ на основе финансовых данных

- 20 апреля 2025, 03:46

- |

X5 Retail Group (ПАО «Корпоративный центр ИКС 5»), крупнейший российский ритейлер, демонстрирует устойчивый потенциал роста, но сталкивается с усиленными рисками из-за макроэкономической ситуации. На основе финансовых данных за 2016 — 2024 годы, включая мультипликаторы, показатели TTM и аналитические прогнозы, а также последних данных по инфляции и процентным ставкам, выделим ключевые факторы, влияющие на инвестиционную привлекательность компании.

( Читать дальше )

Разбор эмитента: СПБ Биржа

- 18 апреля 2025, 11:51

- |

В 2021 году СПБ Биржа вышла на рынок с большими амбициями. Это была вторая по величине торговая площадка в России, дававшая уникальный доступ к акциям иностранных компаний — преимущественно американских. Многие инвесторы тогда восприняли её как мост к глобальному рынку в рамках родной юрисдикции.

Но времена изменились.

После 2022 года иностранные бумаги исчезли с биржи одна за другой. Оставались лишь гонконгские — и те приказали долго жить из-за санкций. В 2023 году биржа попала под санкции США, а в 2024 под ограничения попал и её депозитарий — СПБ Банк.

Бумаги торгуются на Московской бирже под тикером SBPE, входят в третий котировальный список. Последние недели показали, насколько чувствителен рынок: за последний месяц акции просели более чем на 20%.

💰Дивиденды

Их пока что не будет. С момента IPO в 2021 году компания декларировала: «Рост важнее дивидендов». В 2025 году она обещала вернуться к вопросу, но пока тишина. Новая дивидендная политика так и не опубликована.

( Читать дальше )

Покупки в дивидендный портфель. Долгожданная ребалансировка

- 17 апреля 2025, 19:09

- |

• За последний месяц +4,96%

• За последний год -2,78% (это уже не -7,4% как было при обзоре портфеля месяц назад)

Показать результат лучше российского индекса удалось за счет глубокой коррекции в акциях Газпром. Его вес в индексе значительный, поэтому если у инвестора нет акций газового гиганта в портфеле, то с подобной тенденцией придётся часто сталкиваться.

Изначально было желание совместить в этой стратегии: рост котировок + дивиденды, именно поэтому в портфеле не только надежные дивидендные истории, но и акции роста. Посмотрим, как он себя покажет на длинной дистанции.

Портфель собран практически год назад в первых числах апреля 2024 года на 298 тыс. рублей. Куплены акции были равными долями.

• Лидеры роста за все время: Новатэк +22%, X5 RetailGroup +19%, Мать и дитя +5,7%.

• Самая большая просадка: Северсталь -28%, Совкомфлот -21%.

Сейчас в портфеле 13 компаний:

• Лукойл $LKOH

• Транснефть-ап $TRNFP

• Сбер ап $SBERP

( Читать дальше )

Какова судьба российского рынка: замедление восстановления в районе 2900 пунктов?

- 15 апреля 2025, 18:50

- |

Российский рынок замедлил свое восстановление, и, как утверждают эксперты, это вполне предсказуемо, особенно учитывая, что уровень в 2900 пунктов ранее обозначался как цель коррекционного движения. Причиной такого развития событий стало отсутствие быстрого прогресса в мирных переговорах, что на фоне торговых войн снова привело к панике на мировых финансовых рынках и, как следствие, к снижению индекса Московской биржи.

Вопросы мирных переговоров по-прежнему остаются открытыми, тогда как цены на нефть демонстрируют снижение, а рубль, в свою очередь, укрепляется. Это обстоятельство подводит аналитиков к выводу о том, что даже при отсутствии значительных новостей российский фондовый рынок мог бы колебаться на уровне примерно 2800 пунктов, что на 100 пунктов ниже обозначенной коррекционной цели.

Пока не наблюдается никаких инициатив, способных внести ощутимые изменения в рыночную динамику, аналитики предполагают, что до заседания Центрального банка, назначенного на конец следующей недели, не стоит ожидать сильных колебаний. На предыдущем заседании были обсуждены важные аспекты денежно-кредитной политики и её влияние на состояние финансовых рынков.

( Читать дальше )

⚓️ НМТП (NMTP) | Обзор отчёта по МСФО за 2024г

- 14 апреля 2025, 09:56

- |

▫️ Капитализация: 179 млрд / 9,15₽ за акцию

▫️ Выручка 2024:71,2 млрд ₽ (+5,4% г/г)

▫️ EBITDA 2024: 48,2 млрд ₽ (+11,5% г/г)

▫️ Чистая прибыль 2024: 37,4 млрд ₽ (+24,8% г/г)

▫️ скор. ЧП 2024: 38,9 млрд ₽ (+25,4% г/г)

▫️ P/E ТТМ:4,6

▫️ P/B:1

▫️ fwd дивиденд 2024: 11%

👉 Отдельно результаты за 2П2024:

▫️Выручка: 32,5 млрд ₽ (-1,1% г/г)

▫️EBITDA: 20 млрд ₽ (+7,5% г/г)

▫️скор. ЧП: 16,6 млрд ₽ (+18% г/г)

✅ На операционном уровне всё стабильно: в 2024г Новороссийский порт (основной актив компании) показал рост грузооборота на 2% г/г до 164,8 млн тонн.

✅ За прошедший годоперационные расходы компании снизились до 22,9 млрд (-5,2% г/г). Рентабельность по EBITDA вышла на рекордные с 2019г значения и составила 67,7%.

✅ С учетом арендных обязательств, у НМТП сохраняется чистая денежная позиция в 8 млрд рублей. При этом, если смотреть только финансовый долг, то чистая денежная позиция уже превышает 27,5 млрд рублей (15,3% от текущей капитализации).

👆 У компании 19,4 млрд рублей обязательств по аренде, % ставки по ним ощутимо ниже рынка. В 2024г платежи по аренде выросли всего на 2,1% г/г до 1,9 млрд рублей.

( Читать дальше )

Спекулянты загнали акции в планки. За какими компаниями стоит следить на следующей неделе

- 13 апреля 2025, 18:38

- |

Обнадёживает то, что есть сподвижки в переговорном процессе и они набирают обороты. На следующую неделю, через американскую прессу анонсированы новые встречи.

По данным CNN Turk: 15-16 апреля состоится встреча России и Украины на базе командования военно-морских сил в Анкаре. На ней планируется обсудить меры, которые стороны предпримут в случае прекращения огня в Черном море.

Будет ли встреча участников от России и Украины прямой, неизвестно — в случае, если они решат встретиться без посредников, в таком формате переговоры пройдут впервые как минимум с начала года и работы США по мирному урегулированию. Ни Россия, ни Украина по поводу данной встречи пока не высказывались.

Какие компании могут от этого выиграть:

• Совкомфлот $FLOT — крупнейшая судоходная компания России и один из лидеров мирового рынка танкерных перевозок. Традиционно сильна в черноморском регионе.

( Читать дальше )

✅Еженедельный обзор рынка (13.04.25)

- 13 апреля 2025, 15:04

- |

Рассмотрел основные инструменты: природный газ, ртс, ммвб, usdrub, cnyrub, драг. металлы, американские индексы, биткоин. Обзор публичных стратегий

Всем хорошей недели!

Можно посмотреть в ютубе или ВК видео: territoryoftrading.com/tpost/1h6hynkp21-obzor-rinka

Топ-10 самых привлекательных акций на российском рынке. От аналитиков ВТБ

- 13 апреля 2025, 14:05

- |

Мысли по ребалансировке:

• Novabev: Акции компании отстали от индекса Мосбиржи более чем на 20%. Эксперты считают, что появление новостей об IPO «Винлаб» может стать драйвером роста котировок в ближайшей перспективе.

• Южуралзолото: Включив акции компании в подборку, эксперты увеличили экспозицию на золото на фоне введения новых торговых пошлин США и риска стагфляции. Кроме того, до сих пор бумаги компании уступали другим золотодобытчикам, однако весь негатив уже в цене.

• Русал и Норникель: Бумаги металлургов покинули подборку из-за роста рисков для глобальной экономики после ужесточения условий международной торговли.

Топ-10 акций российского фондового рынка с учетом последнего обновления:

• X5 $X5

• ЛУКОЙЛ $LKOH

• Novabev Group $BELU

• Полюс $PLZL

• Ростелеком $RTKM

• Сбер $SBER

• Сургутнефтегаз-ап $SNGSP

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал