Облигации

Закрытие хеджа в портфелях PRObonds

- 25 марта 2021, 10:10

- |

- комментировать

- Комментарии ( 1 )

Коротко о главном на 25.03.2021

- 25 марта 2021, 09:38

- |

Повышение уровня листинга, планы и итоги размещений:

- «Гарант-Инвест» планирует 26 марта собирать заявки инвесторов на приобретение трехлетних облигаций серии 002Р-03 объемом 1,5 млрд рублей. Ориентир ставки купона установлен на уровне 10,25%-10,5% годовых. Ставка будет зафиксирована на весь период обращения, купоны ежеквартальные.

- АКРА присвоило ИСКЧ (Институт Стволовых Клеток Человека) кредитный рейтинг BB+(RU), прогноз «Стабильный».

- Облигации «Ритейл Бел Финанс» серии 001P-02 переведены Московской биржей из Третьего во Второй уровень листинга.

- «Атомстройкомплекс-Строительство» завершил размещение пятилетних облигаций серии БО-П01 на 1,15 млрд рублей за один день торгов. Ставка купона установлена на уровне 8,5% годовых и зафиксирована на первые полтора года обращения, купоны полугодовые. По выпуску через 1,5 года предусмотрена оферта.

( Читать дальше )

ЦБ РФ обсуждает с Минфином корректировки механизма налогообложения дохода по облигациям

- 25 марта 2021, 08:45

- |

«Мы пришли к ситуации, когда вы покупаете облигацию и выплачиваете накопленный купонный доход, но при этом в момент, когда вы получаете купонный доход, вы не можете уменьшить свой доход на сумму накопленного купонного дохода, который вы уплатили. Получается довольно странная ситуация, когда мы уплачиваем налог с дохода, который доходом не является», — заявил он, выступая на Международном финансовом форуме НФА.

«Очевидно, что из купонного дохода должен быть вычтен тот накопленный купонный доход, который мы уплатили первоначально при покупке облигации. При этом не надо забывать, что это правило имеет свои ограничения. Когда вы будите продавать облигацию или она будет погашаться, вы не сможете второй раз этот накопленный купонный доход учесть в уменьшении базы», — добавил Теплов.

( Читать дальше )

Telegram провел размещение облигаций. Несколько цифр и смешанные выводы.

- 25 марта 2021, 07:17

- |

Завершилось размещение еврооблигаций Telegram объемом $1млрд. под 7% годовых на 5 лет с возможностью конвертации в акции с дисконтом 10% в случае IPO компании. Несмотря на сообщения об ажиотажном спросе, ставка купона установлена по верхней границе маркетируемого диапазона. Интересны сообщения о вероятном приобретении облигаций на $2 млн. РФПИ. Согласно мандату Фонда, до 20% капитала РФПИ может быть инвестировано за пределами России при условии, что данные проекты создают добавленную стоимость для экономики страны. На наш взгляд, эта добавленная стоимость неочевидна, скорее это похоже на венчурную инвестицию. По нашему мнению, инвестиции в обязательства Telegram могут быть основаны только на доверии основателю компании, так как финансовые метрики компании вряд ли позволили бы ей даже пройти, скажем, процедуру допуска на Московской Бирже: по данным, озвученным Forbes, убыток в 2019 году составил $150,9 млн и $172,7 млн в 2018 году. При этом капитал был отрицательным ($323,5 и $172,7 млн в 2019 и 2018 гг. соответственно), как и чистые активы — минуса $418 млн и $245 млн. В 2021 году компании предстоит погасить кредитов почти на $700 млн. Можно предположить, что существенную долю инвесторов в облигации составляют те, кто намерен отыграть убытки (без малого 30%) от несостоявшегося IPO проекта TON. Поскольку перспективы быстрой монетизации мессенджера весьма туманны, то основной инвестиционной идеей является будущее IPO, которое позволит переложить долг на инвесторов в акционерный капитал.

( Читать дальше )

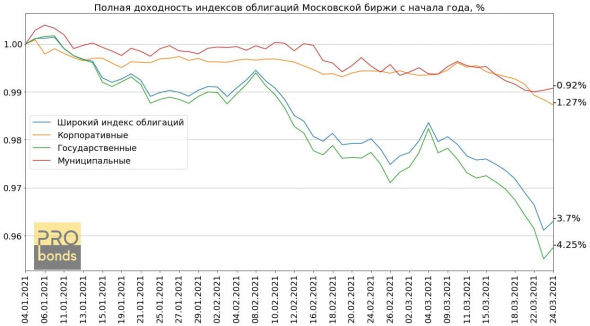

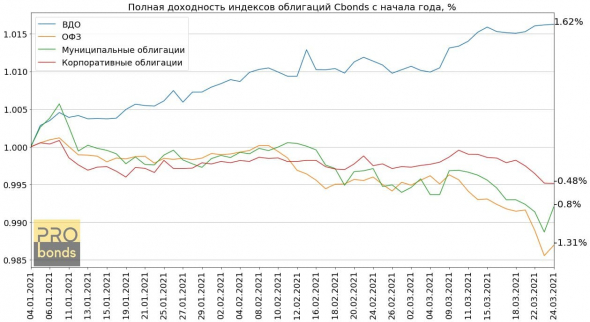

Падение, отскок и, видимо, разворот облигаций. Вывод и статистика

- 25 марта 2021, 06:54

- |

( Читать дальше )

Концерн "Покровский" приобрел 3 элеватора у РСХБ

- 24 марта 2021, 13:03

- |

Об этом сообщают «Ведомости», на основании МСФО Россельхозбанка за прошедший год. В 2020 году элеваторные мощности Концерна выросли до 490 тыс. тонн зерна, что составляет примерно 10% от совокупных емкостей хранения в Краснодарском крае. Издание отмечает, что сделка скорее была удачной для «Покровского» с точки зрения цены, а стратегия покупки этих активов подразумевает подключение элеваторов к общей системе управления Концерна и их интеграцию в производственную цепочку, что мгновенно выводит объекты на нужные мощности

/Облигации Концерн Покровский 001P-01 (эмитент ОАО «Агрофирма – племзавод „Победа“) входят в портфели PRObonds на 6,5-7% от активов/

Коротко о главном на 24.03.2021

- 24 марта 2021, 11:40

- |

Ставка купона, начало и итоги размещений:

- Сегодня «Атомстройкомплекс-Строительство» начинает размещение пятилетних облигаций серии БО-П01 на 1,15 млрд рублей. Ставка купона установлена на уровне 8,5% годовых и зафиксирована на первые полтора года обращения, купоны полугодовые. По выпуску предусмотрена оферта.

- Сегодня «ХК Финанс» начинает размещение выпуска трехлетних биржевых облигаций серии 001P-06 объемом 3 млрд рублей. Ставка купона установлена на уровне 7,5% годовых и зафиксирована на весь период обращения, купоны ежеквартальные.

- «Элемент Лизинг» полностью разместил трёхлетние облигации серии 001Р-03 объемом 4 млрд рублей за один день торгов. Ставка купона установлена на уровне 8,25% годовых, купоны ежеквартальные. По выпуску предусмотрена амортизация. АКРА присвоило выпуску кредитный рейтинг A-(RU).

( Читать дальше )

Акции: Что такое акции роста? Как на них заработать?

- 23 марта 2021, 15:38

- |

Инвестирование в акции — это проверенный способ для увеличения своего капитала.

😊Всем доброго времени суток с вами Евгений сегодня мы поговорим не просто об акциях, а о Акциях Роста.

Это Понятие для начинающих инвесторов немного сложнее акций стоимости и требует более тщательного разъяснения.

📈Начни Инвестировать со мной – www.tinkoff.ru/sl/6rixeqY7xLU

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал