Ожидания

Мысли по рынку - нас ведут на бойню?

- 04 февраля 2021, 12:22

- |

Что я вижу в последние две недели:

— Доллар растет, нефть растет, SP растет, рубль укрепляется. На лицо — раскорреляция этих четырех показателей.

— Рынки растут только на манипуляциях со статистикой. Нет никаких фундаментальных показателей для обновления хаев.

— По всем ожиданиям рисуется картина дальнейшего роста, цели которого (по нефти, по SP, по баксу) уж очень очевидны для всех участников рынка.

— Прошедшая скоротечная коррекция и отрисовка фигур ТА также сигнализирует на рост.

Существует такая интерпретация событий, что крупняк на текущей просадке затарился в рост до марта 2021, но с учетом обозначенных целей не очень понятно, откуда столько топлива для роста? Коррекция была слишком незначительная для набора топлива в виде медведей, поэтому у меня возникла несколько крамольная мысль.

Я думаю, что всё происходящее в последние две недели (с продолжением еще на неделю где-то) — это театр, в котором крупняк разводит быков на перспективный и очень очевидный рост, чтобы потом сводить их на бойню и уже всерьез развернуть рынки на хорошую коррекцию в процентов 15-20%. Есть несколько косвенных факторов в поддержку этой мысли (помимо очевидного для всех роста):

( Читать дальше )

- комментировать

- Комментарии ( 30 )

День без сделок и ожидания по рынку на эту неделю.

- 18 января 2021, 20:43

- |

Странный сегодня день. Всего одна сделка в Si и та в убыток -0,63%. Сколько не выцеливал — все мимо. Перешел на виртуальную торговлю. Пять виртуальных сделок — все в минус. Рассинхрон с рынком, а значит — курю в сторонке.

Чего я жду на этой неделе (это не тороговые сигналы и прогнозы, а именно ожидания):

DX — жду вниз на фоне вступления в должность Байдена и голосования сената по 2 трлн помощи. Сейчас DX подрастает на ожиданиях этих событий.

ED — жду вверх на фоне DX и локдаунов в ЕС (цикл замедления экономики ЕС). Никаких других драйверов движения евробакса я не вижу.

BR — жду вверх на отскоке от 54,50 и снижения DX. Драйверы чисто спекулятивные + манипуляции ОПЕК+.

Si — жду вниз на фоне роста BR и снижения DX. Драйверы — большая потребность в рублях на выплаты, рост фонды и нефти.

MX — жду вверх на фоне загрузки медведями (либо перед дальнейшим импульсом на новые хаи, либо перед разворотом на среднесрочную коррекцию).

А как будет на самом деле — время покажет.

Двойная вершина по Индексу Мосбиржи или нет? У кого какие ожидания?

- 10 декабря 2020, 13:03

- |

Поделитесь своим мнением в комментариях, будет ли глубокая коррекция вниз, либо мы идем покорять новые вершины по индексу?

Сбербанк идет на 300 на ожиданиях.

- 11 ноября 2020, 18:08

- |

Объясню, почему Сбербанк должен стоить 300. Потому что в 2019 году он поднимался до 250. Доллар вырос не менее чем 20% — поэтому он должен подняться до 300. Вот на этих ожиданиях и прем наверх. Понятное дело 300 мы не увидим, по крайней мере до дивов. Но если ожидания так высоки, то щас и скупают так активно. Дешево же! Для не верующих — объясните почему НЛМК так дорого стоит? Да не дорого, столько же как и в 2019 году. Как и посмотрите все года — сначала рос курс рубля, а уже потом догоняли его акции. Всегда с запаздыванием на разный промежуток времени. Пришло время роста.

Сколько Zoom может заработать на наших преподавателях

- 09 сентября 2020, 11:53

- |

Выручка Zoom за прошлый квартал подскочила до $663,5 млн, предыдущий квартал — $328 млн.

Эти данные не новые, пригодятся для сравнения. Так же отметим, что капитализация ZM на момент вчерашнего закрытия $100 млрд.

Следовательно, по итогам года можем получить P/S ниже 30(сейчас 75). Но это мой прогноз, причём, очень консервативный. Если что, у FB и NFLX фактический P/S=10.

Моей маме (преподает английский в колледже) пришлось самой оплатить подписку Zoom, что бы проводить онлайн-занятия. $15 в месяц. Возможно, потом колледж оплатит на год — $145/год.

В России около 240 000 преподавателей ВУЗ-ов и ещё 1 млн учителей в средних школах.

Если предположить, что на рынке кто-то ожидает, что вирус уже изменил нашу жизнь, то 145 долларов США в год придется платить очень многим.

( Читать дальше )

ЗА ЧЕМ СЛЕДИТЬ И ЧЕГО СТОИТ ОЖИДАТЬ НА НЕДЕЛЕ

- 19 июля 2020, 14:38

- |

Буквально через 20 минут уже заканчиваются торги у Саудитов, они идут очень пассивно, сразу можно сделать вывод о том, что сообщение о взрыве нефтепроводов на рынок нефти и ММВБ не повлияют. Картина у Саудитов и Израили очень одинакова:

Сначала гэп вверх, потом вниз/боковик, на данный момент от ММВБ можно будет ожидать похожую ситуацию. Рынок уже какой день стоит в боковике. Сейчас лично я максимально аккуратно подбираю бумаги, вообще не тороплюсь с какими-либо покупками на рынке. Обдумываю каждый шаг на перед, РФ пока не покупаю, а если что-то и беру, то это электроэнергетика/нефтяные компании. На долгожданной неделе будет огромное количество отчетов крупных компаний, чего стоит только отчет Tesla и MSFT, если я не ошибаюсь, то данные отчеты выходят в среду. Это в целом действительно напряженный момент, но лично мой взор будет на неделе на компании Coca-Cola и Phillip Morris, отчет у них если не ошибаюсь во вторник. В целом вторник очень важен будет для рынков как минимум из-за того, что крупные компании начнут сообщать свои итоги по вакцине / наблюдения. + на неделе много важной статистики, за этим тоже надо будет посмотреть, но об этом завтра в рубрике #события и #обзорнадень. Всем хорошего вечера и крепких нервов!

Цены золота задумываются о штурме абсолютных макисмумов

- 15 мая 2020, 17:10

- |

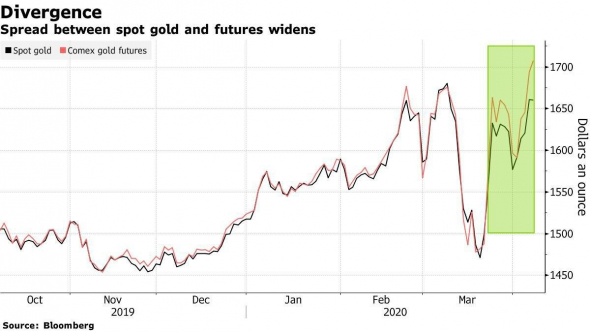

Цены золота в последние полгода были очень динамичными. За три зимних месяца рост составил около 17%. Очень сильно был разогрет интерес к покупкам физического золота и к марту СМИ активно обсуждали тему дефицита физического золота для инвестиционных целей. А в марте на фоне быстрого распространения эпидемии был зафиксирован сильный провал цен. В значительной мере он был связан с кризисом ликвидности, который затронул большинство рынков. Однако далее следовали масштабные монетарные стимулы со стороны регуляторов, а в особенности со стороны ФРС, что обеспечило ликвидностью финансовую систему и привело к развороту рынков. Последовавший рост цены золота полностью отыграл снижение и уже почти месяц они консолидируются чуть выше максимальных отметок начала марта. И вот теперь цены золота вновь проявляют желание к возобновлению роста. Тем самым вырастают шансы, что они в ближайшее время могут отправиться за проверкой на прочность уровней абсолютных максимумов начала осени 2011 года, когда за унцию благородного металла давали около 1900 долларов.

( Читать дальше )

Про отскок замолвите слово

- 07 апреля 2020, 14:48

- |

По мне так, всё. Отскок приказал долго жить. Дальше самое интересное начинается. Ликвидность против здравого смысла, ожидания против самих новостей. Новости против Нас (всегда против наших поз). Мы против рынка. Рынок против...

… просто против

ну или вопреки

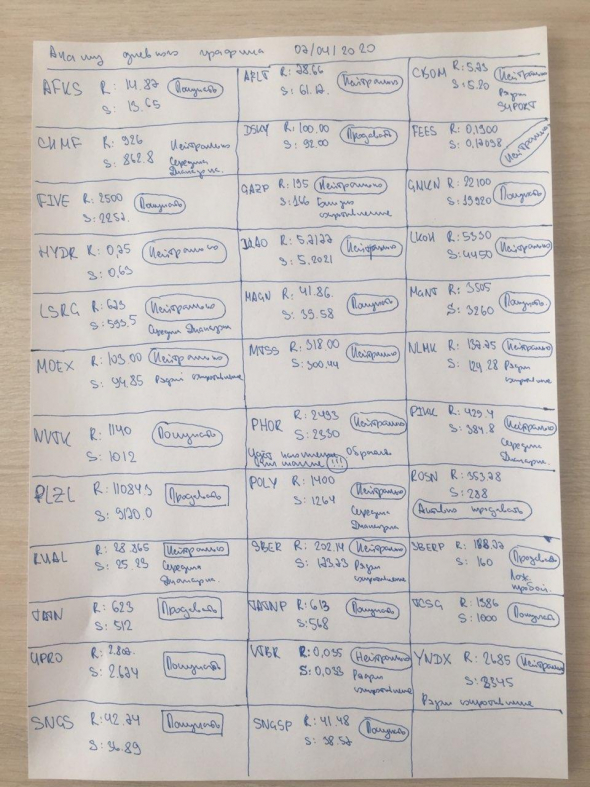

Пысы: может кому пригодится моя домашка на сегодня:

ну и ещё маленькая наколочка (картинка взята из Телеграм-канала @MarketTwits)

( Читать дальше )

Ну, вот и все, ребята! Записки в стенгазету Трейдовичок.

- 07 февраля 2020, 12:56

- |

Сегодня для меня знаменательный день. Из стана инвесторов переметнулся в стан армагеддонщиков. Перетрусил свой портфель. Продал МТС, Детский мир, Сбербанк, зафиксировав по всем бумагам прибыль. Продал немного ВДО, оставил облиги (включая ВДО), кропаль ЕТФ на золото, россыпь акций второго эшелона, на такую же сумму, как и облигаций. И планирую в понедельник приобрести вечно зеленый, так ненавидимый и в то же время такой любимый, доллар. Думаю, после избрания Трампа на второй срок, рыночек раскрасится в кровавые цвета на долгое время. Сажусь в засаду.

Небольшое отступление. На работе коллега купила новую симкарту. Видимо, раньше она принадлежала какому-то жуликоватому, азартному человеку и теперь ей названивают какие-то проходимцы, коллекторы, жулики и все ищут Васю. Она им говорит, что она не Вася, а Таня — Васю не знает. Они ей не верят и она развлекается тем, что вступает с ними в диалоги, записывает все на телефон, потом в офисе прослушиваем и угораем все вместе.Предлагали ей заблокировать эти номера, а она говорит, что пусть звонят – хоть какое-то развлечение.

( Читать дальше )

От сегодняшнего заседания ФРС рынки ждут паузы в снижениях ставки

- 11 декабря 2019, 11:08

- |

Результаты сегодняшнего заседания Комитета по открытым рынкам ФРС США станут известны в 22 мск. Ожидания рынка: ФРС по итогам заседания в среду сохранит ставку на прежнем уровне 1,5-1,75%. То есть рынок ждет паузы в снижениях ставки, после трех шагов подряд по ее сокращению на предыдущих встречах.

Главные аргументы для относительной успокоенности рынков стали сигналы о том, что США будут продолжать переговоры с Китаем без применения новых пошлин с 15 декабря, а также вышедшие на прошлой неделе хорошие данные по занятости за ноябрь. Так что рынки настроены на то, что ставка начнет рисовать полку со временем на уровне установленном 30 октября.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал