Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Сделка с потенциалом несколько Х’ов

- 13 января 2021, 07:27

- |

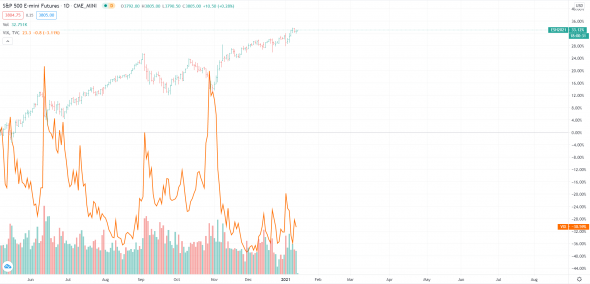

Что мы сейчас имеем по рынку? Экстремальные покупки среди розничных инвесторов, экстремальные объемы на покупку опционов Call и первые сигналы Risk off, о которых писал выше. Кроме того индекс волатильности VIX сейчас вблизи исторического минимума, что говорит о дешевизне опционов Put. В такой ситуации логично добавить себе эти опционы в портфель, как минимум ради хеджа от коррекции, ну а если портфель окэшен или доля кэша высока, то можно попробовать на них просто заработать.

Я рекомендую рассматривать далекие опционы, со страйками 2500-3300 (если речь о фьючерсе, либо 250-330, если вы торгуете опционами на ETF), со сроком 1-2 месяца. В случае даже небольшой коррекции, такие опционы с учетом низкой базы смогут вырасти в 3-10 раз. Для примера опцион Put 2500 со сроком жизни 45 дней стоит 110$ (на фьючерс), а на 3000 750$. Либо же опцион put на ETF SPY на 36 дней со страйком 300, который стоит всего 56$.

Конечно, риск в этих опционах 100%, т.е. вы должны покупать только на ту сумму, которую готовы потерять. Вернемся к этой идеи через пару недель, и посмотрим, что из этого получится.

Больше подобных идей, аналитики по рынку и полезного материала по инвестициям, читайте в моем Telegram канале.

- комментировать

- ★2

- Комментарии ( 6 )

Вебинар ""Китайские стены" должны защитить клиентов от нечистых на руку брокеров" от Сергея Олейника

- 11 января 2021, 11:25

- |

Основные уровни сопротивления американского рынка акций

- 11 января 2021, 09:07

- |

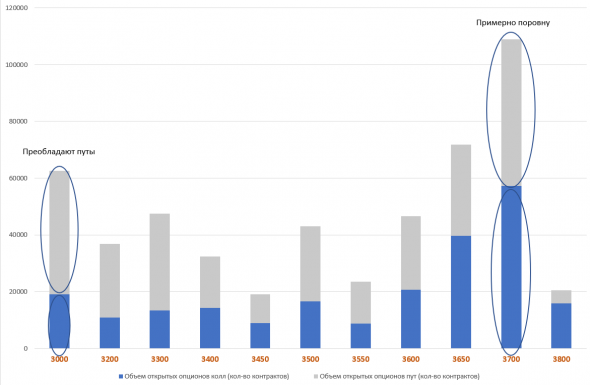

На рынках периодически наблюдается сезонность и цикличность, но эта сезонность зависит не от времени года, а от «большой» экспирации фьючерсов и опционов, которая происходит в третью пятницу последнего месяца квартала.

Так, к примеру, фондовый рынок США разворачивался после сильного падения в декабре 2018 г. и в марте 2020 г. Также можно отметить конец коррекции в сентябре 2020 г.

Будет ли соблюдена «сезонность» в текущем году покажет время, а пока посмотрим на каких уровнях будут развиваться основные «бои» между «медведями» и «быками».

Если посмотреть на рынок опционов и на объем открытых позиций, то главный уровень сопротивления находится на отметке в 3700 пунктов по S&P 500. Там сумма открытого интереса на текущий момент превышает 109 тыс. контрактов, причем силы распределены между «быками» и «медведями» примерно поровну.

То есть, можно предположить, что «быки» будут пытаться всеми силами закрыть март выше отметки в 3700 п., а «медведи» напротив, ниже.

( Читать дальше )

С днём рождения меня! Обрёл финансовую свободу в 40 лет.

- 11 января 2021, 06:00

- |

Общий опыт работы на фондовом рынке почти 13 лет — с марта 2008 г.

На 39м году своё свободное время я посвятил активному управлению капиталом и изучению новых аспектов торговли:

- написал и внедрил своего первого торгового робота на qlua и разработал qlua-скрипты автоматического выставления заявок

- Начал инвестировать в акции через американскую и гонконгскую биржи через Interactive Brokers

- торгую опционами (на фьючерсы и на акции) с прибылью

Если говорить про активное управление, то я шаг за шагом становлюсь опционным трейдером или «опционщиком».

Этапы моего развития как опционного трейдера:

- До 2020 года знал только общие определения, что есть такие инструменты и даже пару раз покупал CALL-опционы вне денег.

( Читать дальше )

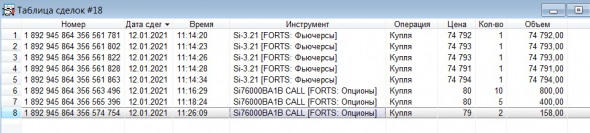

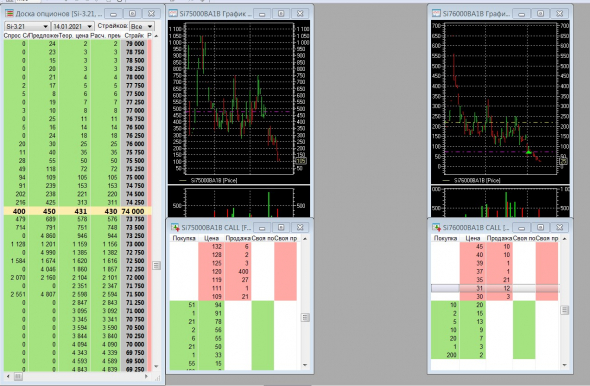

ОПЦИОНЫ Si, ЧТО ПРОИСХОДИТ?

- 10 января 2021, 20:32

- |

«НОВИЧОК» НОВИЧКАМ

Все начинают с покупки опционов.

Правда прибыли всё нет и нет. Иногда кому-то везет, но редко и немного.

Поэтому логично со временем все переходят на продажу опционов.

Прибыль некоторое время делает кап-кап, но потом «грузовик переезжает ваш Матис»...

И вы начинаете искренне молиться и обещать Богу больше не продавать опционы. Никогда.

Кино (1 мин.):

( Читать дальше )

Вопросы для торгующих опционами

- 10 января 2021, 18:04

- |

Начал читать книгу Тим Ферриса «Шеф повар». Книга о том как учиться новым навыкам. Там есть серия вопросов, чтобы максимально быстро обучится любым навыкам. Адаптировал их под опционную торговлю.

Сам отвечу чуть ниже. Прошу ответить тех, кто торгует опционами.

- Какие самые крупные ошибки допускают новички при торговле опционами?

- Какие ошибки совершают чаше всего даже на профессиональном уровне при торговле опционами?

- С каких позиций лучше начать изучение опционов?

- Какую обучающую программу, тему, ресурс или книгу вы посоветуете?

- Кто оказал наибольшее влияние на вашу торговлю опционами?

- Какие ключевые принципы используете при торговле опционами?

Мои ответы, скажем скорее новичка:

- Оставляют открытые ноги.

- Не учитывают, что волатильность также может снижаться.

- Спреды.

- Книга Чекулаева, www.option.ru — хотя сейчас там только можно посмотреть стратегии, Смарт-лаб по тэгу опционы, ранее проводимые НОКи, Анализатор опционных позиций optionFVV

- Алексей Каленкович, Павел Пахомов, Головин Евгений, Владимир Твардовский. В основном учился на их вебинарах, конференциях.

- Открытие позиций лесенкой. Закрытие той позиции, по которой больше дельта и маленькая ликвидность. Закрытие позиции лесенкой, регулируя дельту фьючерсом. Не торговать опционами, далеко вне денег или в деньгах, там где нет ликвидности. Торговать ближайшие серии по календарю, где лучше ликвидность. Не формировать позицию при сильных движениях, к примеру, если движение к примеру рост, а надо купить коллы… Обычно коллы будут дорогие… можно конешь успеть купить позиции, которые кто-то забыл убрать. Но лучше в это время продавать коллы.

Админы, прошу прицепить тэг «опционы».

Какие будут ваши варианты ответов?

ОПЦИОНЫ. Статья 11. Дельта опциона или коэффициент хеджирования

- 10 января 2021, 13:11

- |

В теории, если не учитывать комиссию брокера, прибыль опционного трейдера зависит больше от числа попыток открытия нейтральных стратегий, чем от однобоких покупок или продаж. Вообще простые покупки опционов, как и их продажи, с точки зрения теории оценки опционов, являются неправильными. Любое действие на рынке требует обязательного хеджирования путем занятия противоположной позиции. Если это правило игнорировать, то рано или поздно будут негативные результаты в практической деятельности. Мы можем максимизировать прибыль по опционам, но только на краткосрочном промежутке времени. Чем дальше экспирация, тем выше вероятности и риски. Теперь встает вопрос — как связать противоположные опционы, чтобы их соотношение было нейтральным и в результате незначительного движения мы не почувствовали серьезных потерь. Выводится этот коэффициент из формулы теоретической оценки и называется коэффициентом хеджа или дельтой.

ТЕОРИЯ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал