Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

SHORT Si (USDRUB) c целью 68830

- 18 мая 2020, 14:17

- |

Основа исключительно ТА

1. Конечно же ТРЕНД вниз, в котором продавец каждый раз активно себя проявляет касаясь верхней части канала.

2. ВОЗОБНОВЛЯЕМОСТЬ покупателя. Указана зелеными пунктирными стрелами. Визуально можно судить, что с каждым разом покупатель «давит» все меньше и меньше.

3. Буквально "«заезженная» зона покупок, с которой было обновление максимума. Обозначена розовыми кружками с галочкой. В последствии, после очередных тестов обновление максимумов не было. Можно судить вкупе с возобновляемостью покупателя.

Цель выбрал из расчета того, что что именно из этой зоны (небольшого range) стартовал покупатель с дальнейшим обновлением максимума.

Из фундаментальных факторов, как дополнение, могу считать благоприятную и стабилизирущуюся обстановку на рынке нефти.

Как инструмент использую опционы PUT со страйком 71000 и датой экспирации 18.06.

- комментировать

- Комментарии ( 0 )

Опционные "ноги" и их чтение

- 17 мая 2020, 13:47

- |

Возможно, материал будет ультра банальный, но мне это было не понятно первое время, поэтому считаю нужным написать.

Ноги — это графики доходности опционов, которые часто можно увидеть. Они нужны, чтобы понимать, что именно вы купили или продали и что с этим будет в разные моменты времени и цене фьючерса. Как их читать?

Берем колл 112500 купленный за 2000 и фьючерс для сравнения. На рисунке изображен график доходности фьючерса (зеленая пунктирная линия, для примера) и голого опциона колл (красно-синяя ломанная линия).

Далее рассуждения следующие: у нас купленный колл, значит мы получаем прибыль при росте цены фьючерса (синяя линия совпадает с линией доходности фьючерса). Колл — опцион с ограниченным риском снизу, т.е. как бы не упал фьючерс, мы потеряем только стоимость опциона, а значит красная линия как раз наш стоп. Отмечаем -2000 по шкале «стоимость опциона» и проводим линию до пересечения с доходностью (синяя).

( Читать дальше )

Об опционах без зауми.

- 16 мая 2020, 16:40

- |

Для начала, все таки, немного зауми.

1. Об опционах рекомендую почитать книгу — А.Н.Балабушкин Опционы и фьючерсы. Кратко, сжато, все по делу и без воды. Много хорошей математики. В общем, математику можно пропустить, нужно уловить только общий смысл — о чем эта математика.

2. На сайте eLearning есть 6-7 бесплатных лекций Твардовского — просто, ясно, доступно. Он хорошо и интересно излагает. Смотрел лет 10 назад, 2 раза. Очень рекомендую.

Теперь непосредственно об опционных стратегиях.

Простейшей стратегией является — покупка опциона. Если цена базового актива (БА) растет или будет расти — покупаем опцион CALL вне денег, в нескольких страйках (лучше не более 4-5) от центрального. Если БА падает, аналогично покупаем опцион PUT. Больше стоимости опциона при его покупке вы никак не проиграете (хотя, теперь уж и не знаю )). ГО опциона равно его стоимости, и об этом можно не беспокоится.

Теперь более сложная стратегия для совсем ленивых. Если вы считаете, что актив будет хорошо расти или падать, на центральном страйке покупаем CALL и PUT — такая позиция называется Стрэддл. Теперь, куда бы не пошла цена БА, мы будем в выигрыше. Однако, если цена за пару дней никуда существенно не сдвинется, мы проиграем из за уменьшения внутренней стоимости опциона. Это называется временной распад.

Позиция Стрэддл хороша тем, что думать вообще ни о чем не надо, однако, она, пожалуй, очень, даже слишком, дорогая, и, далеко не самая хорошая за такие-то деньги.) Вообще, начинающим в позиции типа Стрэддлы лучше не лезть.

Пожалуй наилучшей позицией в опционах является Стрэнгл. Суть его в том, что мы покупаем опцион CALL вне денег в нескольких страйках от центрального (тоже желательно не более 4-5), и примерно симметрично ему покупаем опцион PUT. Теперь, как и в случае со Стрэддлом, куда бы цена не пошла, мы получаем прибыль. Такая позиция гораздо дешевле Стреддла, и у нее есть масса других преимуществ, но это уже ближе к зауми.

Ну, и недостатки у Стрэнгла аналогичны Стрэддлу — если цена 2-3 дней никуда существенно не пойдет, мы опять получим убытки от временного распада.

Кроме того, Стрэнгл сложнее конструировать, чем Стрэддл, для которого вообще думать не надо.

В опционах есть такой параметр — Дельта, это скорость изменения цены опциона от изменения цена БА

Дельта = (Изменение стоимости опциона)/(Изменение стоимости БА)

Т.е., на сколько рублей изменится стоимость опциона, при изменении стоимости БА на 1 рубль. От страйка к страйку эта скорость меняется, и при приближении нашего опциона к центральному страйку и переходе опциона в деньги она будет возрастать.

Дельта транслируется в Quik, и ее можно добавить в таблицу опционов.

При выборе Стрэнгла желательно, чтобы параметры Дельта для опционов CALL и PUT были равны или близки друг к другу. Можно купить несколько опционов CALL и PUT в разных страйках, чтобы суммы их Дельт были примерно равны для CALL и PUT. Если же вы считаете, что актив скорее пойдет, например вверх, то Дельту для CALL можно выбрать и побольше, чем для PUT. И наоборот, в случае уменьшения стоимости БА.

Графически позиция Стрэнгл выглядит так:

( Читать дальше )

Вопрос к Опционщикам

- 16 мая 2020, 08:56

- |

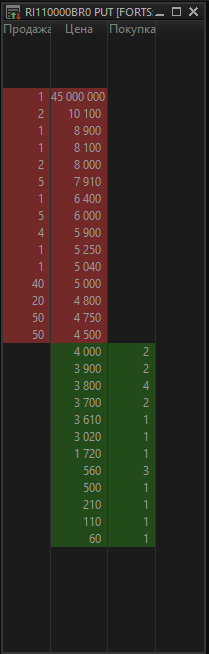

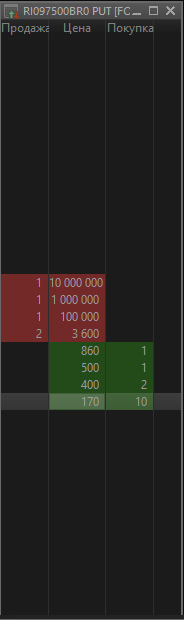

Ранее обращался в группу в телегу к небезизвестному Карлсону(Спасибо всем кто ответил мне у него в группе), но сути дела мне так и не раскрыли) Поэтому взываю к сообществу опционщиков на Смарте — поделитесь своим опытом и видением этой ситуации пожалуйста. Скрины прилагаю

( Читать дальше )

Почему опционщики такие отморозки?

- 16 мая 2020, 08:43

- |

Попробую я и плеснуть керосинчику. Отдельным топиком по причине нахождения у некоторых из опционщиков в ЧС.

Итак Кирилл Браулов пишет: «KarL$oH, а ещё «09.04.2018 за день удалось утроить депо.» smart-lab.ru/blog/621724.php

А в топике самого KarL$oHа smart-lab.ru/blog/621706.php, куда я не могу задать вопрос по причине нахождения в ЧС, уже Мальчик БайБай пишет „Для меня это просто способ разогнать плечо выше 10-50 с разумным риском. (на фьючах с таким плечом за вечер поседеть можно). Ну т.е. чисто направленная торговля.“ Мальчик Buybuy 22:52 //

И у того же KarL$oHа уже намолочено доходности 400% с начала этого года… Я не понимаю, их, опционщиков, что, так нищета заедает, что надо брать плечо 10-50, чтобы раз в пятилетку ловить 3 конца за сессию или намолачивать по 400% за полгода?

Неужели 3-5 плечо на фучах, 10-20% за суперударник и 50% за полгода — не приемлемо?

Зачем опционщикам такой экстрим? Да, как говорят, ещё и с гигантскими спредами и транзакционными издержками в этих экзотических инструментах?

Они нищие интеллектуалы-экстремалы или лудоманы-отморозки?

Почему не могут? Могут!

- 16 мая 2020, 01:33

- |

Тут неожиданно призвали к ответу: почему дескать опционный софт написал, а заработать сам не можешь?

Наезд странный: программить это одно, а трейдить этож совсем другое. И знания совсем другие, и психология. Если программист может уйти в астрал и долго там витать, то трейдер должен быть шустрым-быстрым и всегда на чеку. Схватил добычу и быстро в кусты. Не жадничать, а то очень быстро из охотника сам в жертву превратишься. Не быть инертным, быстро признавать ошибку и готовность перевернуться в противоположное направление. Программист же более инертен и упрям. Грубо говоря: программист — интраверт, трейдер — экстраверт.

В общем, торговля и программинг вещи сильно разные. Но лично мне удалось немного заработать. Вот здесь описал свой опыт торговли в 2018г. Там 09.04.2018 за день удалось утроить депо. Но это просто повезло в хорошей позе оказаться перед гэпом. Тем более потом часть слил и закрыл торговлю в реале. Стал снова теорию копать и программить. Но ушел все-таки в плюсе: было 100тр, стало 383тр.

( Читать дальше )

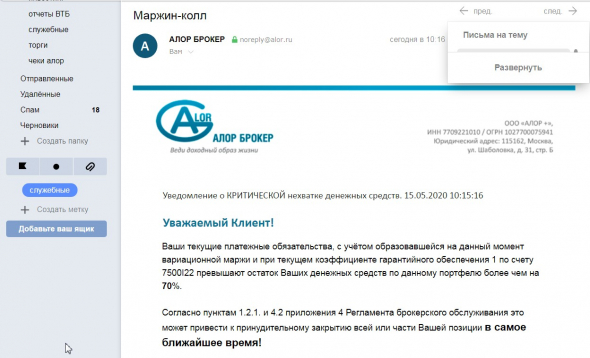

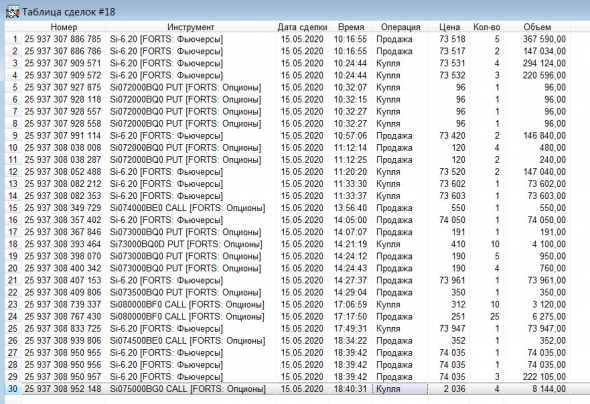

Разгон депо, опционы, СИшка, 15.05.2020..

- 15 мая 2020, 19:32

- |

Я попытался закрыть фьючи, — не помогло… И снова купил их обратно…

Пытался купить еще путов, — не помогло… И снова продал их обратно..

Короче докинул 30тыр денег с кредитки для поддержания позиций… надеюсь не надолго и уложусь в грейс..

А так же несколько сменил тактику:

Вместо висящего тейк-профита на 80, продал там колы(какая-никакая тета пусть капает),

а страховочные 73 путы перебросил еще на след. неделю..

Вместо 5 фьючей докупил колов ЦС на осень..

Сделки:

( Читать дальше )

Значение волатильности в Quik и манипуляции в опционах

- 15 мая 2020, 18:08

- |

( Читать дальше )

Трейдинг с положительным матожиданием

- 15 мая 2020, 17:08

- |

Простите за мой слэнг.

Фьючерс был 1.0872, а форекс 1.0842. Кто-то берет с ориентиром на фьючерс и

покупает 1 пут 1.045 по 14 пунктов и

продает 6 путов 1.035 по 8 пунктов.

Если все 48 дней будет флэт или цена будет выше 1.045, то прибыль 34 пункта.

Если быстро упадем к 1.035 (это крайне маловероятно), то минус 134 пункта или 20% от депо.

Если в конце срока туда падаем, то плюс 134 пункта. Но тут синие и красные квадраты говорят, что мишка сильнее.

При этой же айви

Так зачем линейный трейдинг?

А теперь математический идеал для тех, кто может при облии сделок на форекс выходить хотя бы в ноль:

Перспектива в три недели. Опять американец показал синим и красным цветом, насколько он превосходит европейца. Но я это пишу для того, чтобы показать, как совершать сделки со стопом который в 90% случаев не срабатывает.

Фьючерс на 1.0837.

Понятно, что в долгосроке медведь сильнее. Значит, можем линейно вложится в доллар через

продажу колла 1.085 по 60 и

покупку колла 1.0875 по 52.

Через 21 день заработаем 8 пунктов, если боковик или юг.

Если север от 38 и более пунктов, то минус 17 пунктов и это соотношение крайне выгодно.

К тому же, такой стоп привязан ко времени. То есть, раньше времени вас никто из позиции не выкинет. Подходит тем трейдерам, которые могут при 10 сделках на форекс выйти хотя бы в ноль, при риске 10% на сделку.

Регуляторы продолжают выдавать черные метки IQ Option

- 15 мая 2020, 13:33

- |

Если требования не будут выполнены, то CVM оставляет за собой право оштрафовать компанию и наложить определенные санкции.

Отметим, это уже далеко не первый регулятор, который выдает IQ Option черную метку за привлечение местных граждан к торговле инструментами Форекс и бинарными опционами, не имея при этом необходимых разрешений. Напомним, в апреле 2020 года финансовый регулятор Албании обвинил компанию в несанкционированной деятельности.

Кроме того, в 2016 году CySEC «наказала» бренд IQ Option штрафом в размере 180 тысяч евро. Поводом для принятия таких санкций послужило отсутствие головного офиса на Кипре и данных проверок деятельности брокера. При этом компания не предпринимала меры для сведения рисков и вводила клиентов в заблуждение с помощью маркетинговых материалов. В том же году Комиссия по ценным бумагам провинции Британская Колумбия (British Columbia Securities Commission) также предупредила о несанкционированной деятельности провайдера торговли бинарными опционами IQ Option.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал