SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

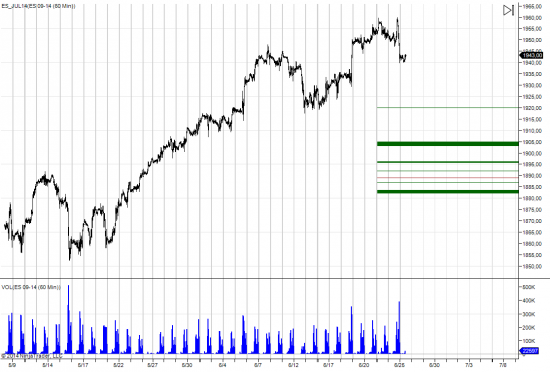

ES опционные уровни на июнь-июль

- 25 июня 2014, 12:12

- |

Опционные уровни ES на июнь-июль. Чем жирней линия, тем сильней уровень (большая картинка).

На этот период вверху нет никаких значимых уровней, так что при снижении интересны будут отработки уровней 1904, 1896 и 1883.

На этот период вверху нет никаких значимых уровней, так что при снижении интересны будут отработки уровней 1904, 1896 и 1883.

- комментировать

- Комментарии ( 29 )

Летняя распродажа подписки на OptionVue

- 24 июня 2014, 20:24

- |

Неожиданно обнаружил летнюю распродажу подписки на OptionVue (по сути это аренда программы на определенный срок).

До 14 июля можно купить:

Подписавшись на несколько месяцев можно понять, нужна вам программа или нет. За Trial период в программе достаточно сложно разобраться.

К OptionVue есть конечно вопросы, но пока достойной альтернативы за такие деньги нет. Могу сравнить с Option Net Explorer, которая на порядок уступает OV.

Чо умеет? Кратко:

( Читать дальше )

До 14 июля можно купить:

- месячную подписку за $85;

- годовую подписку за $850, т.е. 2 месяца бесплатно.

- Broker Quotes реалтайм данные с терминалов Interactive Brokers TWS, ThinkorSwim или из eSignal. Как мне её не хватает в обычной подписке....

- BackTrader позволяет тестировать стратегии на истории. 30 минутные данные за период с января 2001 года. Подлянка в том, что данные только за регулярную сессию.

Подписавшись на несколько месяцев можно понять, нужна вам программа или нет. За Trial период в программе достаточно сложно разобраться.

К OptionVue есть конечно вопросы, но пока достойной альтернативы за такие деньги нет. Могу сравнить с Option Net Explorer, которая на порядок уступает OV.

Чо умеет? Кратко:

- Анализ опционных позиций на американские акции, индексы типа SPX, NDX, RUT, фьючерсы. Ещё есть Австралия. Можно прикрутить ФОРТС или UK, Канаду, но нужно заниматься...

- Скринеры по поиску акций с высокой, низкой IV, HV. Это и IB TWS умеет.

- Можно писать свои скринеры для календарей, например IV1>IV2, IV1<IV2, IV1>IV2<IV3, HV30>HV60 и т.п.

- Есть возможность построить свой прогноз по цене и воле, и запустить анализ позиций с максимальной доходность или вероятностью.

( Читать дальше )

Measuring Historical Volatility

- 23 июня 2014, 16:20

- |

Вычисление подразумеваемой (implied) волатильности – задача хоть и не тривиальная (требуется знание численных методов), но весьма простая. К тому же мы всегда имеем уникальное единственное решение – значение волатильности для заданного опциона. С исторической (historical) волатильноcтью дела обстоят несколько сложнее. Количество наблюдений, участвующих в расчетах, и метод ee оценки оказывают сильное влияние на конечный результат.

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

( Читать дальше )

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

( Читать дальше )

Поза с отрицательным риском

- 20 июня 2014, 12:50

- |

«С чувством глубокого…», одним словом, все чаще в публикациях стало появляться упоминание оценки ROI для позиций и

( Читать дальше )

( Читать дальше )

Война в Ираке и миф о неограниченном убытке при продаже опционов

- 17 июня 2014, 19:03

- |

Итак, затянувшееся затишье на рынке нефти наконец-то было прервано. Новости из Ирака о начале полномасштабных боевых действий между боевиками-исламистами и правительственными войсками вздернуло цену нефти наверх, и очень невовремя привело к удорожанию моих проданных коллов.

Любая просадка на моем счете — это результат моих ошибочных действий. Давайте разберем, какую ошибку я совершил в этот раз.

За последний год волатильность в нефти сильно упала до многолетних минимумов. Год назад я брал в два раза больше сумму премии при продаже коллов, чем сейчас. Для того, чтобы продолжать собирать более-менее приемлемую сумму премии, мне приходится уменьшать расстояние между проданным страйком и текущей ценой фьючерса. В прошлом я уже несколько раз продавал довольно близкие страйки, и мне удавалось успешно дожить до экспирации. Но не в этот раз.

( Читать дальше )

Результат июньской экспирации опционов

- 17 июня 2014, 15:50

- |

Попробую завести новую традицию. Поскольку я помимо фьючерса на индекс РТС люблю поторговать также и опционы на этот фьючерс, а там каждый месяц проходит экспирация, то раз в месяц по факту буду постить опционный профиль PnL, который у меня получился к концу жизни каждой серии опционов. Оговорюсь, что серьёзной суммой я в опционах не работаю, так скорее играюсь небольшими деньгами, чтобы разминать мозг, устающий от рутинного следования сигналам моей основной торговой системы.

Июньскую позицию в опциках я начал формировать 16 мая, Ришка тогда была в районе 123К пунктов, и я рассчитывал, что сильно выше этого уровня она не вырастет, а снизится, но тоже не сильно, образовав коридор 123-118К пунктов. Поэтому я сформировал медвежий колл спрэд 120-125 с целью трансформации его в кондор, когда Ришка опустится ниже 120К пунктов, путём добавления бычьего пут спрэда 110-115. Я тогда надеялся продать 115 путы подороже, а 110 прикупил почти сразу, т.к. они были довольно дешёвыми. Моим ожиданиям не суждено было сбыться, Ришка без коррекции даже до 120К продолжила рост вплоть до 133К пунктов. В это время я позицию никаким образом не трогал, ожидая остановки тренда и формирования краткосрочного боковика. Ришка притормозила лишь через 10 дней, 26 мая, и тогда я решил трансформировать позицию роллировав колл спрэд на 125-130 и добавив бычий пут спрэд 115-120, так что профиль моей опционной позиции в конце мая выглядел следующим образом

( Читать дальше )

Июньскую позицию в опциках я начал формировать 16 мая, Ришка тогда была в районе 123К пунктов, и я рассчитывал, что сильно выше этого уровня она не вырастет, а снизится, но тоже не сильно, образовав коридор 123-118К пунктов. Поэтому я сформировал медвежий колл спрэд 120-125 с целью трансформации его в кондор, когда Ришка опустится ниже 120К пунктов, путём добавления бычьего пут спрэда 110-115. Я тогда надеялся продать 115 путы подороже, а 110 прикупил почти сразу, т.к. они были довольно дешёвыми. Моим ожиданиям не суждено было сбыться, Ришка без коррекции даже до 120К продолжила рост вплоть до 133К пунктов. В это время я позицию никаким образом не трогал, ожидая остановки тренда и формирования краткосрочного боковика. Ришка притормозила лишь через 10 дней, 26 мая, и тогда я решил трансформировать позицию роллировав колл спрэд на 125-130 и добавив бычий пут спрэд 115-120, так что профиль моей опционной позиции в конце мая выглядел следующим образом

( Читать дальше )

Всё правильно...

- 16 июня 2014, 16:08

- |

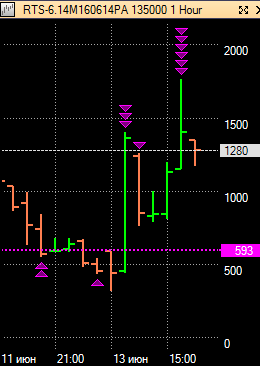

Как и ожидалось, загнали цену RIM4 выше 135 000 и держали с 15=00 до 16=00 (по Москве) в контрольное время фиксации по опционам (читать спецификацию). А после 16=00 — строго вниз идем… по RIU4

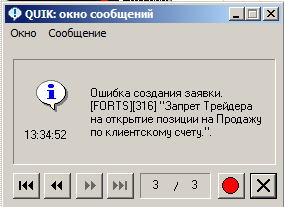

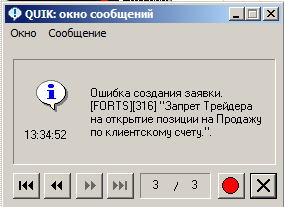

кит финанс и продажа опционов

- 16 июня 2014, 11:07

- |

не могу выставить ни одной заявки на продажу опциона рим4

что там у них случилось? техподдержки по телефону говорят нету

что там у них случилось? техподдержки по телефону говорят нету

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал