Отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Рекордная прибыль без дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год

- 20 февраля 2020, 09:44

- |

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год" title="Рекордная прибыль без дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год" />

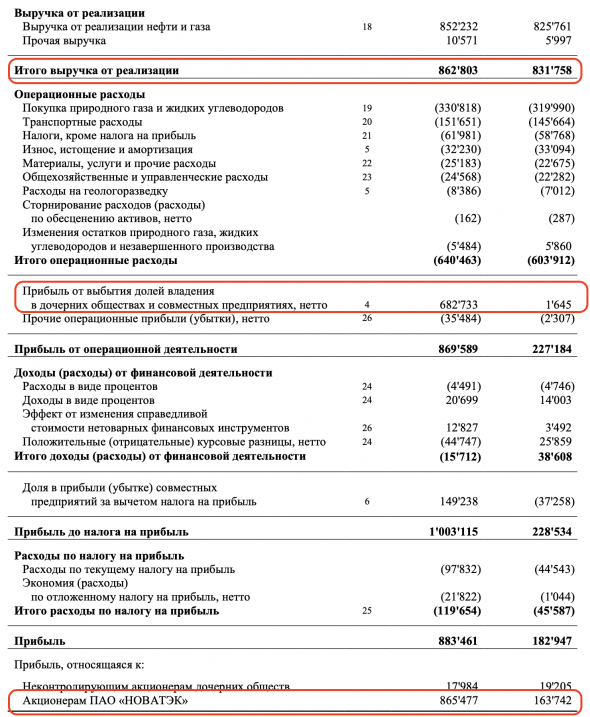

дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год" title="Рекордная прибыль без дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год" />Основные показатели:

Выручка: 862,8 млрд руб. (+3,7%)

Прибыль от продажи дочерних обществ: 682,7 млрд руб.

Операционные расходы: 640,5 млрд руб. (+6%)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Мечелиные закрома.Часть 2

- 19 февраля 2020, 19:05

- |

Вроде не бездельники и могли бы жить,

Им бы понедельники взять и отменить.

“Бриллиантовая рука”

Шуточная песня с глубоким смыслом в исполнении великого Андрея Миронова очень подходит и для некоторых дочерних обществ компании Мечел, которым отменить бы “Зюзина” и могли бы жить.

В Инвест Газете опубликовали статью, в которой изучили отчет по итогам года ПАО «Уральская кузница». Мы уже рассматривали отчет компании за 3 квартал.

Год получился рекордным даже не смотря на небольшое снижение выручки! Расходы падали быстрее, поэтому прибыль от продаж выросла:

( Читать дальше )

Четвёртый телеком, обзор, мнение

- 18 февраля 2020, 16:49

- |

материал подготовлен специально для Инвест Газеты. Инвестиции в сектор телеком компаний очень популярны среди частных инвесторов. Это логично, потому что они одновременно дают высокую ДД и работают в высокотехнологичной отрасли открывающей большие перспективы развития. (мобильные данные клиентов возможно станут одним из драгоценнейших товаров 21го века) Увы, в последнее время выбор компаний в этом секторе на российской бирже сокращается. МТС итак затаскан до дыр, Ростелеком слишком государственный, а Мегафон ушел на делистинг. Но есть и четвертый представитель “большой тройки” – Veon – в России известный под брендом “Beeline”.

Эти и другие полезные материалы у нас в Telegram

Чем же так хорош Veon относительно отечественных аналогов? Во-первых это международная компания акции которой торгуются на Nasdaq. Одно это уже предполагает более высокую степень защиты акционеров от неблагоприятных действий мажоритария. Во-вторых компания работает сразу на нескольких рынках, что открывает большие перспективы развития. Ну и в третьих: ДД в долларах за 2019 год составила более 10%!!!

( Читать дальше )

IT-шное достояние отчиталось за 2019 год (отчет Яндекса)

- 17 февраля 2020, 10:19

- |

( Читать дальше )

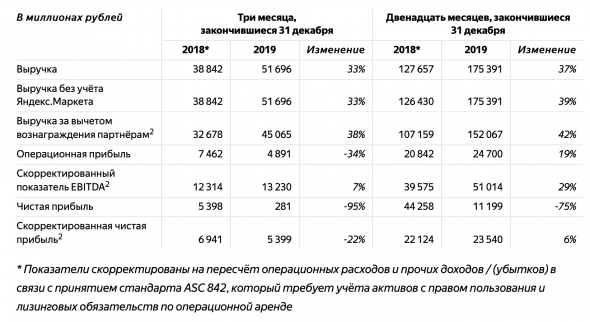

Тезисно, невразумительный отчет Яндекса за 2019 год

- 17 февраля 2020, 09:30

- |

Все сегменты бизнеса показали растущую динамику: Поиск +16%, Такси +97% или 21,6% от общей выручки Группы. Прочие сегменты выросли на 175%. Если сравнивать показатели с 2018 годом, то можно проследить снижение динамики выручки по сегменту такси и поиска. Это не удивительно, ведь иногда сегменты бизнеса Яндекса превышают трехзначные отметки и проблемы масштабируемости, неминуемо будут преследовать компанию.

Еще больше полезных материалов у меня в Telegram-канале «ИнвестТема» и группе

( Читать дальше )

Разбор отчетности ПАО Сибирский Гостинец

- 14 февраля 2020, 18:14

- |

Компания постоянно развивается — на данный момент она стала генеральным поставщиком сублимата для профильного форума на МФД.

https://www.ozon.ru/category/yagody-sushenye-31487/sibirskiy-gostinets-84087945/

К сожалению бухгалтерской отчетности — она будет только в годовом отчете((

Разберём отчет по всей строгости!

1) Отчет не подписан, но этим грешат многие эмитенты:

( Читать дальше )

Полюс золото - МСФО и новые рекорды

- 12 февраля 2020, 09:30

- |

Эти и другие полезные материалы у нас в Telegram

Что бы понять возможную будущую стоимость бизнеса мы используем несколько простых оценок и предположений. Вот они:

— компания в среднем торговалось в диапазоне стоимости 7-8 EV\EBITDA с премией к остальному сектору;

— цены на золото в 1 квартале немного выше чем в 4, но компания скорее всего сократит продажи, так как продавала запасы в конце года.

В общем разумно предположить, что EBITDA fltm = 900*4 = 3600 млн. При сохранении долга на текущих значениях оценка 7-8 EV\EBITDA дает капитализацию 22 — 25,5 млрд долларов или 1,4 — 1,6 трлн рублей, что на 40 — 60% выше текущих котировок! Целевая цена акции получается в диапазоне 11000 — 13000 рублей.

( Читать дальше )

Отчет EXACT Sciences

- 11 февраля 2020, 11:27

- |

Консенсус- прогноз EPS составляет — $ 0,36 (+ 18,2% г / г), а консенсус-доход — 297,64 млн долларов (+ 108,1% г / г).

За последние 2 года EXAS превзошла оценки EPS в 100% случаев, а доходы превысила оценки в 88% случаев.

За последние 3 месяца в оценках EPS произошло 6 пересмотров в сторону повышения и 3 в сторону понижения. В оценках выручки произошло 9 изменений в сторону повышения и 0 в сторону понижения.

Я бумагу держу с 16 января, средняя 89,2$, на данный момент +8,3% перед отчетом скидывать не буду. Тейк-профит стоит на 115$

Всем удачи!)

✔️ Канал в телеграмм

✔️ Профиль в Тинькофф Пульсе, чтобы посмотреть сделки и доходность

✔️ Открыть брокерский счет в Тинькофф и получить месяц торговли без комиссии -

( Читать дальше )

ActivisionBlizzard итоговый обзор

- 10 февраля 2020, 21:41

- |

Только мы разобрали отчет ActivisionBlizzard за третий квартал, как компания представила итоговые результаты года и четвертого квартала. Что бы не бросать дело на середине рассмотрим и их тоже. Ну и простите автору тягу к броским заголовкам)))

Предыдущий пост был полон любви и ностальгии, но не слишком оптимистичен по поводу результатов компании. Ознакомьтесь:

https://investgazeta.ru/analytics/jen-taro-tassadar-blizzard/

В принципе отчетность подтвердила предположения, но рынок мое мнение успешно проигнорировал и акции после отчета выросли на 2%!

Акции после выхода отчета подросли на 2%.

Тут нужно учесть особенности американского рынка, где правят бал фонды и так называемые “sellside” аналитики. Это парни из инвест банков или фондов, которые следят за отдельными компаниями и целыми отраслями и выставляют справедливые оценки (по их расчетам) для котировок. Рынок очень внимательно прислушивается к их мнению (в отличие от российского) и, в случае повышения или понижения целевых таргетов, реагирует на изменения. Так вот, после выхода отчета “sellside” чуваки повысили целевую цену аж до 75$ за акцию! Реакцию на это повышение мы и увидели в котировках. Давайте посмотрим, что же там в отчете и на чем основывается прогноз аналитиков.

( Читать дальше )

Магнит: сидим в засаде, ждем разворота

- 08 февраля 2020, 13:25

- |

Эти и другие полезные материалы у нас в Telegram

В чем главная и решающая проблема Магнита? Она в двух вещах тесно взаимосвязанных между собой:

— покупательной способности населения, которая стагнирует\снижается;

— сильном снижении трафика в магазинах у дома, которые генерируют основную выручку;

Если с доходами населения менеджмент ничего сделать не может, то вот борьба за трафик их прямая обязанность. Почему же он снижается? Тут скорее ошибки прошлого и не правильное позиционирование. Изначально Магнит ориентировался на наиболее бедные слои населения компенсирую низкое качество продуктов\убогость помещения самыми низкими ценами в округе. Пятерочка в этом плане оказалась на пару парсеков дальновиднее и начала ребрендинг раньше сменив ориентацию на средний класс. В чем принципиальная разница между средним классом и наиболее бедными слоями населения? В моменты снижения доходов средний класс первыми режет разные не обязательные расходы сохраняя средний чек на прежнем уровне. А вот бабушки на пенсии начинают экономить в том числе и на продуктах, реже ходят в магазин, но больше покупая за раз. Собственно мы все видим в отчетах: в Х5 трафик растет, но средний чек стагнирует, в Магните трафик снижается, а чек растет. Думаю фундаментальная суть проблем ясна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал