ОфЗ

Беспокойство, вклады и ОФЗ

- 23 марта 2018, 16:58

- |

То что ставки по вкладам на 3 года ниже, чем на 1 год, было видно ещё 1.5 года назад. Уже в этом можно было заметить ожидания банков, что в будущем деньги можно будет занять под меньший процент. Инфляция действительно снизилась, ЦБ снижает ставку, всё путём...

Я с лета вместо вкладов стал пользоваться ОФЗ, купил с постоянным купоном 26215, 26217 и др… Доходность по ним снижалась, цена офз росла, это тоже принесло прибыль. Но сейчас я о другом:

Почему доходность по ликвидным ОФЗ Российской федерации выше, чем ставки по вкладам в банках из ТОП-20 на 1-3 года ?!

Сейчас можно купить ОФЗ при эффективной ставке 6.5% годовых, а можно открыть вклад в Сбербанке или любом из ТОП-20 сроком 1 год по 4-6%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 15 )

Итоги недели 22.03.2018. Каким будет новый срок Путина. Курс доллара и нефть

- 22 марта 2018, 19:50

- |

Каким будет новый срок Путина

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

МинфинРФ: О результатх размещения ОФЗ на аукционе 21 марта 2018г

- 22 марта 2018, 17:09

- |

Минфин России информирует о результатах проведения 21 марта 2018 года аукциона по размещению ОФЗ-ПД выпуска № 25083RMFS с датой погашения 15 декабря 2021 года.

Итоги размещения выпуска № 25083RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 29,409 млрд. рублей;

— размещенный объем выпуска – 10,000 млрд. рублей;

— выручка от размещения – 10,487 млрд. рублей;

— цена отсечения – 101,7500% от номинала;

— доходность по цене отсечения – 6,56% годовых;

— средневзвешенная цена – 101,7816% от номинала;

— средневзвешенная доходность – 6,55% годовых.

Информация официального сайта Министерства финансов Российской Федерации: www.minfin.ru/ru/document/?group_type=&q_4=%D1%80%D0%B0%D0%B7%D0%BC%D0%B5%D1%89%D0%B5%D0%BD%D0%B8%D0%B5+%D0%9E%D0%A4%D0%97&DOCUMENT_NUMER_4=&M_DATE_from_4=&M_DATE_to_4=&P_DATE_from_4=&P_DATE_to_4=&t_4=490203821&order_4=P_DATE&dir_4=DESC##ixzz5AUEM95D4

Минфин России информирует о результатах проведения 21 марта 2018 года аукциона по размещению ОФЗ-ПД выпуска № 26224RMFS с датой погашения 23 мая 2029 года.

( Читать дальше )

Какое решение примет Совет директоров Банка России 23 марта 2018 года

- 22 марта 2018, 10:17

- |

Какое решение примет Совет директоров Банка России 23 марта 2018 года

В начале года значительно выросли зарплаты в реальном выражении (9-11% в январе-феврале 2018 г.), что связано с индексациями в бюджетном секторе, в том числе в рамках исполнения «майских указов».

Отдельные аналитики считают, что сохраняющееся расхождение в дианмике зарплат населения и спроса (оборота розничной торговли и платных услуг) начнет «закрываться» в этом году на фоне индексаций в бюджетном секторе, что усилит инфляционное давление, что в свою очередь может побудить Банк России воздержаться от резких шагов по смягчению ДКП.

С другой стороны, сохранющаяся положительная динамика внешней конъюнктуры (восстановление роста цен на нефть, повышение кредитного рейтинга России, высокий спрос на ОФЗ) будут способствовать смягчению ДКП.

Кроме того, вчера ФРС ожидаемо повысила собственную ключевую ставку на 0,25 п.п. и объявила о том, что ожидает еще два повышения ставки в этом году.

Торговая идея: покупка OF10-6.18

- 21 марта 2018, 14:37

- |

Если есть вера в снижение ключевой ставки, особенно темпами, превышающими прогнозы рынка, а Вы хотите монетизировать эту веру, то фьючерс на ОФЗ сможет с этим помочь. Большая часть рынка закладывает снижение ключевой ставки ЦБ РФ на 0.25% на ближайшем заседание в пятницу, опрос Tradition ещё не устраивал, но скорее всего он покажет единую картину. Я всё-таки выступаю за снижение ставки на 0.5%. За это выступают как политические, так и экономические факторы: низкая инфляция, крепкий рубль, высокая нефть, профицит торгового счета, прошедшие выборы. Кредитование физ. лиц, как фактор роста потребительского спроса и угрозы для низкой инфляции, безусловно есть, но высокие процентные ставки съедают благосостояние и всю прибавку номинальных з/п, о которых стали кричать на каждом углу. Просадка реальных доходов населения сохраняется, при этом увеличение объемов кредитования, особенно беззалогового, может только ухудшать ситуацию при недостаточном росте з/п. Эти и многие другие факторы, при отсутствие турбулентности на финансовых рынках, дают все основания для снижения ставки до 7% уже в эту пятницу (справедливости ради турбулентность может добавить сегодня ФРС, но вряд ли Пауэлл будет играть с огнем, а точки покажут единодушные 4 повышения ставки в 2018 году). Турбулентность на финансовых рынка и в целом внешние риски были основным поводом сдержанной политики в отношении ключевой ставки на предыдущем заседание.

( Читать дальше )

Надо быть аккуратнее – иностранные инвесторы приступили к выходу из ОФЗ

- 19 марта 2018, 23:23

- |

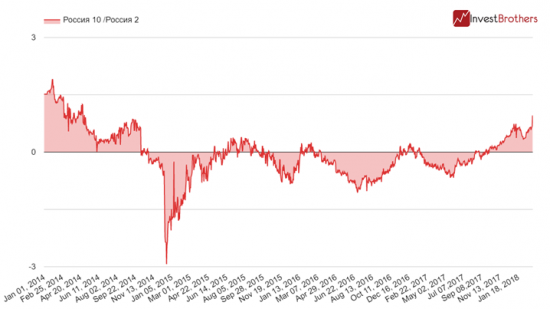

Иностранные инвесторы приступили к продаже ОФЗ – об этом сигнализирует долговой рынок нашей страны.

Если Индекс государственных облигаций России (RGBI) находится в достаточно стабильном положении – с конца февраля он потерял в цене лишь 0,6%, то долгосрочные ОФЗ подешевели гораздо сильнее.

По идее, так как от ЦБ России ждут понижения процентных ставок, то именно “длинные” облигации должны были больше остальных вырасти в цене, но этого не произошло. В последние дни спред между 10-летними и 2-летними бумагами резко увеличился. Если 15 марта он был равен 0,39 процентных пункта, то к выходным разница подскочила к 0,96 процентным пунктам. Вызвано это было в первую очередь выросшей доходностью “10-леток”.

Напомним, что нерезиденты предпочитают вкладывать свои деньги в бумаги со сроком погашения от 5 до 10 лет и реже покупают более “короткие” облигации. Таким образом, резкое, а не постепенное расширение спреда между 10-летними и 2-летними ОФЗ может указывать на то, что именно иностранный капитал начал выходить из долговых бумаг России.

( Читать дальше )

Рынок долга и рубль

- 19 марта 2018, 17:09

- |

Индекс ОФЗ продолжает нисходящее движение и хорошо показывает, что на самом деле влияет на пару. В «экспертной среде » можно услышать: выборы прошли, теперь отпустили. Однако о подобной ситуации говорилось еще в предыдущем прогнозе. На данный момент уровень 62 не пройдем, поэтому рано говорить о долгосрочном развороте, однако рынок в очередной раз напоминает: «откуда растут ноги» .

Более подробно: ELLIOTWAVE.ORG

ОФЗ или Банковский вклад?

- 19 марта 2018, 16:18

- |

Доброго времени суток друзья! я новичок и у меня много вопросов, хочется начать разбираться во всех аспектах фин.грамотности.И вот 1 из них.

Что выбрать лучше Банковский вклад или ОФЗ? если они дают например одинаковую доходность(7.5% год) ??? И почему??? ваше мнение напишите пожалуйста в комментариях...

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 16.03.2018

- 18 марта 2018, 17:05

- |

Графическое описание статистики ЦБ, Минфин (ОФЗ), обновление 16.03.2018

В более удобном варианте представлена информация, файл Excel - http://constantcapital.ru/?p=9315

Совокупные данные по размещению ОФЗ 11.01.2017 – 16.03.2018 г.

График размещений ОФЗ (по параметрам — дата погашения; спрос при размещение) в соотношение с графиком USDRUB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал