Офз

ОФЗ принимается в качестве обеспечения на срочном рынке? И разрешен ли шорт ОФЗ?

- 15 апреля 2023, 20:37

- |

2-3 года назад не принимались, только акции

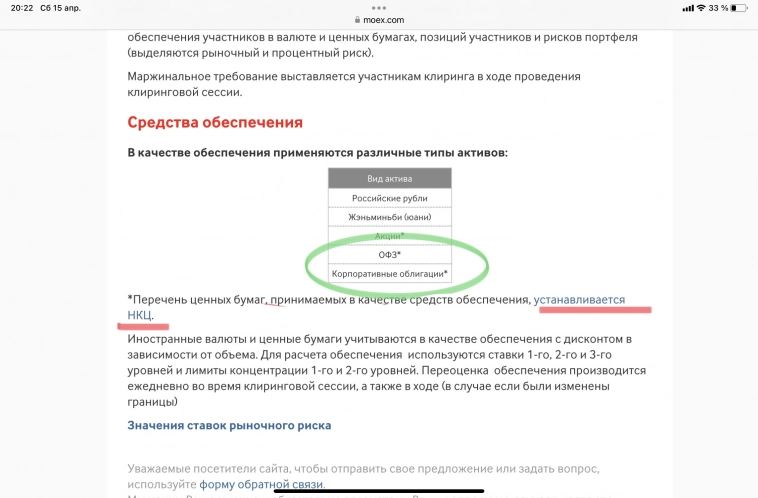

Сейчас зашел на сайт НКЦ и вижу вот что:

Иду по ссылочке и вижу вот что:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 142 )

Есть ли смысл вкладываться в ОФЗ?

- 14 апреля 2023, 12:14

- |

Давайте для начала разберёмся, что из себя представляет облигация федерального займа (ОФЗ). ОФЗ — это долговое обязательство государства, оно берёт у инвестора в долг и в оговоренные сроки обязуется вернуть некий процент за пользование деньгами (возвращается и само тело). Фактически вы становитесь кредитором государства покупая ОФЗ, поэтому кредитный риск здесь минимален (риск того, что эмитент не сможет расплатиться по облигации). Например, для консервативного инвестора или человека, который хочет снизить риск до минимума данные бумаги приглянутся, но необходимо понимать что за снижением риска скрывается и снижение доходности.

📉 По сути, доходность однолетних ОФЗ привязана к ключевой ставке ЦБ (на данный момент КЧ — 7,5%). Если рассматривать значения кривой бескупонной доходности государственных облигаций, то вы можете заметить чем длиннее срок погашения, тем выше доходность (1 год — 7,48%, 3 года — 8,73%, 5 лет — 9,76%, 10 лет — 10,99%, 20 лет — 11,60%). Например, по данным ЦБ, средняя максимальная ставка по рублёвым депозитам населения сроком до 1 года в банках ТОП—10 в первой декаде апреля — 7,676% годовых и некоторые «проголосуют» за вклады в банках, но я выделю несколько преимуществ ОФЗ:

( Читать дальше )

Инвестиции: как сохранить капитал. Финансовая грамотность

- 14 апреля 2023, 09:34

- |

Рад приветствовать всех читателей регулярной рубрики про финансы, грамотность и все что около этого крутится.

Итак, сегодня мы узнаем:

— какие инструменты подходят для консервативного типа инвестиционной стратегии

На рынок приходят различные категории инвесторов, кто-то готов рисковать ради крупного профита и вкладываться в рискованные инструменты, а кто-то более умеренно и спокойно подходит к данному действию. В любом случае для каждой категории инвесторов имеются свои инструменты. Сегодня рассмотрим консервативного инвестора.

Основная задача консервативного инвестора — сохранить капитал. Для такого типа инвесторов существуют ОФЗ (облигации федерального займа)

Что такое ОФЗ- у нас в России существует Министерство Финансов, которое занимает деньги на финансовом рынке. Для чего? Ну например для строительства дорог, другой инфраструктуры и так далее. Другим словам государство занимает деньги для реализации своих целей, под эти цели государство готово давать определенную доходность.

( Читать дальше )

Размещение ОФЗ

- 12 апреля 2023, 18:24

- |

Очередное размещение от Минфина.Предложено два выпуска ОФЗ-ПД серии 26241 и ОФЗ-ИН 52005, оба в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26241 с погашением 17 ноября 2032 года, купон 9,5% годовых

ОФЗ 52005 с погашением 11 мая 2033 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26241

Спрос составил 46,808 млрд рублей по номиналу. Итоговая доходность 10,64%. Разместили 31,322 млрд рублей по номиналу.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26241 с погашением 17 ноября 2032 года составила 94,7729% от номинала, что соответствует доходности 10,64% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 31,322 млрд. рублей по номиналу при спросе 46,808 млрд. рублей по номиналу. Выручка от аукциона составила 30,891 млрд. рублей.

Цена отсечения была установлена на уровне 94,7309% от номинала, что соответствует доходности 10,64% годовых.

( Читать дальше )

Безотзывные вклады на примере Белоруссии. И что будет с облигациями РФ

- 12 апреля 2023, 10:57

- |

Оказывается, в Белоруссии уже подобные вклады есть. И на примере белорусского ВТБ можно увидеть какие там условия:

www.vtb.by/chastnym-licam/vklady/vklad-moi-usloviya

Оцените масштаб катастрофы, которая по-видимому ждет и российских вкладчиков. При инфляции в Белоруссии примерно как в РФ, за прошлый год 12%, все классические отзывные вклады в белорусских рублях дают 1% на любой срок, месяц-год-5 лет! В русских рублях чуть выше (до 1.9%), но тоже слезы. А безотзывные депозиты плавно растут до 8% к 3 годам и дольше.

Вместо повышенной доходности безотзывных вкладов, получилась пониженная (почти нулевая) доходность обычных классических вкладов!

А теперь подумайте на месте российского вкладчика, зачем размещать безотзывной вклад в банке, когда можно на такой же срок купить ОФЗ с постоянным купоном (на любой срок, какой нравится).

( Читать дальше )

Решение по ставке будем принимать с учетом совокупного влияния всех факторов, как внешних, так и внутренних, чтобы стабилизировать инфляцию — Набиуллина

- 12 апреля 2023, 10:15

- |

Годовая инфляция в марте опустилась ниже 4%, вероятно, снизится еще — глава ЦБ РФ Набиуллина

- 12 апреля 2023, 09:53

- |

Сейчас ключевая ставка остается на уровне 7,5%. Мы сохраняем ее на таком уровне уже полгода. Да, показатель годовой инфляции в марте опустился ниже 4%, и в апреле, наверное, еще снизится. Но эти низкие годовые значения преимущественно отражают очень низкие месячные темпы роста цен летом и осенью прошлого года. Сейчас темпы роста цен остаются умеренными, но они все же выше, чем были летом и осенью

tass.ru/ekonomika/17503315

Растут инфляционные ожидания участников рынка

- 08 апреля 2023, 13:11

- |

Веса подбирались так, чтобы уравнять дюрацию RUGBINFTR с дюацией взвешенной суммы RUGBITR10Y и RUGBITR5Y.

Ожидаемая держателями ОФЗ инфляция увеличивается с сентября прошлого года.

В октябре 2022 года стали положительными усредненные месячные темпы роста сезонно сглаженной инфляции.

( Читать дальше )

Дефицит бюджета РФ в I квартале составил 2,4 трлн руб., сократился за март на 180 млрд рублей

- 07 апреля 2023, 13:34

- |

Федеральный бюджет РФ в январе-марте, по предварительным данным Минфина, был исполнен с дефицитом 2,4 трлн рублей. По сравнению с предварительными данными на конец февраля он сократился на 180 млрд рублей.

В целом на год запланирован дефицит в размере около 2,9 трлн рублей.

Доходы бюджета, говорится в сообщении Минфина, в первом квартале составили 5,677 трлн рублей, что на 21% ниже объема поступления доходов в первом квартале 2022 года — это связано с сокращением нефтегазовых доходов.

www.interfax.ru/business/894964

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал