Офз

Инвесторов не устроила 4 б.п. премия

- 31 октября 2018, 15:53

- |

- комментировать

- ★1

- Комментарии ( 2 )

Блондинка на Мамбе

- 30 октября 2018, 20:34

- |

Блондинка на Мамбе.

Итак, господа, блондинки присутствуют теперь и на Мамбе. Не многие в восторге, но факт.

После моей позорной аферы с пропузырившимся битком, которая принесла мне жалких 25К, — блин, позорнейшей, так как были все возможности взять 150К деревянных! — я обратила томный взор подведенных тушью глаз на Мамбу.

Здесь тоже было страшно, даже страшней, чем на локалбиткоинз и кракене вместе взятых, поэтому я решила для начала послушать умных и опытных людей. В данном списке оказались: Лариса Морозова, Сергей Спирин, Олег Клоченок, Андрей Ванин, Назар Щетинин.

Все они дали кладезь полезной информации и произвели неизгладимое, - хотя и весьма различное, — впечатление на мой мозг, скрытый под копной белых кудряшек.

Однако я непонятлива, тугодум, и вопросы оставались, пришлось прикупить несколько книженций, чтобы потренировать забытый навык чтения, а заодно узнать, чем отличается абстракция (или акция? Хз) от облигации, EPS от EBITDA, и годовой баланс от отчета о движении денежных средств, МСФО от РСБУ. Всю остальную терминологию и почерпнула на благодатных полях смарт-лаба, и теперь знаю, все, что нужно знать молодому неоперившемуся хомяку, прежде, чем он, такой подготовленный и умный, попадет на обед к матерому волчаре, за три с половиной секунды снимающему скальп. Ну и поблудила слегка на форуме, простите, кто не успел.

( Читать дальше )

Итоги недели 25.10.2018. Возможна ли "маленькая победоносная война". Курс доллара и нефть

- 25 октября 2018, 20:05

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы.

( Читать дальше )

Moody's: Кредитный Рейтинг России будет повышен в следующем году

- 25 октября 2018, 10:44

- |

ОФЗ

- 24 октября 2018, 17:15

- |

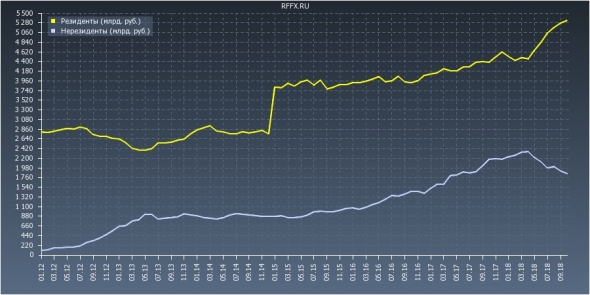

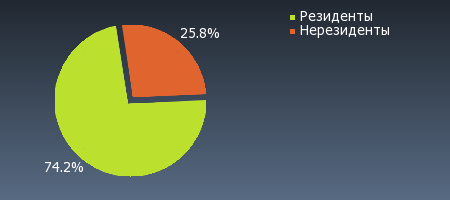

общий обьем: +0.01% (7182 млрд. руб. против 7181 в августе)

нерезиденты: -2.88% (1853 млрд. против 1908)

резиденты: +1.06% (5329 млрд. против 5273)

( Читать дальше )

Немного об облигациях - ОФЗ

- 24 октября 2018, 12:45

- |

Прежде чем приступлю к основной теме, напишу немного об НКД (попросили в комментариях). Опытные люди могут пропустить этот абзац.

НКД, он же накопленный купонный доход, в общем ничем не отличается от того же процента по депозитам. Первое что нужно помнить: в стакане вы видите чистую цену облигации, то есть без НКД, таким образом покупая бумагу вам надо еще прибавить расходы на НКД (информацию по НКД и прочим параметрам облигаций можно посмотреть на сайте мосбиржи, rusbonds, cbonds). Неприятная деталь: если купон облагается ндфл, то при выплате купона вы заплатите налог со всей суммы купона, а не той части НКД которую вы накопили, однако брокер это должен вам компенсировать. Также осуществляя покупки и продажи облигации в период между купонным выплатами, разница между полученным и выплаченным нкд облагается налогом.

Существенным плюсом НКД является то, что вы его не можете потерять (случаи дефолта мы не учитываем), в отличие от тех же депозитов, где досрочное изъятие обычно ведет к потере процентов.

( Читать дальше )

Рынок российских облигаций. Стабильность и хорошие доходности

- 23 октября 2018, 11:34

- |

Взглянем на очередной срез доходностей облигаций российских эмитентов (см.таблицу). В выборке – небольшое число наиболее ярких имен, достаточное для общих выводов. Приведена и ретроспектива изменений доходностей с середины сентября, когда на рынке формировалось дно коррекции, стартовавшей еще в апреле.

Каковы эти общие выводы?

Во-первых, гособлигации все еще весьма интересны для сохранения рублей. Безналоговая доходность – почти 8% по бумагам с близким сроком погашения. Слабо за месяц изменились и доходности облигаций субъектов Федерации: 8,5-9% годовых все еще доступны для инвесторов. Налоги, как и по ОФЗ, отсутствуют, реальный кредитный риск тоже сопоставим с ОФЗ.

Во-вторых, облигации крупнейших корпораций, по-прежнему, не выигрывают у гособлигаций в доходности. Слишком глубоко нерезиденты, выходя из отечественных госбумаг, утопили их цены и выбросили вверх доходности. Доходности корпоративного сектора, в среднем, выше, чем в госсекторе. А потому покупать ОФЗ и субфеды сейчас выгодно, т.к. потенциал их ценового роста против корпоративных бумаг выше, а вероятность и величина просадки – ниже.

( Читать дальше )

Немного об облигациях

- 23 октября 2018, 10:38

- |

Смотрю тема не особо пользуется популярностью на смарт-лабе, а там где обсуждается — множество ошибок и заблуждений.

В первую очередь хотел бы отметить, что облигации подходят тем у кого уже есть капитал определенного размера (это не обязательно) и чей горизонт планирования достаточно длинный (хотя бы не меньше года).

Немного о теории и о российском рынке:

1) Рынок облигаций за исключением ОФЗ в целом неликвиден, однако это не означает, что там вообще нет торгов, просто они проходят нерегулярно. Отсутствие ликвидности вызвано самой спецификой инструмента: облигации обычно держатся до погашения/оферты, а в случая необходимости привлечения денежных средств, их как правило не продают, а закладывают по РЕПО. К тому же множество сделок проходят вне рынка. Все вышеописанное относится в основном к институциональным инвесторам.

2) Некоторые термины:

Дюрация. Те кто уже слышал о рынке облигаций наверняка встречались с этим термином и обычно его определяют как «средневзвешенное (по потоку платежей) время до погашения облигации», собственно говоря — это есть определение дюрации Макколея. Нюанс в том, что эта информация вам ничего не дает в плане оценки рисков облигации.

( Читать дальше )

Пенсионные фонды США набрали $1,5 млрд рисковых российских активов

- 22 октября 2018, 08:40

- |

Подробнее на РБК:

www.rbc.ru/economics/22/10/2018/5bc4d3439a7947a567410b25?from=main

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал