Офз

Мы всех обманем?

- 03 апреля 2017, 16:12

- |

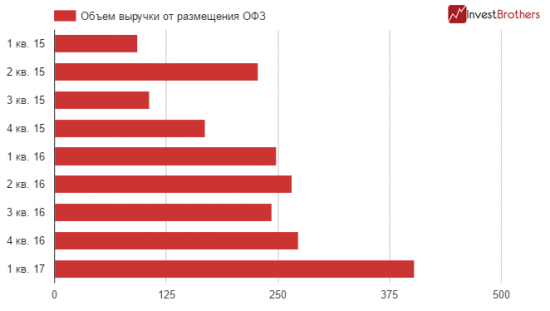

Может у Эльвиры Сахипзадовны и Ко есть хитрый план? Загнать побольше нерезов в ОФЗ, параллельно скупая доллары на укрепляющимся рубле на сопоставимые суммы? Cравните объемы размещения ОФЗ поквартально (с учетом того что около 70% покупают нерезы) с суммами покупки валют минфином.

После чего можно ослаблять рубль до ~70-75 руб. за $. (Думаю, что не раньше 3 квартала).

Минфин хочет полтриллиона рублей

- 02 апреля 2017, 21:41

- |

Минфин пошел на очередной рекорд, за второй квартал 2017 г. он планирует привлечь заемных средств через продажу ОФЗ на полтриллиона рублей.

В рамках двенадцати аукционных дней Министерство финансов собирается разместить на открытом рынке долговые бумаги на 500 млрд рублей, столь амбициозного плана современная Россия еще не встречала. До этого исторический рекорд бы установлен в первом квартале 2017 г., когда Минфин привлек более 402 млрд рублей.

Несмотря на то что в первом квартале было много выходных дней министерству удалось перевыполнить свой план на 2,9 млрд рублей. Если в первом квартале было 11 праздничных дней, то во втором их будет всего лишь 4, поэтому амбициозный план Минфина может воплотиться в жизнь.

Благодаря аукционам ведомство хочет занять 75 млрд рублей на срок до 6 лет, 275 млрд рублей на срок от 6 до 11 лет и 150 млрд рублей на 11 лет и более. В первом квартале было выручено 119,1 млрд, 192,7 млрд и 91.1 млрд рублей с соответствующим сроком погашения.

( Читать дальше )

"Эмоциональный срыв" рубля

- 31 марта 2017, 15:05

- |

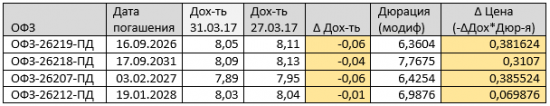

В четверг рынок ОФЗ оживился после нескольких дней затишья: кривая доходности сместилась вниз на всем своем протяжении сразу на 5-8 б.п. до 7,9%-9,65% во многом благодаря продолжающемуся росту цен на сырьевых площадках. Нефть Brent к концу дня подорожала до 53 долл. за барр., прибавив уже 5% к уровням начала недели, что в конечном итоге не могло не отразиться на котировках ОФЗ.

Инвесторы продолжают активно проводить операции carry-trade, пользуясь низкой инфляцией и рассчитывая на дальнейшее снижение учетной ставки. Это приводит к высокому спросу на ОФЗ, реализуемые Минфином.

Не напрасны ли эти ожидания?

Инфляция, и правда, не перестает радовать своими показателями:

Среднее значение ожидаемой инфляция на следующие 12 месяцев уменьшилась после роста в феврале с 12,9% до 11,2%. А ее оценки о будущей инфляции составили 4,1% и 4,0% соответственно против 4,4% для обоих показателей в феврале. Эта информация внесла значимый вклад в решение ЦБ снизить ключевую ставку на 25 б.п. в прошлую пятницу, и в случае сохранения столь же благоприятной динамики инфляционных ожиданий в апреле, ставка будет снижена еще на 25 б.п. уже через месяц.

( Читать дальше )

ОФЗ на короткий срок

- 31 марта 2017, 11:57

- |

Плюс купон, минус две комиссии. Так, вроде?

Просто по бондам не спец, в акции всегда игрался.

А сейчас надо некие суммы передержать очень недолго, ищу способы чтобы без дела не валялись.

Минфин намекает, что не верит в долгосрочную крепость рубля?

- 30 марта 2017, 22:10

- |

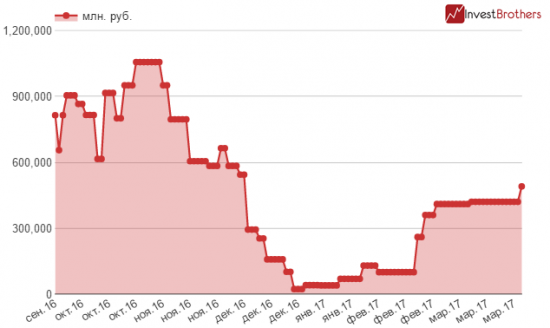

Минфин положил на депозиты банков страны дополнительные 50 млрд рублей, увеличив сумму, размещенную на срочных счетах кредитных организаций России, до 470 млрд рублей.

Традиционно ведомство размещает свободный остаток средств на счетах в банках и в плоть до конца года они постепенно увеличиваются. Основная фаза их расходования приходится на четвертый квартал года. Так, в начале ноября прошлого года на депозитах кредитных организаций аккумулировалось более 1 трлн рублей, которые в течение двух месяцев были полностью израсходованы.

Активное пополнение счетов в этом году началось в феврале, когда в течение месяца Минфин разместил 310 млрд рублей. Вчера министерство пополнило свои вклады еще на 49,5 млрд рублей. Также вчера ведомство провело аукцион по размещению ОФЗ, где было выручено около 45,5 млрд рублей со средневзвешенной ставкой в 9,07%. Получается что все средства, и даже больше, были переданы в кредитные организации. Деньги были размещены на срок в 35 дней со ставкой — 9,25%. Таким образом, за месяц Министерство финансов заработает на разнице ставок 7,8 млн рублей.

( Читать дальше )

Минфин установил рекорд по привлечению средств через ОФЗ

- 29 марта 2017, 17:44

- |

Министерство финансов перевыполнило свой квартальный план по размещению ОФЗ на 400 млрд рублей, реализовав бумаги на 402,9 млрд рублей.

Сегодня Минфин провел два аукциона по размещению облигаций федерального займа, где инвесторам были предложены 16-ти и 3-х годовалые бумаги объемом в 25 и 20 млрд рублей соответственно. Сегодняшний спрос инвесторов на бумаги превысил предложение на 55 млрд рублей.

В отличие от результата недельной давности ведомству удалось реализовать все ОФЗ, тем самым установив квартальный рекорд. Для сравнения в четвертом квартале 2016 г. министерство привлекло лишь 272,9 млрд рублей.

Благодаря сегодняшнему успеху был побит и месячный рекорд по привлечению средств, теперь новый максимум равен 155 млрд рублей. Этому не помешали и праздничные дни, «украв» у ведомства два аукциона.

Вполне возможно, что успеху аукциона Минфин отчасти обязан Центральному банку. Вчера состоялся депозитный аукцион по размещению средств кредитных организаций на счетах регулятора. При спросе в 769 млрд рублей ЦБ готов был принять лишь 320 млрд.

( Читать дальше )

Иностранные инвесторы купили более 83% всех ОФЗ в январе

- 28 марта 2017, 12:19

- |

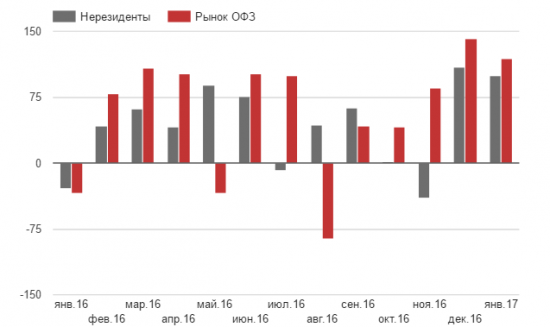

Нерезиденты увеличили свою активность на долговом рынке России. Так, за январь они нарастили свой портфель ОФЗ почти на 100 млрд рублей.

По состоянию на начало февраля иностранные инвесторы владели российскими ОФЗ на сумму в 1,6 трлн рублей, что является абсолютным максимумом за всю историю. Теперь на долю нерезидентов приходится почти треть всего рынка рублевого суверенного долга России, а именно — 28,1%. В последний раз столь существенное влияние на рынок они имели лишь в апреле 2013 г.

Также хотелось бы отметить, что за первый месяц года внутренний долг России вырос лишь на 70 млрд рублей, в то время как нерезиденты выкупили ОФЗ на 100 млрд рублей. Таким образом, можно сделать вывод, что иностранные инвесторы все более активно кредитуют нашу страну. Объем ОФЗ за это же время вырос на 119 млрд рублей, где на нерезидентов пришлось 83%.

Правительство страны начало усердно привлекать средства путем размещения ОФЗ в 2016 г. За год рынок увеличился на 796 млрд рублей, из них иностранцы выкупили 72%. Для сравнения, за аналогичный период 2015 г. он вырос лишь на 260 млрд рублей, 58% из которых достались нерезидентам.

( Читать дальше )

Народные облигации: опыт Томской области

- 24 марта 2017, 14:56

- |

Если Минфин только в этом году решил привлекать средства у населения, выпуская народные ОФЗ, то Томская область продает специальные региональные облигации физлицам с 2002 года. Заместитель главы региона Александр Феденев рассказал об успешном опыте сначала на совместной конференции с Минфином, а после в кулуарной беседе с журналистом FO.

Сейчас проект ОФЗ-н может стать примером для других субъектов. Однако с 2002 года Томская область в гордом одиночестве 15 лет выпускала региональные облигации для народа. Как вам пришла в голову эта идея?

Это появилось, не потому, что мы шибко умные, а потому что в начале 2000 годов мы попали в такую ситуацию, при которой наши доходы бюджета сильно колебались. По годам колебания составляли до 25%. Почему? Потому что у нас была маленькая доля НДПИ, всего 5% углеводородов. При том что, мы добывали очень мало нефти в масштабах России – порядка 11 млн тонн, – местный бюджет от этого сильно трясло. Это вынудило нас сформировать долг. Потом законодатель нас избавил от этой проблемы, забрав себе все НДПИ. Однако прежний долг и потребности в новых заимствованиях и наработанные инструменты остались.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал