ПОлиметалл

Крупнейшие российские производители золота спокойно отреагировали на остановку закупок драгметалла Банком России - Альфа-Банк

- 08 апреля 2020, 15:58

- |

Однако агентство Reuters сообщило, что банковские лобби попросили ЦБ возобновить покупки золота, так как экспорт сильно страдает из-за отмены авиарейсов в связи с пандемией COVID-19. Золото на экспорт в основном переправлялось пассажирскими авиарейсами, так как грузовые авиаперевозки, не находящиеся под ограничениями, являются более дорогостоящими. Изначально мы говорили о том, что перенаправить 50% российского производства золота на экспортные рынки (примерно 160 тонн) будет не совсем просто, даже если предположить сильный спрос на физические объемы золота.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Золото готово к шорту

- 07 апреля 2020, 10:07

- |

Торгуйте красиво, торгуйте успешно!

Пробуем заработать на шорте Полиметалла

- 06 апреля 2020, 16:56

- |

Уже слышу возгласы опытнейших трейдеров.

— Вы там все с ума посходили? Какой шорт, золото растёт!

Во-первых, золото и Полиметалл — не есть равенство.

Во-вторых, у Полиметалла большой незакрытый гэп снизу.

В-третьих, сегодня акция открылась гэпом вверх и сейчас идёт почти вровень с рынком.

В-четвёртых, с последнего минимума бумага уже сделала 50% роста, нужно передохнуть.

В-пятых, падают дневные объёмы торгов, читай «падает интерес к текущему вектору движения».

Торгуйте красиво, торгуйте успешно!

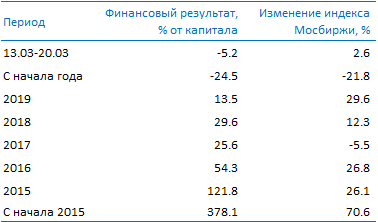

Усиленные Инвестиции: обзор за 27 марта - 3 апреля

- 06 апреля 2020, 00:17

- |

- Портфель вырос на 0.6% против индекса Мосбиржи +7.1%. Рынок рос на фоне роста нефти/снижения доллара, а нами наоборот в целях консерватизма был осуществлен переход в портфель с защитным характером (в основном, золото и удобрения), что обусловило отставание от индекса; при этом доллар остается сильным, что обуславливает сохранение текущей структуры портфеля.

- По основным компаниям изменения: ТМК + 4.7%, Полиметалл +2.1%, Фосагро +0.9%, Акрон +0.1%, Норникель -1.4%, Тинькофф -2.3%, Полюс -3.9%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

Полиметалл - договорился с Blackham Resources (Австралия) о покупке золотосодержащего концентрата

- 31 марта 2020, 09:44

- |

Полиметалл и Blackham Resources (Австралия) заключили договор на приобретение большего из следующих объемов концентрата золотых упорных сульфидных руд («Концентрат») месторождения Уилуна (Wiluna): (i) 70% Концентрата, произведенного на Этапе 1 развития месторождения в течение первых трех лет производства или (ii) 122,5 тыс. тонн Концентрата с содержанием золота не менее 195 тыс. унций.

По истечении первых трех лет Этапа 1, а также на протяжении Этапа 2 развития месторождения Уилуна Полиметалл получит исключительные права на приобретение до 100% производимого Концентрата.

Альянс организует процесс двустороннего обмена техническими данными в рамках потенциального увеличения производства Концентрата месторождения Уилуна и других региональных проектов.

Для полного раскрытия потенциала месторождения компания реализует проект расширения производительности за счет упорных руд, который включает два этапа. Этап 1 предполагает среднегодовой объем производства золота из сульфидных руд на уровне 110 тыс. унций в течение 2021-2027 гг., а Этап 2 увеличение годового производства до 250 тыс. унций золота в течение более 10 лет.

релиз

Усиленные Инвестиции: обзор за 20 - 27 марта

- 30 марта 2020, 03:06

- |

- Полиметалл взлетел на 24.3% против индекса Мосбиржи +0.8% на фоне ослабления рубля. Позитивен рост цен на золото и серебро. Негативно повышение цен на дизельное топливо в РФ. Целевая цена выросла на 7%, потенциал роста уменьшился на 14%. На неделе совершены покупки. Полиметалл продал активы Сопки Кварцевой (Омолонский хаб) за вознаграждение на общую сумму 800 млн руб. ($ 10 млн) и 1% роялти (Металлоснабжение и Сбыт). Полиметалл за 20 млн долларов приобрел более 9 % в ООО «ТриАрк Майнинг» (ТриАрк). Предприятию принадлежит лицензия на освоение Томторского редкоземельного месторождения (

( Читать дальше )

В фаворитах у инвесторов - Полиметалл - Фридом Финанс

- 27 марта 2020, 15:33

- |

Мы ожидаем, что до конца месяца планка 1700 долларов за унцию может быть вновь преодолена. Соответственно бумаги Полиметалла могут прибавить еще до 7%, выйдя на новые годовые максимумы.Емельянов Валерий

ИК «Фридом Финанс»

Полиметалл - продал активы Сопки Кварцевой на общую сумму 800 млн рублей и 1% роялти

- 26 марта 2020, 12:25

- |

Полиметалл продал «Золото Ирбычана», не связанной с Группой, за вознаграждение на общую сумму 800 млн рублей (US$ 10 млн по курсу на момент закрытия сделки) в виде фиксированного единовременного платежа и 1% NSR, выплачиваемого ежегодно в случае, если средняя цена на золото за год будет выше US$ 1 500/унцию.

Максимальная суммарная величина NSR установлена на уровне US$ 50 млн в рублевом эквиваленте.

Покупатель компенсирует Полиметаллу положительную курсовую разницу между долларовыми эквивалентами фиксированного вознаграждения по сделке (800 млн рублей) на 31 декабря 2022 года и 30 января 2020 года.

«Золото Ирбычана» было признано активом на продажу в финансовой отчетности за 2019 год, и Полиметалл отразил в отчете о прибылях и убытках списание в размере US$ 28 млн. Справедливая стоимость актива была оценена в US$ 13 млн (800 млн рублей по курсу на 31.12.2019).

релиз

Усиленные Инвестиции: обзор за 13 - 20 марта

- 23 марта 2020, 14:35

- |

- Портфель скорректировался на 5.2% против индекса Мосбиржи +2.6%

- По основным компаниям изменения: Фосагро +5.7%, Северсталь +4.5%, ТМК +1.5%, Лукойл 0.0%, НЛМК -1.2%, Тинькофф -2.4%, Полюс -3.4%, Норникель -5.6%, Детский мир -0.7%, Полиметалл -7.5%, Русал -13.4%, QIWI -14.3%, ЛСР -17.8%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал