ПРИБЫЛЬ

Стабильно позитивные результаты Сбера

- 10 октября 2023, 12:33

- |

Сбербанк получил прибыль за 9 месяцев 2023 г. – 1,1 трлн руб. (+21% относительно 9 мес. 2021 г.), за сентябрь – 130 млрд руб. (после рекорда августа в 141 млрд руб.).

• Основной доход (ЧКД+ЧПД) в сентябре остался на уровне августа: 272 млрд руб., -0,6% м/м.

• Операционный доход: -18% м/м, скорее всего, за счет отрицательной переоценки ценных бумаг. Кроме того, на опердоход повлияло снижение валютной переоценки (в сентябре курс рубля ослаб на 1,5% против 5,4% в августе), которая зеркально отразилась на снижении объема сформированных резервов по валютным кредитам.

• Объем резервирования в сентябре снизился в 2,3 раза – до 39 млрд руб.

☝️ Сбербанк демонстрирует высокие темпы кредитования и формирует устойчивую базу для прибыли следующего года.

• Рост кредитного портфеля ЮЛ ускорился до 2,6% против 1,4% в августе.

• В сегменте ФЛ рекорды продолжает показывать ипотека из-за ожиданий дальнейшего ужесточения льготных программ: 4,7% против 3,8% в августе.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Пристроил лишний лимон...

- 05 октября 2023, 17:06

- |

… в бизнес договором займа под 25% годовых.

Обещают вернуть через пол-года за вычетом НДФЛ 1 108 750 р.

Ну не знаю, а вдруг!

И, кстати, сегодня зарегался на ЛЧИ. До встречи на конкурсе!

Всем успехов в торгах в новой реальности.

Газпром возглавил список самых прибыльных компаний России. Второе и третье места у Ямал-СПГ и Роснефть - Forbes

- 05 октября 2023, 07:00

- |

На втором и третьем местах находятся «Ямал СПГ» (840,2 млрд рублей) и «Роснефть» (813 млрд рублей). Впрочем, аналитики считают, что лидерство может измениться в текущем году, и среди претендентов на первое место названы Сбербанк, «Ямал СПГ», «Роснефть» и ЛУКОЙЛ.

Однако Forbes также отмечает, что многие компании не опубликовали финансовую отчетность, что делает рейтинг менее репрезентативным из-за ухудшения прозрачности в российском бизнесе.

Источник: www.kommersant.ru/doc/6253562

Что делаете когда приходит большая прибыль?

- 30 сентября 2023, 14:03

- |

Всем добрый день!

Выше цитата из книги «Маги рынков».

Пишите, кто как переносит большую прибыль?

Как примерные варианты:

— Вывожу профит или часть профита;

— Продолжаю торговать как обычно;

— Начинаю торговать с повышенным риском с учетом что могу потерять часть накопленной прибыли;

— Делаю перерыв.

Я прежде всего отталкиваюсь от психологического комфорта.

Если до сверхприбыли была серия неудачных сделок — лучше решение снять половину профита или сделать перерыв.

Из опыта общения с трейдерами могу сказать мало кто способен делать перерыв, а ведь это лучшее решение чтобы отметить прибыль и опять же не замылить взгляд на рынок.

Мои большие убытки часто так же были после супер сделок, поэтому очень внимательно относитесь к своим эмоциям когда приходит сверх прибыль и получаете всплеск дофамина.

Мой канал Акции Shock, ты заходи если что :)

Сегодня Газпромнефть +4% , капа 3,4 трл.р = 90% стоимости Газпрома!

- 29 сентября 2023, 19:44

- |

Газпромнефть +4% сегодня…

нефтяной кусок Газпрома...

=========

капитализация 3,4 трл.р. из 3,9 трл.р стоимости самого Газпрома…

и 10% НОВАТЕКА на балансе Газпрома + 0,5 трл.р.

продавцы в текущей стоимости долго не продержатся… пружина сжимается...

У кого-то хватает ума продавать Газпром по текущим… в стоимости только эти 2 составляющие.

Помимо данных двух компаний в рынке торгуются другие эмитенты с долями владения Газпромом:

ТГК-1, ОГК-2, Мосэнерго...

Если у кого-то есть интерес купить в равных пропорциях Новатек и Газпромнефть в инвестиционный кейс, то это лучше сделать через акции Газпрома.

так как все остальные активы в его рыночной капитализации по текущей цене получаются бонусом к этим двум.

Газовый бизнес — даром, Газпромбанк — даром, ГЭХ — даром, ГазпромАвиа — даром...

на балансе Газпрома более 90 дочерних компаний.

Минфин не планирует вводить налог на сверхприбыль для нефтяников

- 28 сентября 2023, 18:52

- |

МОСКВА, 28 сен — ПРАЙМ. Минфин России не планирует вводить налог на сверхприбыль для нефтегазовых компаний, сообщил журналистам замминистра финансов Алексей Сазанов в кулуарах Московского финансового форума.

Ранее на этой неделе сообщалось, что группа депутатов из фракции «Справедливая Россия – За правду» внесла в Госдуму законопроект о распространении налога на сверхприбыль на крупные нефтегазовые и угледобывающие компании.

«Я еще не очень это понимаю, потому что НДПИ прогрессивен. То есть он уже при изменении цены на нефть изымает по прогрессивной шкале часть дохода», — сказал Сазанов, комментируя эту инициативу.

На уточняющий вопрос, точно ли эта инициатива не обсуждается, он ответил: «Нет».

https://1prime.ru/nalogy/20230928/841842431.html

Солид: - Таргет Газпрома 230р., дивиденд за 2023г = 25р.

- 28 сентября 2023, 12:00

- |

https://solidbroker.ru/upload/iblock/f70/hmlka2zje9owk5iio3h02n98vlwy23ve/review_84116.pdf

Отчет ФСК Россети за 1п23г. ожидаемая прибыль от переоценки дочерних компаний. думал будет больше.

- 27 сентября 2023, 21:06

- |

МОСКВА, 27 сентября. /ТАСС/. Группа «Россети» по итогам I полугодия 2023 года получила 123,88 млрд чистой прибыли по МСФО, говорится в отчете компании.

Выручка составила 678,86 млрд рублей.

а теперь о главном. было ожидаемо что будет прибыль, но я думал что существенно больше.

В МСФО должна отражаться вся прибыль дочерних компаний, в том числе и бумажная переоценка стоимости их доли по рыночной стоимости.

И что мы видим?

дочерние компании, такие как Россети Ленэнерго, Россети Кубани выросли в разы! их стоимость поднялась существенно выше чем на 200 млрд.р! ...

а прибыль ФСК Россети меньше. где еще 50% от переоценки дочерних компаний?

А если во 2п23г. капитализации дочерних компаний снизятся, то снизится и полученная бумажная прибыль от переоценки!

Далее на что можно обратить внимание.

После слияния ФСК и Россетей Уставной Капитал вырос до 1 056 млрд.р! + была допэмиссия на 10% от УК. при таком раскладе получается прибыль 10% от УК (включая переоценку дочерних компаний) ... уже вроде бы и не так шоколадно в общей массе.

( Читать дальше )

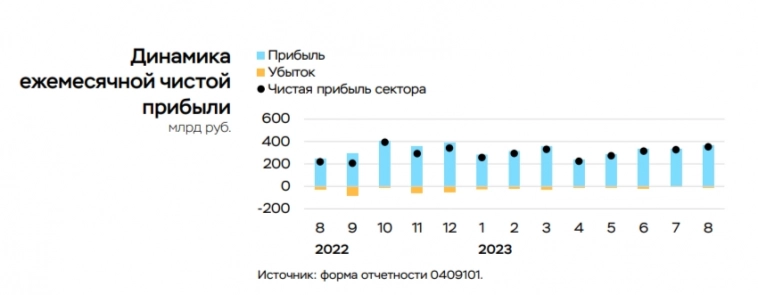

Чистая прибыль банковского сектора за 8 месяцев 2023г — 2,4₽ трлн, можно констатировать сверхдоходы за счёт сумасшедших темпов кредитования!

- 27 сентября 2023, 13:00

- |

💳 По данным ЦБ, в августе прибыль банков составила 353₽ млрд (ROE — 32% в годовом выражении), это на 8% выше, чем месяцем ранее — 327₽ млрд. С начала года банковский сектор заработал — 2,4₽ трлн (с учётом 2022 года, можно смело утверждать, что банковский сектор оправился от того удара и генерирует кэш на своих счетах, причём высокими темпами). Интересные моменты из отчёта:

🗣 В августе около 1/3 прибыли было заработано за счёт переоценки иностранной валюты — 104₽ млрд (в июне — 93₽ млрд). Учитывая насколько слабел рубль (на 5% за август и на 4% за июль), то становится понятно, что ряд банков сохраняет длинную валютную позицию. Даже с учётом увеличения ключевой ставки банки зарабатываю за счёт валюты и смогут компенсировать выпадающую прибыль в будущем (охлаждение кредитования ожидается в октябре).

🗣 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты, в особенности по нраву приходиться ипотечный продукт (обусловлено это нестабильным курсом рубля, увеличением ставки и инфляционными ожиданиями населения, при любой опасности неси все свои сбережения в бетон). В результате основная прибыль выросла до 225₽ млрд (неплохой приток средств за счёт комиссий и процентных доходов).

( Читать дальше )

Прибыль Совкомфлота во 2-м полугодии 2023г ожидается на уровне 1-го пп, объем инвестпрограммы стабилен - $500-600 млн ежегодно — генеральный директор Игорь Тонковидов

- 25 сентября 2023, 10:16

- |

«Динамика финансовых показателей «Совкомфлота» остается позитивной. Ожидаем, что благодаря работе компании по заключению долгосрочных контрактов прибыль «Совкомфлота» во 2-м полугодии будет примерно соответствовать прибыли 1-го полугодия в рублевом эквиваленте (около 18 рублей на акцию).

В среднесрочной перспективе ожидаем достаточно высоких финансовых результатов благодаря заключению ряда среднесрочных контрактов, которые обеспечат предсказуемый объем премиальной выручки».

t.me/s/sovcomflot

tass.ru/interviews/18808787

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал