Палладий

Результат за неделю с 22.02.2021

- 27 февраля 2021, 16:30

- |

За неделю цена портфеля изменилась на 16.9% (или на 2.7 п.п. от исходной цены портфеля). Гарантийное обеспечение изменилось с 92% до 85% средств, размещённых на рынке в начале года.

При этом зафиксирована прибыль:

| СеверСталь | 613.0 |

| Валютная пара Euro|RUR | 2736.0 |

| Валютная пара GBP|USD | 400.6 |

| ММК | 1085.0 |

| Магнит | 40.0 |

| МосБиржа | 168.0 |

| Природный газ | 3962.2 |

| Палладий | 3148.3 |

| РосНефть | 603.0 |

| Сумма | 12756.2 |

Вариационная маржа в % средств на рынке на начало года:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

+3,49% за январь'21. Плечи -- добро)

- 31 января 2021, 14:33

- |

За месяц цена портфеля изменилась на 3,49% (или на 0,7 п.п. от исходной цены портфеля). Гарантийное обеспечение изменилось с 100% до 78% средств, размещённых на рынке в начале года.

При этом зафиксирована прибыль:

| АФК «Система» | 845.0 |

| АлРоса | 147.0 |

| Валютная пара AuD|USD | 2303.2 |

| СеверСталь | 1217.0 |

| Валютная пара Euro|USD | 1181.3 |

| ГМК «Норникель» | 3288.0 |

| Золото | 3083.4 |

| ЛУКОйл | 358.0 |

| ММК | 298.0 |

| Магнит | 1128.0 |

| МосБиржа | 1413.0 |

| Природный газ |

( Читать дальше )

Обзор рынка палладия

- 30 января 2021, 23:46

- |

Как мы уже писали в нашем обзоре на 2021 год, одно из главных направлений, на которое необходимо обращать внимание – это развитие так называемой зеленой экономики. Напомним, что палладий используется в автокатализаторах, которые располагаются в выхлопной системе для очистки выходящих газов. Рост спроса на них будет происходить как за счет увеличения требуемого палладия для каждого катализатора (из-за более строгих регуляторных мер к ДВС), так и за счет восстановления экономики и следующего за ним роста спроса на автомобили.

В краткосрочной перспективе мы также смотрим позитивно на палладий.

Спрос

Около 80% спроса на палладий формируется за счет автомобильной отрасли, остальные 20% приходятся на электронику, стоматологию, ювелирную отрасль и др. Таким образом, главный драйвер спроса – это автомобильная индустрия. В частности, можно выделить три основных рынка авто: Китай, США и Европа, и Китай оказывает наибольшее влияние в плане производства. Начиная с апреля 2020, Китай показывает двухзначный прирост производства год к году, тогда как статистика в США и Европе более скромная (в США рост в декабре 6% год к году, а в Европе в ноябре падение 10%).

Влияние на цену: позитивное.

Предложение

( Читать дальше )

Прогноз на неделю с 11.01.2021

- 11 января 2021, 00:31

- |

Условные обозначения:

«+» это восходящий канал

«+3%» это восходящий канал с предполагаемым разворотом после +3%

«-» это нисходящий канал

«-3%» это нисходящий канал с предполагаемым разворотом после -3%

«Не +» это НЕ восходящий канал

«Не -» это НЕ нисходящий канал"

«+» это восходящий канал

Аэрофлот (AF) Не -

АлРоса (AL) Не -

Брент Brent (BR) Не -

СеверСталь (CH) Не -

Валютная пара Euro|USD (ED) Не +

ФСК ЕЭС (FS) Не -

ГазПром (GZ) Не -

ГМК «Норникель» (GM) Не -

Золото Gold (GD) ?

РусГидро (HY) Не -

ЛУКОйл (LK) Не -

МосБиржа (ME) ?

Магнит (MN) ?

МТС (MT) Не -

НоваТЭК (NK) Не -

НЛМК (NM) Не -

Индекс РТС (RI) Не -

( Читать дальше )

Результат за неделю с 04.01.2021

- 09 января 2021, 15:50

- |

За неделю цена портфеля изменилась на -14.05% (или на 3 п.п. от исходной цены портфеля). Гарантийное обеспечение изменилось с 185% до 93% средств, размещённых на рынке в начале года.

При этом зафиксирована прибыль:

| Золото | 3071.0 |

| Природный газ | 510.6 |

| Платина | 762.2 |

| РосТелеком | 651.0 |

| Яндекс | 483.0 |

| Сумма | 5477.8 |

Вариационная маржа в % средств на рынке на начало года:

| ГМК «Норникель» | -11.53 |

| TCS | -5.83 |

| НоваТЭК | -5.22 |

( Читать дальше )

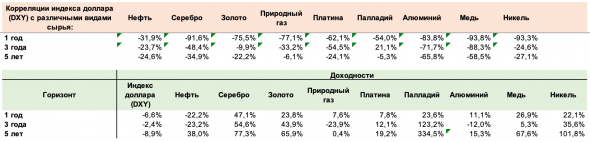

📊 Доллар и сырье: исследуем взаимосвязи

- 29 декабря 2020, 14:46

- |

💵 Зависимость доллара от цен на сырье часто считают константой. В общем случае при сильном долларе цены на сырье оказываются под давлением. Это обусловлено тем, что практически все commodities торгуется в долларах. Решил на практике исследовать эту зависимость.

📊 В ходе анализа я использовал ретроспективные данные за последние 5 лет по индексу доллара (DXY) и котировкам следующих commodities: нефть, серебро, золото, природный газ, платина, палладий, алюминий, медь и никель. Расчеты ниже в таблице:

⚡️ Из результатов небольшого анализа мы видим, что в отношении практически всех видов сырья и на всех временных промежутках наблюдается отрицательная обратная корреляция: динамика котировок доллара и commodities c различной интенсивностью движется в противоположных направлениях.

💥 На горизонте 3 и 5 лет наиболее существенная зависимость наблюдается у алюминия и меди — основных промышленных металлов. На самом коротком рассматриваемом промежутке времени все виды сырья, кроме нефти, демонстрируют сильную обратную корреляцию с долларом. Вероятная причина: активная работа американского «печатного станка». Говоря про динамику котировок commodities с начала года, стоит сказать, что только нефтяные фьючерсы «в минусе». Цены на сырье не только восстановились, но и прибавляют от 8 до 48% при том, что индекс доллара снижается на 7%.

( Читать дальше )

Палладиевый фонд «Норникеля» выпустил первые токены.

- 22 декабря 2020, 21:33

- |

На первом этапе, «Норникель» будет тестировать токены, обеспеченные палладием, кобальтом и медью, а в будущем планирует токенизировать и другие металлы.

Первыми участниками проекта токенизации производимых «Норникелем» металлов стали международные товарно-сырьевые компании Traxys и Umicore.

"Норникель" выпустил токены для промышленных клиентов

- 22 декабря 2020, 18:47

- |

Global Palladium Fund, палладиевый фонд, учрежденный «Норникелем», крупнейшим в мире производителем платины, палладия, высокососортного никеля, а также одним из крупнейших производителей меди и других металлов, выпустил первые токены для перевода в цифровой формат части контрактов с крупными промышленными партнерами — Traxys SA и Umicore SA, сделав первый значимый шаг по пути перехода на цифровые торговые инструменты с целью обеспечения эффективности и прозрачности по всей цепочке поставок.

Global Palladium Fund выпустил токены на цифровой платформе Atomyze, созданной при поддержке ряда международных инвесторов.

Первые контрагенты — давние промышленные партнеры «Норникеля» международные товарно-сырьевые компании Traxys и Umicore — присоединились к проекту после того, как компания анонсировала стратегические планы встраивать бизнес в цифровую экосистему, позволяющую отслеживать происхождение производимых им металлов.

Антон Берлин, вице-президент — руководитель блока сбыта и коммерции «Норникеля» прокомментировал: «Наша компания развивается и задает новые стандарты, переходя на цифровые транзакции. Токены, выпущенные на платформе Atomyze, позволят Глобальному палладиевому фонду эффективно и прозрачно реализовывать продукцию „Норникеля“ широкому кругу покупателей, заинтересованных в цифровых решениях. Мы уверены, что это даст горнодобывающей промышленности возможность гарантировать ответственный выбор поставщиков».

( Читать дальше )

Сигнал на покупку Палладия

- 10 декабря 2020, 12:54

- |

Палладий редкий металл, используемый в промышленности и в производстве батареек. С приходом Байдена, оказывается дополнительная поддержка сектору возобновляемой энергии.

Но помимо положительной политической коньюктуры, палладий исторически показывает лучшую доходность среди благородный металлов в текущей 2 фазе экономики (рост ВВП и Инфляции). Исторически палладий возвращает доходность в среднем +0,132% в день (средняя по все торговым дням для данных фаз). И в два раза опережает серебро и платину.

Сейчас цены на палладий упали на -5,19% за неделю и на текущий момент система генерирует точку покупки.

Купить палладий можно следующим образом:

— фьючерс на Рос рынке PDH1 (1 фьючерс = 170 тыс руб)

— фьючер на CME PAH1 (1 фьючерс = 225 тыс долларов)

— трекер PALL (одна акция = 212 $)

— CFD на иных площадках

Metals Focus заявили, что ожидают роста цен палладия в 2021г до $3000 за унцию

- 07 декабря 2020, 18:33

- |

Как сообщает Kitco News, цена палладия с поставкой в марте снизилась 3 декабря до $2306,3 за унцию, подешевев более чем на $100, или 4,25%, относительно котировок предыдущего дня. В ходе торгов котировки цены металла снизились более чем на 7%, что является самой серьезной коррекцией с 21 апреля. «Палладий торговался какое-то время около уровня 20-дневного скользящего среднего, и, похоже, этот уровень в итоге был пробит», – заявил старший аналитик LaSalle Futures Group Чарли Недосс. Он добавил, что летом палладий торговался в целом в границах диапазона и рынок не мог пробить уровень сопротивления $2500 за унцию, также предположив, что инвесторы могут выйти из данного рынка ради платины, которая подорожала и сейчас торгуется на самом высоком ценовом уровне с августа.

«Рынок палладия относительно небольшой, так что ценовой сдвиг происходит легко, – отмечает аналитик по сырью TD Securities Дэниэл Гали. – Мы полагаем, что сброс на данном рынке имеет, скорее, «тактическую» природу, поскольку у драгметалла есть сильная поддержка фундаментальных факторов».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал