Портфель

Откуда столько драйва у акций Ford?

- 28 мая 2021, 11:01

- |

Легендарный американский производитель автомобилей Ford в последние годы находился в непростом положении. Даже до пандемии темп роста выручки был очень низким и составлял всего пару процентов в год. Из-за низкой эффективности прибыль компании снижалась.

В 2021 году акции Ford выросли на 72% до максимумов за 20 лет. Что же вернуло компанию в лидеры роста? Похоже, что инвесторы очарованы планами, которые Ford подтвердил на прошедшем Дне инвестора.

Электромобили

Как и многие автопроизводители, Ford включился в гонку по разработке электромобилей. Уже запущена в продажу модель Mustang Mach-E, до конца этого года появится вэн E-Transit, в следующем году ожидается выпуск пикапа F-150 Lightning.

Интересно, что прогнозы Ford по внедрению элекромобилей выглядят скромными. Например, менеджмент ждет, что доля электропикапов в продажах составит лишь 30% к 2030 году от общего количества пикапов. Учитывая, что рост продаж новых моделей будет сопровождаться падением старых, неизвестно даст ли в принципе такой переход заметную дополнительную выручку.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Сейчас - сложная ситуация для тех, кто "на заборе". Ждать - это действительно сложно.

- 24 мая 2021, 07:39

- |

Растущий тренд стал боковиком.

Да, инфляция опасна, потому что ставки поднимут и ужесточат ДКП (денежно-кредитную политику): возможно, в 22г., возможно, уже в конце 21г.

Да, рынок перекуплен.

Рынок может выйти из перекупленности и на высокоинфляционном боковике, как в 1970-е (тогда Доу падал около 40%, но, в среднем, был боковик): для этого случая удобны облигации с защитой от инфляции (риск минимален, но от реальной инфляции они отстают, ещё и НДФЛ).

Если все ждут падение, то падение не происходит.

Если сумма для Вас существенна (и очень много времени надо чтобы эту сумму заработать), то главное -не потерять.

Сидеть просто в портфеле, близком по структуре к индексному, долгосрочно не плохой вариант. На дивах можно даже нормально жить. Но точка входа — это важно, а будущее не знвет никто.

Обвал марта 20г. был потому, что ФРС была тогда не готова.

Если ФРС считает высоко вероятным падение, то принимвет меры, чтобы падение не произошло.

( Читать дальше )

📈Активный портфель_май 2021📈

- 21 мая 2021, 11:42

- |

По активному портфелю я сторонник концентрированных инвестиций. На данный момент 6-8 компаний вполне устраивает. Если портфель существенно вырастет, то возможно это будет 9-12 компаний, не более.

Мне не нравится подход, где в портфеле по 30-40 бумаг, на мой взгляд проще купить индекс. Есть исключения, например когда мы отбираем на каком-то одном или нескольких факторах (низкий Р/Е и одновременно инвестиционный рейтинг ). Тогда да, допускаю что можно купить много компаний по этим факторам. Тема интересная, но все же я пока не вижу использования этого подхода в своём активном портфеле.

✔️На данный момент сложился такой состав:

РусАгро — доля 28,47%.Держу уже больше года, планирую ещё как минимум год. За 1 квартал выручка + 50%, прибыль +100%. Ждём хорошие дивиденды 2021.

( Читать дальше )

Магнит+Дикси

- 19 мая 2021, 09:55

- |

Вчера Магнит объявил о покупке 100% акций компании DIXY Holding Limited, управляющей розничной сетью «Дикси». Сделка оценивается в ₽92 млрд. Это примерно на четверть больше, чем стоимость Дикси перед делистингом в 2018 году (₽40 млрд капитализации + ₽34 млрд долга).

Зачем Магниту нужна сделка? Ритейлер пытается догнать лидера рынка X5 по общему объему продаж. Дикси даст ₽300 млрд выручки. В сумме с самим Магнитом продажи объединенной компании в 2020 году составили бы около ₽1,81 трлн. У X5 — ₽1,97 трлн.

Помимо этого, Магнит увеличит присутствие в Москве и Петербурге, где у компании исторически было слабое присутствие.

₽92 млрд за Дикси это дорого или дешево? По мультипликатору EV/EBITDA сеть оценена примерно на уровне 4-4,5x — то есть дешевле, чем сам Магнит, у которого мультипликатор составляет 6x. На первый взгляд, покупка выглядит удачным приобретением.

Но насколько Дикси — качественный актив? Среди крупнейших российских ритейлеров Дикси всегда отличался наименьшей эффективностью. В 2016-2017 годы компания первой в секторе показала спад в продажах и убытки. В конечном счете, это привело к делистингу с Мосбиржи. С тех пор Дикси не публикует отчетности, однако, судя по всему, закрытие магазинов и финансовые трудности ритейлера продолжились.

( Читать дальше )

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

- 17 мая 2021, 13:48

- |

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

Исходные данные:

1 У индивида есть сбережения.

2 Индивид желает разместить эти сбережения на фондовом рынке с целью защиты их от обесценивания.

3 Индивид желает иметь свободный денежный поток в виде дивидендов.

Моя стратегия:

( Читать дальше )

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

- 14 мая 2021, 13:38

- |

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

DIVD ETF — биржевой фонд, нацеленный на следование индексу “ДОХОДЪ Индекс дивидендных акций РФ" (IRDIVTR), для пассивных инвестиций в качественные дивидендные акции российских компаний.

Преимущества для инвесторов

- Следование дивидендному индексу IRDIVTR. Целью фонда является следование индексу «ДОХОДЪ Индекс дивидендных акций РФ (полной доходности)» — IRDIVTR, рассчитываемый Московской биржей. В индекс включаются 50% лучших акций по сумме факторов «Дивидендная доходность», «Стабильность дивидендов» и «Качество эмитента».

- Потенциально более высокая долгосрочная доходность, чем у широкого рынка акций. Благодаря более высоким дивидендным выплатам, их стабильности и качеству бизнес-моделей компаний, акции которых входят в индекс, потенциально он может показывать лучшее соотношение риска и доходности по сравнению с широким рынком. Среднегодовая доходность индекса IRDIVTR с марта 2007 по март 2021 года составляет 15.23% против 9.52% у широкого рынка акций (включая дивиденды).

- Экономия на налогах и затратах. Фонд не платит налог с дивидендов и поэтому может реинвестировать полные суммы выплат для ускорения роста капитала. Налог для пайщиков откладывается до продажи паев. Его можно снизить или полностью избежать, используя ИИС или удерживая паи более трех лет. Этот фонд предлагает один из самых низких уровней комиссий на рынке.

( Читать дальше )

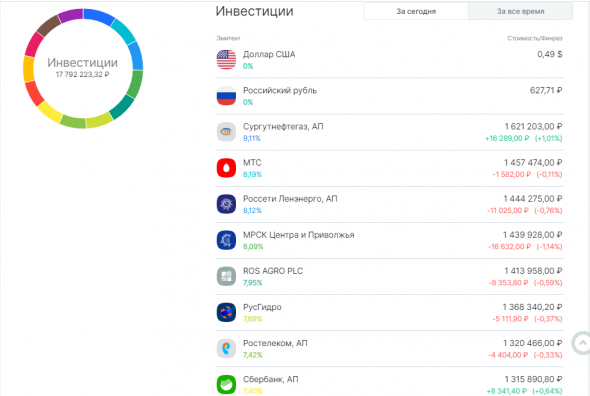

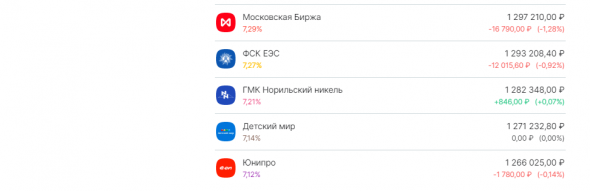

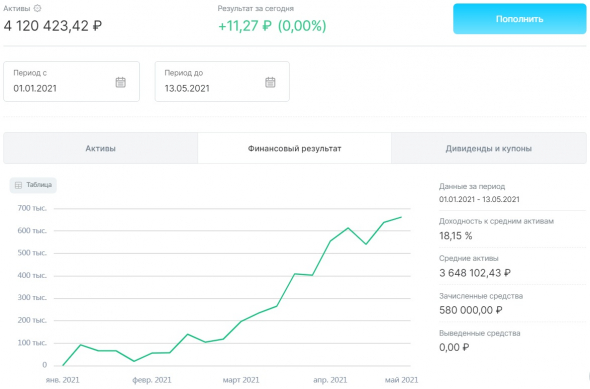

Портфель на 18 млн рублей

- 13 мая 2021, 15:46

- |

Решил написать хотя бы 1 пост, т.к не хватает рейтинга, чтобы ставить дизлайки на комментариях.

Собственно, мой результат с июня 2014 года.

( Читать дальше )

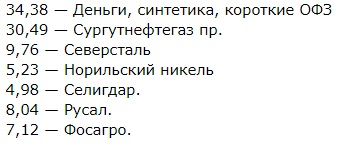

Портфель или не имей сто рублей, а имей сто друзей и правильно выбирай жену.

- 13 мая 2021, 15:42

- |

Публикую свой портфель сегодня.

34,85 — Деньги, синтетика, короткие ОФЗ

40,1 — Сургутнефтегаз пр.

5,21 — Северсталь

2,38 — Норильский никель

11,19 — Селигдар.

6,27 — Фосагро.

Эквити с начала года выглядит вот так.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал