Портфель

ГДЕ брать список маржинальных бумаг?

- 04 сентября 2018, 09:39

- |

После того, как я опубликовал обзор компаний ПИК и ЛСР, оказалось, что я не могу совершить непокрытую продажу по акциям данных компаний.

Непокрытая (или короткая) продажа — это когда вы фактически продаете то, чего у вас нет (и чтобы это стало возможным — ваш брокер вам это одалживает), в расчете, что это что-то упадет в цене и вы затем сможете откупить его дешевле (и вернуть брокеру), получив разницу в виде прибыли

Собственно столкнувшись с этой проблемой, я решил осветить ее немного подробнее в блоге и рассказать, как устроен данный процесс на фондовом рынке.

Не все акции можно купить с плечом и не все акции можно коротко продать

Объяснить такое поведение — очень легко, так как его природа проистекает из здравого смысла. Маржинальная торговля (короткая продажа относится сюда же) подразумевает, что вы получаете заемные средства (в том числе в виде акций).

Брокер вам даст эти средства под процент, но для него это не все. Брокеру важно понимать, что в случае чего он сможет вернуть свои деньги назад.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 2 )

Пересмотр портфеля акций 31-08-2018

- 03 сентября 2018, 18:01

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

( Читать дальше )

Мой портфель, итог 35 недели 2018

- 02 сентября 2018, 21:49

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/490278.php

Всем успехов в торгах.

Сбербанк потерял триллион

- 02 сентября 2018, 12:20

- |

За последние несколько месяцев Сбербанк потерял более 1 триллиона рублей своей капитализации (-20%), при том что дела у компании идут вполне себе хорошо. Рост показателей остается на том же уровне, который и привел в прошлом к росту стоимости акций со 100 рублей до 280 рублей.

Тем не менее на акции сильно давит негативный новостной фон, связанный с введением санкций США, ну и также на наш взгляд психология рынка, выраженная в коррекции после стремительного роста.

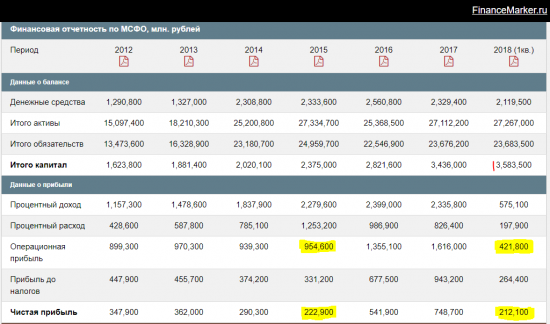

Взглянем теперь на финансовые результаты с учетом данных за 1 квартал 2018 года по МСФО.

( Читать дальше )

Как сохранить капитал в период обвала рынков?

- 29 августа 2018, 17:05

- |

На рынках появляются риски и вот что мы успели обсудить сегодня в Прямом Эфире:

— Как застраховать свой капитал от обвала рубля?

01:35 — Технический анализ пары Доллар/Рубль

02:55 — Технический анализ нефти (WTI)

04:45 — Прогноз цены на нефть

08:35 — Способы защиты капитала от обвала рубля

— Как застраховать свой инвестиционный портфель от обвала рынков?

19:43 — Технический анализ индекса S&P500

25:40 — Защита инвестиционного портфеля от обвала рынка

31:10 — Ответы на вопросы зрителей

Пересмотр портфеля акций 27-08-2018

- 28 августа 2018, 15:38

- |

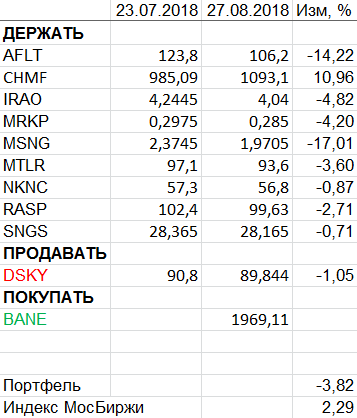

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

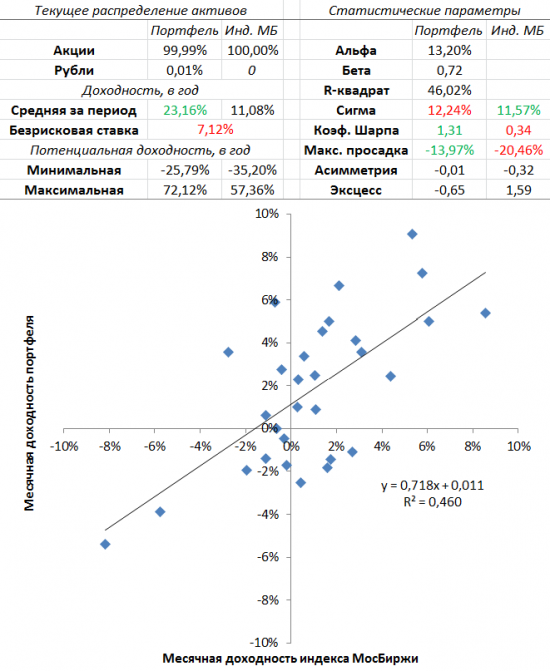

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

( Читать дальше )

Высота взята!

- 27 августа 2018, 19:46

- |

Можете меня поздравить. По итогам пятницы прибавка стоимости моего портфеля наконец превысила 100% от его стоимости по состоянию

на 18 марта 2014.

На это мне потребовалось более 4 лет.(

Всем успехов в торгах.

О моём модельном портфеле

- 27 августа 2018, 11:45

- |

Во-первых, я вынужден повторить основную цель настоящего проекта, опубликованную и доступную с момента его начала на сайте партнёрства: «основной целью такого портфеля является задачи обойти бенчмарк на горизонте от 3-х до 5 лет. Бенчмарком, на данном этапе будет принят составной индекс на 50% состоящий из индекса ММВБ и на 50% из индекс государственных облигаций RGBITR, публикуемых

( Читать дальше )

Мой портфель, итог 34 недели 2018

- 26 августа 2018, 21:58

- |

К концу недели моя ТС сформировала нижеследующий портфель акций:

Результат предыдущей недели можно посмотреть здесь:

smart-lab.ru/blog/488840.php

Всем успехов в торгах.

ИИС принудительный выкуп акций ПАО "Омскшина" по заниженной цене в размере 482 руб.

- 24 августа 2018, 15:39

- |

Сегодня получил сообщение от брокера с уведомлением о том что в моем портфеле ИИС имеются акции «ПАО Омскшина» и в свете того что некое АО «Кордиант» сообщило о намерении принудительно выкупить у миноритариев акции по установленной советом директоров фиксированой цене в размере 482 руб.

Сходил на сайт Омскшина, нашел раздел «для акционеров» где помимо выкупа акций нашел и уведомления о намерениях акционеров обращений в суд. Узнал много нового: о том как уже пару лет назад к ним были претензии по выпуску закрытого пакета доп акций под некие юр лица, для размытия долей акционеров с дальнейшими планами принудительного выкупа по заниженной цене, и еще спустя год претензии к последующему решению совета директоров по установлению цены выкупа....

Вообще суть поста не только о проблеме с «Омскшиной». Хотелось поделиться печалью о ситуации с рынком акции в целом. Ведь до появления счетов ИИС у меня даже не возникало мысли вкладываться в долгосрок в облигации/ акции, так как в памяти была эпопея по банкротству Юкоса и шуточки относительно покупателей Газпрома по «тристашисят» рубасов… и даже этих двух историй было вполне достаточно,

чтобы не забивать голову идеями о инвестициях в ценные бумаги. Но людям предложили инструмент «ИИС» и налоговые льготы… судя по всему народ потянулся... и я в том числе. Даже смог представить как буду владеть акциями десятилетия, предприятия буду расти, развиваться, и я буду ощущать некую причастность к этому успеху… и даже возможно по наследству ценные бумаги перейдут к моим детям… внукам… (хехе)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал