Портфель

Какой российский индекс доходнее. Портфель.

- 11 декабря 2022, 10:11

- |

Доходность сравнивают с индексом Мосбиржи.

Индекс MOEX10 (наиболее ликвидные 10 акций) доходнее, не забывайте о MOEX10.

Индекс MOEX10 (10 самых ликвидных акций Мосбиржи):

Северсталь, Газпром, ГМК НорНикель, Лукойл, ММК, Новатек, Роснефть, Сбер, ВТБ, Yandex).

MOEX10 долгосрочно доходнее индекса Мосбиржи, упал с максимумов на 37%

(индекс Мосбиржи на 49%).

MOEX10 рассчитывают как среднее арифметическое изменения цен десяти наиболее ликвидных акций

(корзина индекса),

обращающихся на МосБирже,

публикуется с 19 03 2001 г.,

начальное значение 100.

Ежеквартально, во второй рабочий день квартала на основании четырёх показателей ликвидности

происходит пересмотр корзины индекса.

Не включил в портфель 3 акции из списка:

ВТБ (худший тренд), Yandex (не RU, политические риски, много неясностей с раздвоением компании), Газпром (плохие перспективы, потеря рынка Европы, много новых налогов.

MOEX10 по дневным.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Идеи по рынку. CNY. Портфель и др. идеи.

- 10 декабря 2022, 11:37

- |

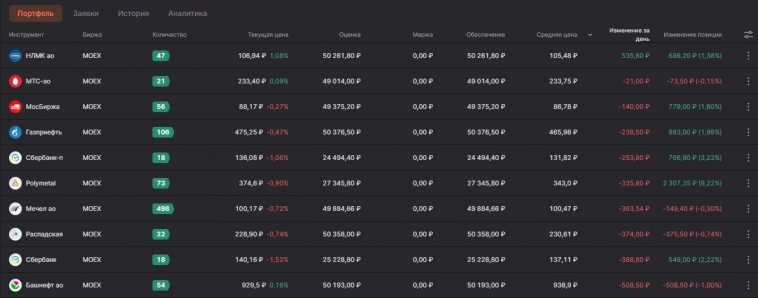

Мой портфель:

в ноябре лучше индекса, примерно + 3,5%.

Высокий риск на рынках: инверсия UST (доходность 10-леток ниже, чем 2 -леток).

Рубль в декабре ослаб к доллару и юаню (лонг CNY-3.23 в плюсе).

Эмбарго на российскую нефть, надвигается кризис в США (инверсия: доходность 10-летних UST ниже доходности 2-летних UST).

CNY-03.23 (ставка на ослабление рубля) в плюсе.

Циклы на рынке золота.

На будущей неделе: заседания ФРС (14 декабря 2022г),

ЦБ РФ (16 декабря, вероятно, сохранят ставку 7,50% сохранят). Это и многое другое (идеи) – в ролике на youtube.

Это и многое другое — за 15 минут.

С уважением,

Олег.

Есть ли смысл собирать долгосрочный портфель у 2 брокеров для надежности на случай их банкротства и распродажи клиентских активов? Не мультимиллионер.

- 06 декабря 2022, 10:45

- |

Итоги недели на рынке акций РФ: +13 265 руб.

- 03 декабря 2022, 18:13

- |

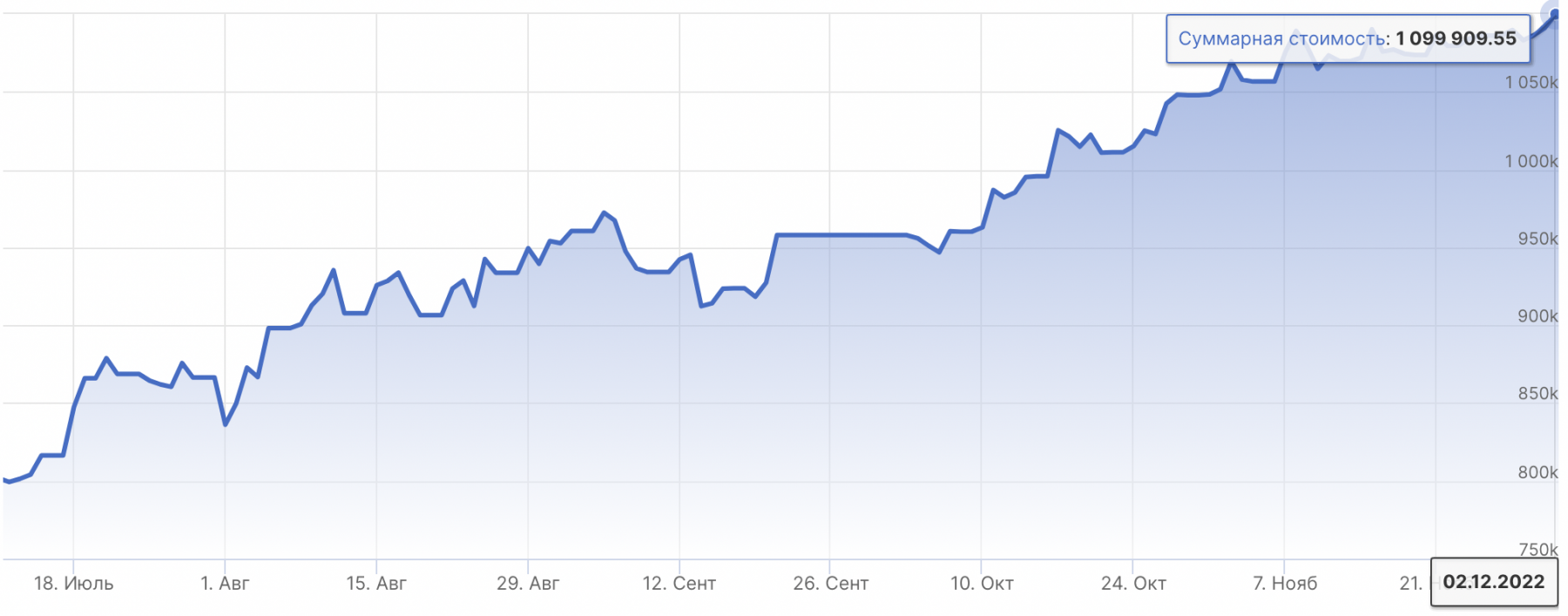

В конце каждой недели мы подводим промежуточные итоги и делимся результатами:

11 июля 2022 г. - 800 000 руб.

2 декабря 2022 г. - 1 099 539,55 руб.

Доходность портфеля: +37,5%

Индекс Московской биржи: -1,89%

Глобально российский фондовый рынок находится в нисходящем тренде, локально – сейчас мы наблюдаем попытки выхода из боковика вниз. По многим акциям на этой неделе цены оттолкнулись от уровней сопротивления и вышли из зоны консолидации.

После сильных данных по рынку труда в США доллар начал укрепляться в ожидании дальнейшего повышения процентных ставок. В итоге сырьевые товары, номинированные в долларах, пошли вниз, что в свою очередь оказало дополнительное давление на российский рынок.

В результате, индекс Московской биржи за неделю снизился на -0,67%. Тем временем, наш портфель Finrange NEW за неделю прибавил

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал